Категория: Бланки/Образцы

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Приказ Федеральной налоговой службы от 22 июня 2016 г. N ММВ-7-5/373@ "О проведении инвентаризации дебиторской задолженности по расходам федерального бюджета"

Обзор документа

Обзор документа

В соответствии с Федеральным законом от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" и в целях повышения эффективности использования бюджетных средств приказываю:

1. Руководителям (исполняющим обязанности руководителя) управлений по субъектам Российской Федерации, начальникам (исполняющим обязанности начальника) межрегиональных инспекций ФНС России и руководителям федеральных казенных учреждений, находящихся в ведении ФНС России, обеспечить проведение инвентаризации дебиторской задолженности по расходам федерального бюджета, в том числе образовавшейся в связи с авансированием договоров (государственных контрактов), по состоянию на первое число месяца, следующего за отчетным кварталом.

1.1. При проведении инвентаризации руководствоваться:

Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 N 49;

Инструкцией о порядке составления и представления дополнительных форм годовой и квартальной бюджетной отчетности об исполнении федерального бюджета, утвержденной приказом Минфина России от 01.03.2016 N 15н;

Методическими рекомендациями по проведению главными распорядителями средств федерального бюджета инвентаризации дебиторской задолженности по расходам федерального бюджета, в том числе образовавшейся в связи с авансированием договоров (государственных контрактов), и по представлению информации о результатах указанной инвентаризации, с указанием причин образования дебиторской задолженности и мер по ее сокращению (совместное письмо Минфина России и Федерального казначейства от 10.12.2015 N 02-07-07/73609 и N 07-04-05/02-848);

Методическими рекомендациями по проведению главными распорядителями средств федерального бюджета инвентаризации объектов незавершенного строительства, вложений в объекты недвижимого имущества и по представлению информации о результатах указанной инвентаризации (совместное письмо Минфина России и Федерального казначейства от 22.12.2015 N 02-06-07/75364 и N 07-04-05/02-874).

1.2. Результаты инвентаризации дебиторской задолженности по расходам федерального бюджета, в том числе образовавшейся в связи с авансированием договоров (государственных контрактов), оформить документами в соответствии с формами, утвержденными приказом Минфина России от 30.03.2015 N 52н "Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями" и нормативными правовыми актами Минфина России, указанными в пункте 1.1 настоящего приказа.

1.3. Представлять информацию о результатах инвентаризации одновременно с ежеквартальной и годовой бюджетной отчетностью в сроки, установленные для ее представления соответствующим приказом ФНС России, по формам, утвержденным приказом Минфина России от 01.03.2016 N 15н "Об утверждении дополнительных форм годовой и квартальной бюджетной отчетности об исполнении федерального бюджета и инструкции о порядке их составления и представления".

2. Руководителям (исполняющим обязанности руководителя) управлений ФНС России по субъектам Российской Федерации организовать в установленном порядке работу по проведению инвентаризации дебиторской задолженности по расходам федерального бюджета, в том числе образовавшейся в связи с авансированием договоров (государственных контрактов), в нижестоящих налоговых органах.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы С.Н. Андрющенко.

Руководитель Федеральной

налоговой службы

Руководителям (и.о. руководителя) управлений по субъектам Федерации, начальникам (и.о. начальника) межрегиональных инспекций ФНС России и руководителям федеральных казенных учреждений, находящихся в ведении ФНС России, рекомендуется обеспечить проведение инвентаризации дебиторской задолженности по расходам федерального бюджета, в т. ч. образовавшейся в связи с авансированием договоров (госконтрактов), по состоянию на 1 число месяца, следующего за отчетным кварталом.

Результаты инвентаризации должны быть оформлены документами в соответствии с формами, утвержденными приказом Минфина России об утверждении форм первичных учетных документов и регистров бухучета, применяемых органами госвласти (госорганами), органами местного самоуправления, органами управления ГВФ, государственными (муниципальными) учреждениями и нормативными правовыми актами Минфина России.

Информацию о результатах инвентаризации необходимо предоставлять одновременно с ежеквартальной и годовой бюджетной отчетностью.

Руководителям (и.о. руководителя) управлений ФНС России по субъектам Федерации также необходимо организовать работу по проведению инвентаризации дебиторской задолженности по расходам федерального бюджета, в т. ч. образовавшейся в связи с авансированием договоров (госконтрактов), в нижестоящих налоговых органах.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Инвентаризация является неотъемлемой частью хозяйственной деятельности любого экономического субъекта. Именно она позволят выявить значимые ошибки в разделах бухгалтерского учета, что позволяет своевременно их исправить. Расчеты с различными дебиторами и кредиторами должны подвергаться инвентаризации. Проверка достоверности показателей дебиторской задолженности в отчетности предприятия помогает определить не только примерные сроки погашения сомнительных долгов, но и правильность составления операций по данному разделу учета. Но так как во время проведения инвентаризации тоже же могут возникнуть какие-либо ошибки, следует осуществлять аудит порядка проведения инвентаризации дебиторской задолженности. Целью аудита дебиторской задолженности является проверка законности возникновения дебиторской задолженности и своевременности ее погашения, правильности учета расчетов и мероприятий, проводимых руководством организации для устранения причин, вызывающих возникновение невостребованной задолженности.

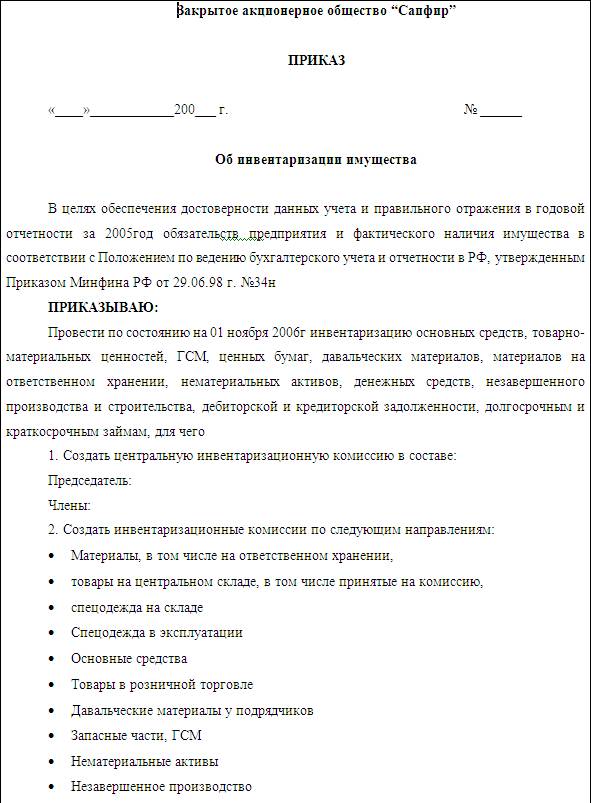

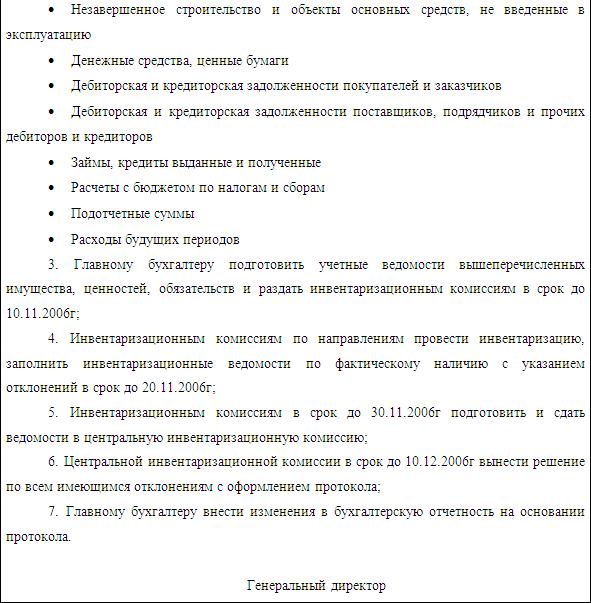

Похожие материалыВ соответствии с приказом Минфина РФ N 49 от 13.06.1995 (ред. от 08.11.2010) "Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств", инвентаризации подлежит все имущество организации независимо от его местонахождения и все виды финансовых обязательств [4].

Основными целями инвентаризации являются: выявление фактического наличия имущества; сопоставление фактического наличия имущества с данными бухгалтерского учета; проверка полноты отражения в учете обязательств.

Проведение инвентаризационного процесса для экономических субъектов обязательно:

В основном, обязанность определить сколько раз будет проведена инвентаризация в отчетном году, составить список инвентаризируемых при этом финансовых обязательств и имущества, а так же сроки, порядок и дата её проведения возлагается на руководителя предприятия. Перед тем как приступить к проведению инвентаризации, комиссии, осуществляющей этот процесс, необходимо получить все необходимые для этого данные, а именно, отчеты о передвижении денежных средств или материальных ценностей или документы, регламентирующие их приходы и расходы. Председатель комиссии согласует полученные документы с указанной датой до инвентаризации. Это в дальнейшем служит в бухгалтерии основанием для определения остатков имущества к началу инвентаризации по учетным данным. Сведенья о наличии материальных ценностей или о финансовых обязательств содержится в инвентаризационных описях или актах. Комиссия при этом следит за достоверностью и содержанием информации в этих описях, правильность и своевременность их оформления. Описи подписывают все члены инвентаризационной комиссии и материально ответственные лица[2].

Материально ответственные лица несут ответственность за определенное имущество [5]. Они обязаны предоставить в бухгалтерию все документы, которые связаны с этим имуществом, и удостовериться в том, что все ценности, находящиеся под их ответственностью оприходованы или списаны, если они признаны выбывшими. К моменту начала проведения инвентаризации ответственные лица обязаны дать расписку о выполнении данных действий.

Далее инвентаризация оформляется. Пи этом, как правило, применяются специальные формы первичной учётной документации по инвентаризации имущества и финансовых обязательств или формы, разработанные министерствами, ведомствами. После того, как инвентаризация была произведена, конечный итог оформляется актом и регистрируются в книге учета контрольных проверок.

Говоря о расчетах с различными дебиторами и кредиторами, следует отметить, что суммы, числящиеся на бухгалтерских счетах, тоже должны подвергаться проверки. Это очень важно для любого предприятия, поскольку все экономические субъекты ведут учет расчетов с покупателями и заказчиками. Проверка достоверности и обоснованности сумм, учитывающихся на счете 62 «Покупатели и заказчики», может помочь распознать вероятность того, что данные долги предприятия будут погашены, и выявить остаток дебиторской задолженности на момент проведение инвентаризации. Так же проведение инвентаризации способно обнаружить дебиторскую задолженность за товары или услуги, которые уже реализованы, но еще не оплачены.

Аудиторская проверка инвентаризации дебиторской задолженности проводится с целью определить действительно ли сумма дебиторской задолженности, учитывающаяся в бухгалтерской (финансовой) отчетности, соответствует действительности. Аудит – это независимая проверка бухгалтерской (финансовой) отчетности аудируемого лица в целях выражения мнения о достоверности такой отчетности [3].

Проверку расчетов с контрагентами экономического субъекта желательно начинать с анализа имущества инвентаризации или ее расчетов. Это позволит более детально проверить расчетные процессы, в которых обнаружены нарушения контроля, законности и достоверности процесса учета. Аудитор осуществляет проверку инвентаризации дебиторской задолженности в четыре этапа (таблица 1).

Таблица 1. Основные этапы аудиторской проверки инвентаризации дебиторской задолженности

УСН | НЕ ДЕЛАЕМ ОШИБОК

Каржавина Т. Н.,

аттестованный профессиональный бухгалтер

Прошло два года с того момента, как на все организации, в том числе применяющие УСН, распространили обязанность создавать резервы по сомнительным долгам. Однако вопросов на практике за этот срок меньше не стало.

Резерв по сомнительным долгам «упрощенцы» создают только для целей бухгалтерского учета (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н; далее – Положение). Одной из самых больших сложностей в данном вопросе является то, как в бухгалтерском учете отражаются операции по созданию и использованию резерва по сомнительным долгам, если учетной политикой организации предусмотрено, что инвентаризация дебиторской задолженности производится только в конце года.

Резерв по сомнительным долгам в налоговом учете плательщики УСН не создают.

ПБУ 21/2008 устанавливает правила признания и раскрытия в бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству РФ, информации об изменениях оценочных значений. Согласно п.3 ПБУ 21/2008 оценочным значением является величина резерва по сомнительным долгам, резерва под снижение стоимости материально-производственных запасов, других оценочных резервов, сроки полезного использования основных средств, нематериальных активов и иных амортизируемых активов, оценка ожидаемого поступления будущих экономических выгод от использования амортизируемых активов и другое.

Величина оценочного значения может быть определена с большой долей вероятности.

Пунктом 70 Положения установлено, что сомнительной признается дебиторская задолженность, которая не погашена или с высокой степенью вероятности будет не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями. При этом величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

В бухгалтерском учете организация вправе самостоятельно определять нереальность к взысканию тех или иных долгов.

Нужно отметить, что п. 70 Положения теперь не содержит указания на то, что резерв создается только по сомнительной задолженности в отношении расчетов с другими организациями и гражданами за продукцию, товары, работы и услуги. То есть сомнительной может быть признана любая дебиторская задолженность, например, по выданным поставщикам авансам, задолженность покупателей, персонала и др.

Таким образом, п. 70 Положения обязывает организацию оценивать задолженность в отношении каждого дебитора. Если организация полагает, что задолженность не является сомнительной, то создавать резерв по ней не нужно. Порядок формирования рассматриваемого резерва и критерии оценки сомнительности задолженности нормативно не урегулированы.

Пункт 7 ПБУ 1/2008 позволяет организации самостоятельно разработать способ ведения бухгалтерского учета и закрепить его в учетной политике, если по конкретному вопросу в нормативных правовых актах не установлены такие способы, учитывая при этом нормы российского бухгалтерского законодательства.

Так как резерв по дебиторской задолженности является элементом ее оценки, он должен контролироваться в рамках инвентаризации дебиторской задолженности. Этой же точки зрения придерживаются специалисты Минфина РФ.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Инвентаризация дебиторской задолженностиИнвентаризация дебиторской задолженности должна проводиться по правилам, установленным ст.11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ) и Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 № 49 (далее – Методические указания).

Согласно ч.3 ст.11 Закона № 402-ФЗ случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации. Обязательное проведение инвентаризации устанавливается законодательством РФ, федеральными и отраслевыми стандартами.

Если учетной политикой организации предусмотрено, что инвентаризация дебиторской задолженности производится в конце года, то и оценить имеющуюся дебиторскую задолженность на предмет ее сомнительности организация сможет только по итогам года. И лишь по результатам проведенной инвентаризации организация создает резерв.

Аналогичные требования к проведению инвентаризации были установлены ст. 12 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете». Данный закон утратил силу с 01.01.2013.

Первоначально при создании резервов могут быть использованы одни профессиональные суждения. Однако в будущем в случае поступления новой информации, например данных о должнике, может возникнуть необходимость пересмотреть размер резерва сомнительного долга (то есть оценочного значения). В этом случае следует говорить об изменении оценочных значений. Такие изменения не рассматриваются как ошибки, требующие исправлений в бухгалтерской отчетности (п.2 ПБУ ПБУ 21/2008 ). Соответственно, отчетность прошлых периодов не корректируется.

Изменение оценочных значений производится с того периода, когда оно было произведено. В бухгалтерском учете изменение оценочного значения признается либо путем включения в доходы или расходы организации, либо путем корректировки соответствующих статей капитала (п.п.4 и 5 ПБУ 21/2008 ).

В бухгалтерском учете организации формирование резерва под сомнительную задолженность отражается следующей записью:

Сумма созданного резерва откорректирована на сумму

погашенной задолженности

В соответствии с п.77 Положения дебиторская задолженность, по которой истек срок исковой давности, и другие долги, нереальные для взыскания, списываются по каждому обязательству на основании:

Таким образом, в бухгалтерском учете организация самостоятельно определяет нереальность к взысканию тех или иных долгов. То есть для списания задолженности не обязательно дожидаться истечения срока ее исковой давности или исключения должника из ЕГРЮЛ, необходимо лишь выполнить условия, перечисленные в п.77 Положения.

Если дебиторская задолженность списывается за счет ранее созданного в отношении нее резерва по сомнительным долгам, то она отражается по дебету счета 63.

Однако, по мнению Минфина России, при определении нереальности задолженности к взысканию в бухгалтерском учете, так же как и в налоговом учете, следует руководствоваться положениями ГК РФ (письмо Минфина России от 29.01.2008 № 07-05-06/18 ). То есть задолженность признается нереальной к взысканию в случаях:

Суммы дебиторской задолженности, по которой истек срок исковой давности, и другие долги, нереальные для взыскания, относятся к прочим расходам организации и учитываются на счете 91, субсчет «Прочие расходы», в корреспонденции с соответствующими счетами дебиторской задолженности (п.12 ПБУ 10/99. Инструкция по применению Плана счетов, утвержденная приказом Минфина России от 31.10.2000 № 94н ). При этом указанная задолженность включается в расходы организации в сумме, в которой она была отражена в бухгалтерском учете.

Если дебиторская задолженность списывается за счет ранее созданного в отношении нее резерва по сомнительным долгам, она отражается по дебету счета 63 «Резервы по сомнительным долгам».

Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника (п.77 Положения ).

Задолженность после списания ее в расходы в течение 5 лет должна отражаться на забалансовом счете 007.

Таким образом, если в течение отчетного периода, следующего за годом создания резерва, у организации появятся сведения о том, что организация-должник ликвидирована (внесена соответствующая запись в ЕГРЮЛ (п.8 ст. 63 ГК РФ )) или вынесено постановление о прекращении исполнительного производства (п.1 ст. 417 ГК РФ ), то в бухгалтерском учете необходимо произвести записи:

Списанная дебиторская задолженность отражена за балансом

Обоснованность сумм дебиторской задолженности, по которым истекли сроки исковой давности, проверяется в процессе инвентаризации расчетов инвентаризационной комиссией (п.п.3.44, 3.45, пп.«в» п.3.48 Методических указаний ).

Поскольку просроченная дебиторская задолженность выявляется только после проведения очередной инвентаризации долгов, порядок списания задолженности также зависит от того, насколько часто в организации предусмотрено проведение инвентаризации расчетов (но не реже, чем один раз в год). Выявленная на основании данных инвентаризации сумма просроченной задолженности списывается в соответствии с приказом руководителя организации на основании письменного обоснования.

В рассматриваемой ситуации инвентаризация дебиторской задолженности производится один раз в конце года. Следовательно, выявить задолженность с истекшим сроком исковой давности можно будет только после ее проведения. Списание просроченной дебиторской задолженности осуществляется либо за счет созданного резерва, либо на финансовый результат организации и отражается в бухгалтерском учете проводками, приведенными выше.

В ходе проведения инвентаризации в конце отчетного периода, следующего за годом создания резерва, также определяется сумма неиспользованного резерва по сомнительным долгам.

В учете организации делается проводка:

91, субсчет«Прочие доходы»

Сумма неиспользованного резерва списана на финансовый результат

Если организация примет решение об увеличении суммы резерва, то производится запись:

91, субсчет«Прочие расходы»

Доначислен резерв по сомнительному долгу

Резерв сомнительных долгов вычитается из строки «Дебиторская задолженность», отражаемой в активе баланса, без отражения его в пассиве бухгалтерского баланса (п.35 ПБУ 4/99 «Бухгалтерская отчетность организации», письмо Минфина РФ от 23.12.2005 № 07-05-06/353 ). При этом информацию о резерве необходимо раскрыть в пояснениях к балансу и отчету о прибылях и убытках.

Проведение инвентаризации расчетов относится к одному из этапов обязательной инвентаризации имущества и обязательств, проводимой перед составлением годовой отчетности в соответствии с требованиями п.2 ст.12 закона 129-ФЗ «О бухгалтерском учете».

Учитывая все более жесткие требования, предъявляемые к точности и достоверности бухгалтерской отчетности, пристальному вниманию подвергаются все существенные показатели отчетности.

Для многих компаний к таким показателям относятся суммы расчетов с дебиторами и кредиторами, а так же суммы оценочных значений (резервов), регулирующих суммы дебиторской задолженности, в случае ее сомнительности.

В целях осуществления внутреннего контроля за дебиторской и кредиторской задолженностью, а так же за достоверностью ее отражения в годовой бухгалтерской отчетности, организациям необходимо:

При осуществлении такого контроля организации должны учитывать требования гражданского, бухгалтерского и налогового законодательства, уделять внимание арбитражной практике и рекомендациям Минфина и налоговых органов.

Результаты проведения инвентаризации расчетов условно можно разделить на три категории.

1. Инвентаризацией подтверждена обоснованность сумм, отраженных в бухгалтерском учете.

В этом случае бухгалтеру ничего предпринимать не нужно, сальдо расчетов подтверждено.

2. Инвентаризация выявила дебиторскую, кредиторскую задолженность с истекшим сроком исковой давности, подлежащую списанию.

Данный случай предполагает принятие решения руководителем о списании задолженности, что тем или иным образом повлияет на финансовый результат организации.

3. Инвентаризация выявила сомнительную дебиторскую задолженность.

Такой результат обязывает организацию оценить вероятность погашения задолженности и с учетом этой вероятности создать резерв по сомнительным долгам (суммы дебиторской задолженности будут отражаться в бухгалтерском балансе за вычетом суммы резервов), что ухудшит показатели финансовых результатов компании.

В статье будут рассмотрены особенности:

В соответствии с положениями п.3 ст.6 закона 129-ФЗ:

являются элементом принятой организацией учетной политики, которая утверждается приказом или распоряжением лица, ответственного за организацию и состояние бухгалтерского учета (руководителем компании).

Сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно.

При этом, в соответствии с п.5 ст.8, все хозяйственные операции и результаты инвентаризации подлежат своевременной регистрации на счетах бухгалтерского учета без каких-либо пропусков или изъятий.

В соответствии со ст.12 закона №129-ФЗ, организации обязаны проводить инвентаризацию имущества и обязательств в целях обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности.

При этом дебиторская и кредиторская задолженность инвентаризируется перед составлением годовой бухгалтерской отчетности в обязательном порядке, кроме той, которая была проинвентаризирована не ранее 1 октября отчетного года.

Таким образом, приступать к инвентаризации дебиторской и кредиторской задолженности компании можно (и даже рекомендуется) сразу после 1 октября отчетного года.

В ходе инвентаризации расчетов проверяются и документально подтверждаются:

расчетов с дебиторами и кредиторами.

Проведение инвентаризации расчетов и резервов обязательно не только перед составлением годовой бухгалтерской отчетности, но и при реорганизации или ликвидации организации, а так же в других случаях, предусмотренных законодательством.

В соответствии с 23. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» обоснованность признания и величина оценочного обязательства подлежат проверке организацией:

Приказом Минфина от 13.06.1995 №49 утверждены Методические указания по инвентаризации имущества и финансовых обязательств.

Данные Методические указания устанавливают порядок проведения инвентаризации имущества и финансовых обязательств организации (кроме банков) и оформления ее результатов.

Методические рекомендации минфина по проведению инвентаризации расчетовИнвентаризация расчетов компании:

заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета.

Счет «Расчеты с поставщиками и подрядчиками» должен проверяться, в том числе:

По задолженности перед работниками организации выявляются:

При инвентаризации подотчетных сумм проверяются:

Инвентаризационная комиссия путем документальной проверки должна также установить:

1. Правильность расчетов:

2. Правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям.

3. Правильность и обоснованность сумм:

задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности .

Статьей 196 Гражданского кодекса общий срок исковой давности устанавливается в три года.

Течь он начинает с момента, когда организация узнала о нарушении своего права (например, со дня, когда должна была поступить и не поступила оплата от покупателя согласно условиям договора).

Согласно ст. 203 ГК РФ, течение срока исковой давности прерывается предъявлением судебного иска, а также совершением должником действий, свидетельствующих о признании долга (например, подписание акта сверки ).

При этом, после перерыва течение срока исковой давности начинается заново. Время, истекшее до перерыва, не засчитывается в новый срок.

Таким образом, если организация и контрагент подписали акт сверки в текущем периоде, даже если с момента образования задолженности прошло 3 года, течение срока исковой давности начинается заново с текущего периода.

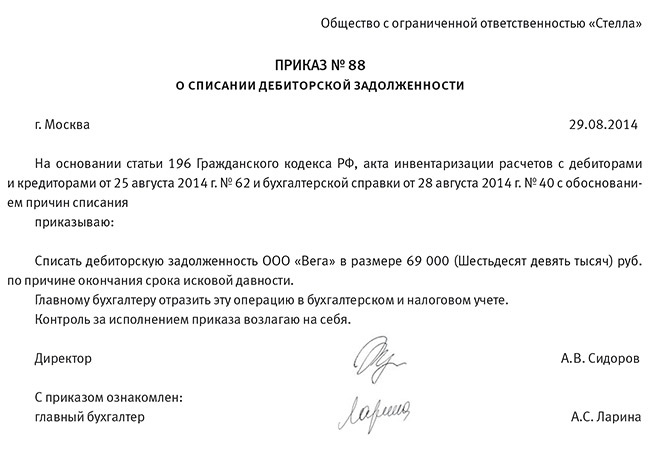

Дебиторская и кредиторская задолженность с истекшим сроком исковой давности списывается на счета прибылей и убытков по приказу руководителя.

Обратите внимание:С истечением срока исковой давности по главному обязательству истекает срок и по дополнительным обязательствам (поручительство, залог и прочее). Перемена лиц в обязательстве не влечет за собой изменение срока исковой давности.

Так же необходимо определить суммы сомнительной дебиторской задолженности и вероятность ее погашения.

Эти данные необходимы для своевременного и корректного создания в бухгалтерском учете резерва по сомнительным долгам .

Создание резерва по сомнительным долгам по результатам инвентаризации дебиторской задолженностиПорядок создания резерва по сомнительным долгам регламентируется ПБУ «По ведению бухгалтерского учета и бухгалтерской отчетности в РФ» (Приказ Министерства Финансов от 29.07.1998г. №34н).

Новая редакция этого Положения, действующая с отчетности за 2011 год, сделала создание оценочного резерва по сомнительным долгам обязательным для всех организаций.

Соответственно, в учетной политике организации нет нужды указывать, будет создавать организация резерв или нет.

При этом необходимо раскрыть порядок создания данного резерва и критерии оценки вероятности и признания долгов сомнительными.

В соответствии с п. 70 ПБУ по ведению бухучета, организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года. следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам .

Резервы по сомнительным долгам учитываются на счете 63 «Резервы по сомнительным долгам» по каждому сомнительному долгу обособленно, что может быть весьма трудоемким в случае большого количества контрагентов у организации.

Начисление созданных резервов отражается по дебету счета 91 и кредиту счета 63.

Списание сумм сомнительных долгов по истечении сроков исковой давности или по другим основаниям за счет резерва, отражается по дебету счета 63 и кредиту счета учета расчетов (60, 62, 73, 76).

В соответствии с п. 77 ПБУ по ведению бухучета, дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном пунктом 70 настоящего Положения, или на увеличение расходов у некоммерческой организации .

Суммы дебиторской задолженности в бухгалтерском балансе организации отражаются за вычетом сумм резерва по сомнительным долгам.

Утвердив в учетной политике организации для целей налогового учета порядок создания резерва по сомнительным долгам, организация может создавать резерв и в налоговом учете в соответствии с п. 3 ст. 266 Налогового кодекса.

В соответствии с п. 1 ст. 266 Налогового кодекса РФ, сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией .

При этом для резерва по сомнительным долгам в налоговом учете действуют некоторые ограничения. Так, например, в соответствии с п. 4 ст. 266 Налогового кодекса РФ, сумма создаваемого резерва по сомнительным долгам не может превышать 10 процентов от выручки отчетного (налогового) периода, определяемой в соответствии со статьей 249 Налогового кодекса.

Таким образом, в учете предприятия снова могут возникнуть временные, а в некоторых случаях и постоянные разницы в соответствии с ПБУ 18/02.

Порядок списания дебиторской задолженности в бухгалтерском и налоговом учетеВ результате проведения инвентаризации дебиторской задолженности перед составлением годовой отчетности, были выявлены долги, по которым в соответствии с договором (или по иным основаниям) истек срок исковой давности (получен акт государственного органа или произошла ликвидация юридического лица).

Для подтверждения дебиторской задолженности и факта истечения исковой давности по ней организации необходимы следующие документы:

Документы, подтверждающие невозможность исполнения обязательств должником:

Обратите внимание:Срок хранения документов (не менее пяти лет для БУ и не менее четырех лет для НУ), подтверждающих обоснованность списания задолженности, исчисляется с момента ее списания (а не возникновения). В случае если в налоговом учете возникли убытки – с момента уменьшения налоговой базы на сумму этих убытков.

Вести учет задолженности и хранить документы по просроченной задолженности рекомендуется отдельно от остальных первичных документов.

При наличии пакета необходимых документов и после оформления «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» ИНВ-17, руководитель подписывает приказ о списании дебиторской задолженности, который направляется в бухгалтерию для исполнения.

На основании приказа руководителя бухгалтер составляет бухгалтерскую справку-расчет.

В бухгалтерском учете списание дебиторской задолженности отражается следующими проводками:

1. В случае списания задолженности за счет ранее созданного оценочного резерва по сомнительным долгам.

– списана дебиторская задолженность с истекшим сроком исковой давности (не реальная к взысканию) за счет ранее созданного резерва.

- списанная дебиторская задолженность учтена за балансом.

Списанная дебиторская задолженность подлежит учету на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в связи с тем, что сам факт списания долга вследствие неплатежеспособности должника не является аннулированием задолженности.

Аналитический учет по счету 007 ведется по каждому должнику, чья задолженность списана в убыток, и каждому списанному в убыток долгу.

2. В случае, когда оценочный резерв не создавался или суммы резерва недостаточно для покрытия списываемой задолженности.

– списана дебиторская задолженность с истекшим сроком исковой давности (не реальная к взысканию), в т.ч. не покрытая за счет резерва.

- списанная дебиторская задолженность учтена за балансом.

сначала следует провести односторонний взаимозачет и лишь потом списывать в расходы дебиторскую задолженность (в случае, если она не перекрылась кредиторской).

Обратите внимание:внереализационные расходы в части списания дебиторской задолженности признаются в том налоговом периоде, в котором истек срок исковой давности (внесена запись ЕГРЮЛ о ликвидации должника, получен акт судебного пристава). Этого мнения придерживаются налоговые органы (письмо УФНС РФ от 13.04.2011г. №16-15/035618.1@) и ВАС РФ (Постановление от 15.06.2010г. №1574/10).

Порядок списания кредиторской задолженности в бухгалтерском и налоговом учетеСписание кредиторской задолженности, по которой истек срок исковой давности, увеличивает сумму доходов организации для целей бухгалтерского и налогового учета.

Обратите внимание:Признание доходов для целей налогового учета происходит в том налоговом периоде, в котором истек срок исковой давности и не привязывается к датам проведения инвентаризации и приказа руководителя о ее списании.

При этом, нарушение закона 129-ФЗ в части обязательности проведения инвентаризации и отсутствие приказа руководителя о списании кредиторской задолженности не является основанием для не включения кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных расходов того налогового периода, в котором истек срок исковой давности.

Такую позицию изложил ВАС РФ в своем Постановлении от 08.06.2010г. №7462/09.

Для подтверждения кредиторской задолженность и истечения исковой давности по ней необходимы следующие документы:

Так же, как при списании дебиторской задолженности, списание кредиторской задолженности с истекшим сроком исковой давности оформляется бухгалтерской справкой-расчетом, которая составляется на основании приказа руководителя.

В бухгалтерском учете списание кредиторской задолженности отражается следующим образом:

– кредиторская задолженность с истекшим сроком исковой давности списана в состав прочих доходов.

Таким образом, для того, чтобы избежать налоговых рисков в части налога на прибыль при проведении налоговых проверок, организации необходимо своевременно признавать кредиторскую задолженность с истекшим сроком исковой давности в составе доходов организации для целей бухгалтерского и налогового учета.

Изменение оценочного резерва по сомнительным долгамВ соответствии с положениями ПБУ 21/2008, по результатам инвентаризации расчетов может быть получена дополнительная информация, позволяющая сделать уточнение величины оценочного значения.

Соответственно, суммы резерва (оценочного значения) по сомнительным долгам могут:

а) Увеличиваться (дебет счета 91 кредит счета 63).

б) Уменьшаться (дебет счета 63 кредит счета 91)

в) Остаться без изменения.

г) Полностью списываться (дебет счета 63 кредит счета 91).

Цитата:

"При этом, нарушение закона 129-ФЗ в части обязательности проведения инвентаризации и отсутствие приказа руководителя о списании кредиторской задолженности не является основанием для не включения кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных расходов того налогового периода, в котором истек срок исковой давности. "

Кредиторка списывается на доходы.

http://www.klerk.ru/buh/articles/253654/ - А зачем было дублировать еще раз статью годичной давности?

Цитата:

"http://www.klerk.ru/buh/articles/253654/ - А зачем было дублировать еще раз статью годичной давности? "

То, что статьи перекликаются, не означает, что они дублируют друг друга.

![]()

Цитата:

"Цитата:

"http://www.klerk.ru/buh/articles/253654/ - А зачем было дублировать еще раз статью годичной давности? "

То, что статьи перекликаются, не означает, что они дублируют друг друга. "

У статей просто разные названия, а в остальном - слово в слово повтор, вполть до ссылок на нормативку

Цитата:

"У статей просто разные " темы.

А нормативная база идентичная. Это, конечно, ужасно.

![]()

Цитата:

"В соответствии с положениями ПБУ 8/2010, по результатам инвентаризации расчетов может быть получена дополнительная информация, позволяющая сделать уточнение величины оценочного обязательства. "

Когда я писала, что знания у Вас есть, я еще не прочитала эту замечательную статью. До ее прочтения я искренне думала, что резерв по сомнительным долгам - это оценочное значение, которое создается в соответствии с ПБУ 21/2008. Видимо, заблуждалась. Оказывается - это оценочное обязательство, создаваемое в соответствии с ПБУ 8/2010. Не плохо

![]()

А статьи и правда одинаковые. Их можно использовать для игры "Найди 10 отличий"

![]()

Почему в под теме "Порядок списания КЗ" написано следующее: При этом, нарушение закона 129-ФЗ в части обязательности проведения инвентаризации и отсутствие приказа руководителя о списании кредиторской задолженности не является основанием для не включения кредиторской задолженности с истекшим сроком исковой давности в состав ?внереализационных расходов? того налогового периода, в котором истек срок исковой давности.

![]()

Статья хорошая, все понятно и доходчиво. А вот что делать если после искового срока давности (3 года) прошло больше времени, как поступить в такой ситуации

![]()

Учитывая все более жесткие требования, предъявляемые к точности и достоверности бухгалтерской отчетности, пристальному вниманию подвергаются все существенные показатели отчетности.

Для многих компаний к таким показателям относятся суммы расчетов с дебиторами и кредиторами, а так же суммы оценочных значений (резервов), регулирующих суммы дебиторской задолженности, в случае ее сомнительности.

Люди которым это нравится