Категория: Бланки/Образцы

Статья 808 ГК РФ допускает передачу денежных средств физическими лицами по долговому документу. Он составляется в простой письменной форме по определенным правилам. Позволяет добиваться погашения долга, а, в случае просрочки, предпринимать все законные меры для его возврата с процентами. Наиболее популярными методами отстаивания финансовых интересов остаются:

Вопрос о том, как вернуть долг по расписке с физического лица, возникает, когда срок возврата уже прошел, а заемщик не торопится выполнять взятые на себя обязательства. Какой бы метод ни выбрал кредитор, результат зависит от того, как был составлен письменный документ, подтверждающий возникновение договорных отношений. Семь обязательных пунктов, включение которых обеспечивает удовлетворительный результат:

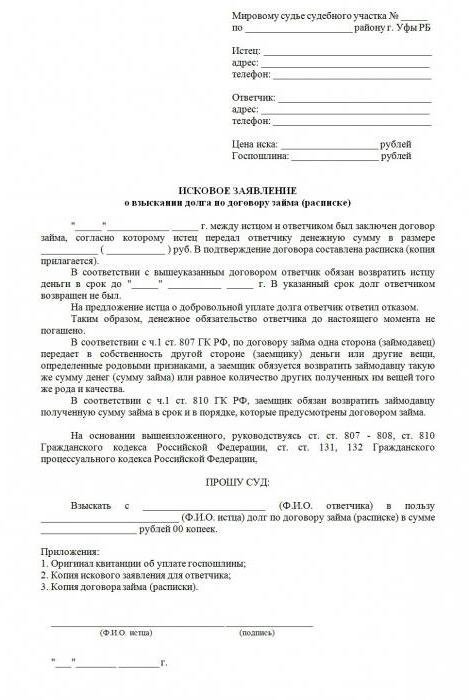

Образец искового заявления

Взыскание долгов по расписке в досудебном порядкеБольшинство людей стремится уладить конфликт самостоятельно и получить долг по расписке, не прибегая к помощи правоохранительных и иных государственных органов. Однако этот метод не самый эффективный. Бывает часто, что некогда надежный заемщик не идет на контакт и даже отрицает факт передачи денег. Откладывая официальное разбирательство, люди лишь затягивают неприятные для обеих сторон взаимоотношения.

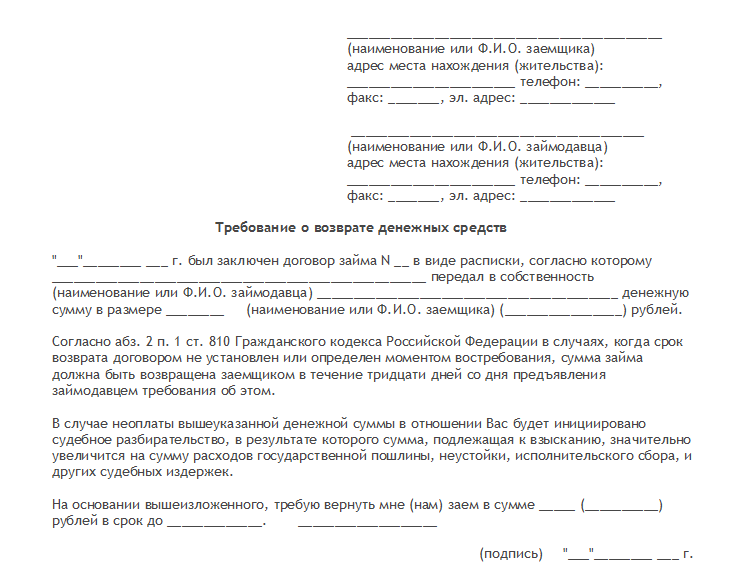

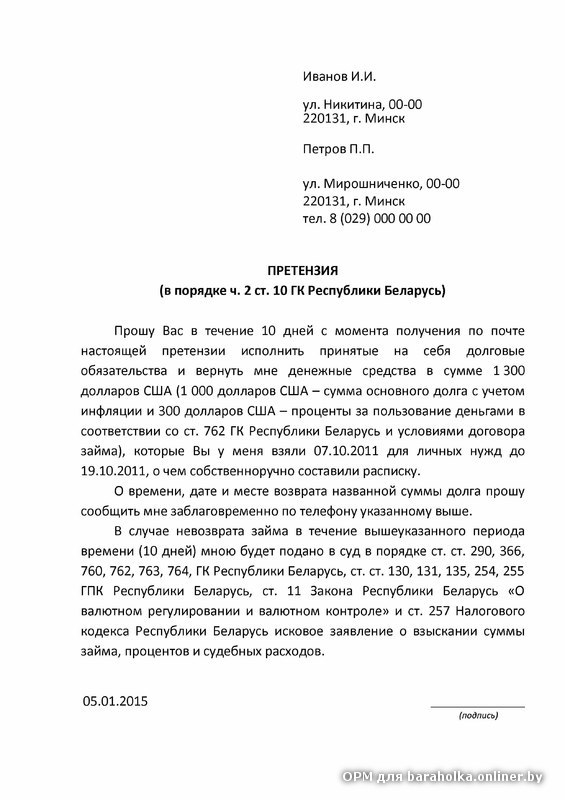

В рамках досудебных мероприятий кредитор заказным письмом с уведомлением о вручении почтой направляет заемщику претензию с требованием вернуть деньги. В послании указывается сумма и оставляется напоминание о том, что все расходы на адвоката и по уплате пошлины будут возложены на должника. Ссылаясь на ст. 395 ГК РФ, стоит обозначить начало начисления процентов в размере ставки рефинансирования. Даже если в долговом документе не был указан срок возврата, дата получения претензии станет моментом возникновения обязанности погашения. Этими действиями кредитор показывает, что принял все меры, прежде чем обратился в суд.

Возможно также, что правильно составленное обращение убедит должника вернуть деньги, а заимодавцу не придется пользоваться помощью юристов, вникая во все аспекты судебных разбирательств.

Альтернативный подход к возврату долгаКогда просьбы и уговоры не помогают, а заимодавец не хочет по каким-то своим убеждениям обращаться в суд, применяется альтернативный способ возврата хотя бы части долга — выход в переуступке прав требования денег. Заключая договор цессии, заимодавец делегирует свои полномочия другим людям, которые знают, как взыскать долг по расписке. При этом он сразу получает часть средств, размер которых варьируется по условиям соглашения.

Возврат денег в рамках приказного производстваИной порядок взыскания задолженности регламентируется главой 11 ГПК РФ. В рамках приказного производства, кредитор подает заявление в суд первой инстанции, подтверждая свои требования долговым документом. Никаких тяжб в этом случае не бывает. Мировой судья выносит приказ и выдает его с исполнительным листом. На этом основании приставы применяют законные меры принудительного характера по взысканию денежных средств. Специфика этого производства в том, что человек узнает о приказе по факту вынесения, а также имеет право его оспорить. Закон отводит должнику 10 дней с момента получения судебного решения на подачу возражения. на основании которого оно отменяется.

Иногда на этом этапе дело решается миром. Бывает, человек начинает понимать всю безысходность своего положения и постепенно погашать задолженность. В подобных условиях между сторонами конфликта заключается мировое соглашение, и первый воздерживается от иска. В иных обстоятельствах у заимодавца появляется шанс воспользоваться моментом и вернуть долг через суд общей юрисдикции.

Исковое производствоНеобходимо помнить, что обращение за официальным взысканием задолженности ограничивается сроком в три года с момента выставления окончательного требования по возврату денег. Вернуть долг можно и позже, но пропущенный срок исковой давности восстанавливается по усмотрению судьи, который может отказать из формальных соображений. В соответствии со статьей 28 ГПК РФ. заявление предъявляется по месту проживания ответчика. П. 1 ст. 20 ГК Российской Федерации признает им адрес прописки.

От того, насколько серьезно вы отнесетесь к составлению иска зависит будущий исход суд. разбирательства

Взыскание в части искового производства выглядит следующим образом:

Исковое заявление подается в письменном виде. Статья 131 ГПК РФ определяет его форму и содержание, предъявляя следующие требования:

От грамотности составления искового заявления полностью зависит исход судебного разбирательства. На всем протяжении заимодавец демонстрирует уважение к законодательству, ссылаясь на нормы, статьи, указы и постановления.

Особое значение имеет расчет суммы долга. Просрочка дает кредитору право требовать с заемщика процент за использование чужих денег. Размер определяется по ставке рефинансирования ЦБ РФ (СР). Существует закрепленная законом формула. Она имеет следующий вид: основная задолженность делится на 360, результат умножается на продолжительность просрочки, выражающуюся в сутках и на СР, которая сейчас составляет 8,25%. Например, при займе в 0,02 млн и просрочке в 30 дней, процент за пользование чужими средствами составит 0,02 млн/360*30*8,25% = 137,5 р./день.

Статья 333.19 Налогового Кодекса Российской Федерации определяет величину госпошлины. Она оплачивается перед подачей иска, и рассчитывается исходя из суммы (млн руб.):

Например, если взысканию подлежит 26 тыс. то госпошлина составит 0,8 тыс. + 6 тыс.*3% = 980 рублей.

Пакет сопроводительной документации включает:

Госпшлина, перед подачей иска, рассчитывается исходя из суммы

После того как предъявлен иск, судья в течение 5-ти дней с момента получения документов рассматривает вопрос о возбуждении дела. В результате выносится решение. Иск может быть даже оставлен без движения. Многое зависит от профессионализма кредитора и его юриста. По истечении указанного периода, заимодавец получает определение и действует в соответствии с тем, что постановил суд.

В назначенные дату и время проводится судебное заседание. В процессе участвуют все стороны, включая свидетелей. Результат – официальное решение. При удачном стечении обстоятельств, там будет указана сумма, а также порядок возврата ответчиком. В некоторых обстоятельствах заемщику предоставляется рассрочка, однако для этого истец может и не дать свое согласие. Более того, у ответчика должна быть уважительная причина – тяжелое материальное положение.

Исполнение решения суда регламентируется 229-ФЗ от «02» октября 2007 года. В соответствии с ним, истец получает исполнительный лист и передает его в территориальное отделение Федеральной службы судебных приставов и инициирования исполнительного производства. По ходу взыскания, имущество ответчика может быть арестовано и реализовано в счет погашения задолженности перед заимодавцем. Отслеживаются все источники доходов, включая заработную плату. Российское законодательство стало лояльнее относиться к тем, кто не в состоянии выполнять взятые на себя обязательства. Коллекторы теперь существенно ограничены в своей деятельности жесткими нормами, однако злостное уклонение от исполнения решения суда возбраняется и может привести даже к реальному сроку заключения.

Интересное по теме:

Согласно российскому законодательству, физические лица могут получать или передавать деньги взаймы по расписке (Гражданский кодекс, ст. 808). Однако на практике часто возникают ситуации, когда должники не торопятся возвращать деньги, взятые в долг. В таком случае перед кредитором встаёт вопрос: как вернуть долг по расписке?

Если устные переговоры не дают нужного результата, то заемщику можно направить письменное требование (претензию) или же документ, предупреждающий заемщика о том, что кредитор намеревается обратиться в суд с иском.

Как вернуть долг, до обращения в судПретензию лучше всего отправлять по почте, — это поможет подтвердить в суде, что вами были приняты все меры по взысканию долга до обращения в суд.

Этот документ должен содержать следующую информацию:

Требование о возврате долга.

Согласно действующему законодательству должник обязуется вернуть всю сумму долга с процентами, начисленными в соответствии со ставкой рефинансирования, в течение месяца со дня подачи претензии о возврате занятых средств. При этом долг должен быть возвращен, даже если в расписке будет отсутствовать информация о сроке возврата долга.

Расписка о том, чтобы взыскать долгВ большинстве случаев процесс передачи-получения денег взаймы происходит между хорошими знакомыми, родственниками или друзьями. Поэтому зачастую деньги передаются на основе доверия, без каких-либо расписок и даже свидетелей.

В судебной практике зафиксировано немало случаев умышленного мошенничества, когда заемщики брали деньги в долг сразу у нескольких коллег по работе, а затем увольнялись и меняли ПМЖ.

Чтобы не стать жертвой такого мошенника, необходимо фиксировать факт передачи денег распиской. А если кредитор сомневается в порядочности заемщика, то желательно заверить расписку в нотариальной конторе.

Следует также помнить, что некоторые мошенники умышленно пользуются неточностями, допущенными при написании этого документа. Чтобы впоследствии не ломать голову над вопросом, как вернуть долг по расписке, нужно знать, как правильно её составлять.

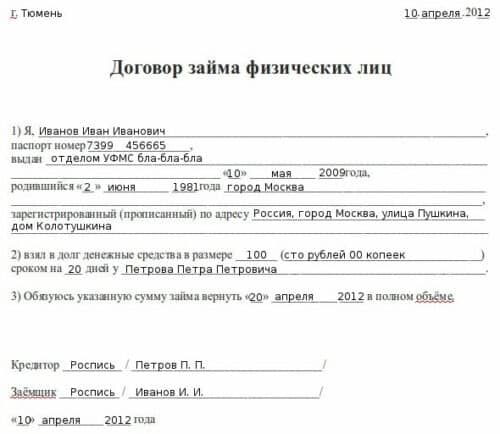

Расписка о возврате долга должна включать такую информацию:

Если между сторонами оговаривался размер процента, под который будут переданы деньги, то эту информацию также необходимо зафиксировать в расписке. Этот документ составляется в двух экземплярах, один из которых остаётся у кредитора, а другой передаётся заёмщику.

Если заемщик вернул только часть долга, то этот факт следует зафиксировать распиской о выплате денежных средств, или же уничтожить старую расписку и составить новую, указав в ней оставшуюся сумму долга.

Образец расписка о возврате долга

Расписка о получении денежных средств.

Приемы, используемые мошенниками при неправильно составленной распискеЕсли заемщик заведомо одалживает деньги с целью мошенничества, то при составлении расписки им могут быть умышленно допущены такие ошибки:

Конечно, опытный юрист без особенного труда докажет в суде правоту кредитора. Но правильно оформленная расписка сможет уберечь заимодателя от лишних неприятностей, связанных с затратами времени, нервов и денег, потраченных на оплату услуг адвокатов.

Возврат долга без расписки физическим лицомЕсли деньги были переданы в долг без расписки, и заемщик не возвратил их в оговоренный срок, то кредитор всё равно имеет возможность получить их обратно. Первое, что нужно сделать, — спокойно переговорить с должником о возвращении одолженной суммы. При этом разговор следует записать на диктофон.

Такая мера поможет доказать, что должник действительно брал у вас деньги и не отрицает этого в разговоре. Если возврат денег затягивается на недопустимый для кредитора срок, то взыскать долг без расписки можно, предприняв следующие меры:

Желательно, чтобы во время телефонного разговора кто-нибудь из друзей снимал вас на видеокамеру.

В процессе общения с должником необходимо отчетливо проговорить дату и время разговора, исходящий и входящий номера телефона, а также имена и адреса владельцев телефона.

Кроме того, в телефонном разговоре должна быть озвучена сумма, которая была передана в долг, дата её предоставления должнику и дата возврата кредитору.

По окончании разговора необходимо составить протокол его расшифровки с описанием всех деталей переговоров.

Если у заимодателя имеются текстовые доказательства в социальной сети, то скрин текста нужно распечатать, заверить у нотариуса и приложить к заявлению.

Когда все доказательства будут собраны, можно отправляться в суд для заявления гражданского иска.

Если возврат долга через суд по какой-либо причине невозможен или нежелателен, то потерпевший может обратиться в коллекторскую фирму, которая за определенную денежную сумму поможет пи долг.

Возврат долгов с физических лиц без расписки — достаточно хлопотное дело, однако, если знать, как правильно поступать в таких случаях, и какие потребуются доказательства, можно добиться желаемого, даже без наличия расписки.

Подробнее о том как вернуть долг, расскажет это видео:

? К Вашему сведению

Обращаясь за юридической консультацией или составлением искового заявления, необходимо иметь в виду следующее:

Оформление договора займа между физическими лицами.

Письменная форма договора займа между гражданами предусмотрена для случаев, когда сумма займа превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда.

В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей (ст. 808 ГК РФ).

Пример из судебной практики. Кибакин М.Ю. обратился в суд с иском к Тагирову Б.Ш. о взыскании 405000 рублей, мотивируя заявленное требование тем, что указанную денежную сумму передал Тагирову Б.Ш. 10 мая 2008 года. Факт передачи денег подтверждается соответствующей распиской, написанной Тагировым Б.Ш.

Представитель ответчика Шапиров В.А. иск не признал и пояснил, что требование о взыскании денег Кибакин М.Ю. обосновывает распиской и фактом передачи Тагирову Б.Ш. 405000 рублей. При этом Кибакин М.Ю. не доказал наличие договора между ними договора займа. Расписка, представленная истцом, не является таковым. В расписке указана только одна сторона. Тем более в расписке указано, что деньги получены для производства работ, без обязательств возврата кому - либо этой суммы, и без указания заимодавца. Факт получения денежных средств в сумме 405000 рублей в качестве займа Тагиров отрицает.

Отказывая в удовлетворении исковых требований, суд указал следующее.

Согласно п. 1 ст. 808 ГК РФ договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, - независимо от суммы.

Из объяснений истца следует, что, деньги в сумме 405000 руб. он передал Тагирову Б.Ш. в долг 10 мая 2008 года с условием их возврата.

Если указанная сумма, как утверждает истец, передана по договору займа, то между сторонами в соответствии с п. 1 ст. 808 ГК РФ должен быть заключен соответствующий письменный договор, поскольку сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда.

При заключении договора должны быть соблюдены все предъявляемые к нему требования. В противном случае указанный договор в силу ст. 168 ГК РФ является недействительной.

Пункт 1 статьи 432 ГК РФ предусматривает, что договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора. Существенными являются условия о предмете договора.

Между тем, факт передачи Кибакиным М.Ю. Тагирову Б.Ш. в долг по договору займа 405000 руб. письменным договором (распиской) не подтверждается. Из расписки усматривается, что Тагиров Б.Ш. получил 405000 руб. для производства работ. Не указана вторая сторона договора и отсутствует указание на то, что деньги передаются в долг с последующим их возвратом.

Изложенное позволяет суду сделать вывод о том, что истцом не доказан факт наличия между ним и Тагировым Б.Ш. договора займа на сумму 405000 руб. и, следовательно, основания для удовлетворения иска отсутствуют (Решение Барышского городского суда (Ульяновская область) от 16.06.10 г.).

Доказательства возврата долга по расписке.

Получая денежные средства, явившихся предметом займа, заемщик должен выдать займодавцу расписку в их получении. Зафиксировать возврат суммы займа можно и на самой расписке заемщика.

Если должник выдал кредитору в удостоверение обязательства долговой документ, то кредитор, принимая исполнение, должен вернуть этот документ, а при невозможности возвращения указать на это в выдаваемой им расписке (ст. 408 ГК РФ).

Пример из судебной практики. Г.Ф.Л. предъявила в суде иск к С.Р.В. о взыскании суммы долга, указывая, что 04.07.1998 передала ответчице в долг 800 долларов США, которые должна была вернуть в декабре 1998 года. Однако, в декабре 1998 года С.Р.В. долг не вернула.

Решением суда первой инстанции исковые требования удовлетворены.

Суд кассационной инстанции не нашел оснований к отмене решения суда.

Договор займа подтверждается распиской и сторонами не оспаривается.

В подтверждение исполнения договора о возврате суммы долга С.Р.В. ссылается на свидетельские показания. Однако суд обоснованно не принял во внимание показания свидетелей, дав им критическую оценку, поскольку С.Р.В. не представила суду письменных доказательств, свидетельствующих о возврате ею долга Г.Ф.Л.

Договор займа был заключен в письменной форме, доказательства возврата долга также должны быть представлены в письменной форме.

С.Р.В. таких доказательств не представила, поэтому суд правильно удовлетворил исковые требования Г.Ф.Л.

Доводы жалобы о том, что суд необоснованно принял во внимание показания свидетелей К. и Х. и не учел ее состояние перед вынесением решения, не могут повлечь отмену решения суда, так как они не имеют правового значения по настоящему делу, поскольку ответчица не доказала, что она вернула истице сумму долга, не представила суду письменных доказательств в подтверждение своих слов.

Пример из судебной практики. А. Е.И. обратилась в суд с иском к К. С.В. о взыскании суммы долга по договору займа от 02.11.2006г. В обоснование иска указала, что 2 ноября 2006 года ответчик взял у нее в долг деньги в сумме 30 000 рублей, письменный договор не составлялся, но ответчиком была выдана расписка, согласно которой он взял на себя обязательство возвратить сумму долга через 3 месяца с обязательной уплатой процентов ежемесячно в размере 10%.

В судебном заседании ответчик К. С.В. исковые требования не признал, суду пояснил, что действительно в 2006 и 2007 году взял у истицы в долг 30 000, а затем 40 000 рублей, расписки от 2.11.2006г. и от 2.02.2007г. составлены лично им. Однако, по указанным распискам он рассчитался с А.Е.И. полностью.

Письменных доказательств, подтверждающих тот факт, что расчет с истицей произведен полностью у него не имеется, так как расписок с нее он не брал и выданные им расписки тоже не забрал.

Полагает, подтверждением того, что он рассчитался с А.полностью по займам за 2006 и 2007 год, является тот факт, что в 2008 году А. дала ему в долг еще 17 000 рублей, данная расписка здесь не представлена, кроме этого свидетели могут подтвердить, как он отдавал А.долг.

Выслушав представителя истца, ответчика, представителя ответчика, свидетеля, исследовав представленные письменные доказательства, суд приходит к следующему.

Доводы ответчика о том, что он выплатил А.Е.И. и проценты и сумму основного долга по распискам от 02.11.2006г. и от 02.02.2007г. в декабре 2008 года суд находит бездоказательными.

Письменных документов, подтверждающих факт расчета с истицей по указанным распискам ответчиком не представлено.

Показания свидетеля Ш. Д.В. в соответствии со ст. ст. 162, 812 ГК РФ не могут быть признаны допустимыми доказательствами, кроме того, данный свидетель приходится ответчику родственником и соответственно заинтересован в исходе дела в пользу К. С.В.

На основании изложенного, истец вправе требовать от ответчика возврата суммы долга.

В связи с тем, что до настоящего времени сумма займа ответчиком не возвращена, истец имеет право на получение процентов за пользование займом в порядке ст. 809 ГК РФ. (Решение Омского районного суда Омской области от 27.04.2010 г.).

Пример из судебной практики. Бурим С.Г. обратился в суд иском о взыскании долга по договору займа. В обоснование требований указал, что 16.06.2009 года Фелькер В.И. взял у него взаймы, согласно расписки, денежные средства. Фелькер В.И. произвел возврат части долга в сумме 50 000 рублей и обещал погасить оставшуюся часть займа в сумме 4 950 000 рублей в десятидневный срок, однако до настоящего времени указанная сумма Фелькер В.И. ему не возвращена. В связи с этим, просит взыскать с Фелькера В.И. сумму займа в размере 4 950 000 рублей, проценты за пользование чужими денежными средствами в сумме 437 332 рубля, исходя из 342 дней просрочки и ставки рефинансирования 7,75%, а также судебные расходы в сумме 60 000 рублей.

Ответчик Фелькер В.И. в судебном заседании исковые требования не признал, просил отказать в их удовлетворении, пояснив, что денег не брал. Дополнительно суду пояснил, что его знакомый - ФИО5 через него занимал у Бурима С.Г. 5 000 000 рублей, расписку Буриму С.Г. он написал от своего имени, так как тот не соглашался занять деньги непосредственно ФИО5. Он за посреднические услуги получил со сделки 250 000 рублей, 50 000 рублей из которых уже вернул Буриму С.Г. так как ФИО5 вовремя долг не погасил. На сколько ему известно ФИО5 от своего займа не отказывается и будет возвращать его сам. Оставшуюся часть суммы в размере 200 000 рублей вернет ФИО5 в августе 2010 года.

Удовлетворяя исковые требования, суд пришел к следующему выводу.

Довод ответчика о том, что денежные средства в сумме 5 000 000 рублей были получены не им лично, а ФИО5, вследствие чего обязательств по возврату долга у него не возникло, суд находит несостоятельным, поскольку факт исполнения Буримом С.Г. своих обязательств по договору в части передачи денежных средств в указанном размере подтвержден в ходе судебного разбирательства как пояснениям истца, которые согласно ст. 55 ГПК РФ являются доказательствами по делу, так и распиской Фелькера В.И. о получении суммы займа, подпись в которой им не оспаривается, как не оспаривается и само событие займа. Доказательств же того, что договор был заключен под влиянием обмана, насилия, угрозы или стечения тяжелых обстоятельств, Фелькером В.И. предупрежденным о возможности предоставления таких доказательств, суду не представлено (Решение Куйбышевского районного суда г. Омска от 09.08.2010 г.).

Требования, которые может предъявлять заимодавец к заемщику при взыскании долга.

1. Проценты на сумму займа в размерах и в порядке, определенных распиской.

Проценты могут быть указаны в самой расписке.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента ставкой рефинансирования на день уплаты заемщиком суммы долга или его соответствующей части (ч. 1 ст. 809 ГК РФ).

Проценты на сумму займа являются платой за пользование суммой займа, при отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа (ч. 2 ст. 809 ГК РФ).

Пример из судебной практики. Заместитель Генерального прокурора РФ обратился с протестом в Президиум Верховного Суда РФ, в котором ставился вопрос об отмене судебных постановлений, состоявшиеся по делу о взыскании задолженности по процентам по договору займа. По мнению прокурора, после окончания срока действия договора займа проценты за просрочку исполнения заемщиком обязательства по возврату займа должны рассчитываться в соответствии со ст. 811 ГК РФ, предусматривающей уплату процентов на сумму займа со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу.

Оставляя протест заместителя Генерального прокурора РФ без удовлетворения, Президиум Верховного Суда указал, что истечение срока договора займа не является основанием для прекращения обязательств, вытекающих из договора займа, как по уплате основной суммы долга, так и процентов по нему. Проценты по договору займа в отличие от процентов, взыскиваемых за неисполнение денежного обязательства по п. 1 ст. 395 ГК РФ, являются не дополнительным обязательством, а элементом главного обязательства по договору займа (Постановление Президиума Верховного Суда РФ от 6 января 2002 г.).

2. Проценты за неисполнение или просрочку исполнения обязательства по возврату суммы займа

Указанные проценты являются санкцией за нарушение обязательства по возврату суммы займа. Проценты за пользование чужими денежными средствами (ч. 1 ст. 395 ГК РФ) начисляются в случае невозвращения суммы займа в срок.

При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

Указанный вид процентов подлежит уплате со дня, когда сумма займа должна была быть возвращена и до дня ее возврата займодавцу независимо от уплаты процентов, установленных за пользование денежной суммой, оговоренной в расписке (договоре).

Предельный размер процентов за неисполнение или просрочку исполнения обязательства по возврату заемных средств законодательством не закреплен.

Однако, согласно части первой ст. 333 Гражданского кодекса РФ, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку.

Пример из судебной практики. Т.А. обратилась в суд с иском к И.А.А. о взыскании денежных средств. В обоснование иска указала, что 05 ноября 2006г. И.А.А. занял у неё денежные средства в размере 160 000 рублей, о чем предоставил расписку и обязался вернуть деньги через три месяца, то есть 06 февраля 2007г. Условиями расписки был предусмотрен договорной процент – 7%.

Ответчик И.А.А. в судебном заседании признал, что действительно брал деньги в долг у истицы, но возможности возвратить долг не имеет, в силу сложившихся обстоятельств. Просит снизить сумму процентов по договору и сумму процентов за пользование чужими денежными средствами. Пояснил, что не работает и не имеет постоянного источника доходов.

Выслушав пояснения представителя истца, ответчика, исследовав материалы дела, суд приходит к выводу, что исковые требования Л.Т.А. подлежат удовлетворению частично по следующим основаниям.

В соответствии с ч.1,4 ст.421 ГК РФ, граждане и юридические лица свободны заключении договора. Условия договора определяются по усмотрению сторон.

Следовательно, получая займ, на условиях оплаты процентов в размере 7% ежемесячно, ответчик И.А.А. был согласен на данные условия, в связи с чем, оснований для отказа во взыскании суммы процентов с ответчика у суда не имеется.

Истцом произведен расчет процентов, предусмотренных договором за 27 месяцев со времени займа, размер которых составляет 302400 рублей и которые подлежат взысканию с ответчика (160000х7%х27=302400) (л.д.6).

В соответствии с ч.1 ст.330 ГК РФ, неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения.

В соответствии с п.7 Постановления Пленума Верховного Суда РФ № 13 и Пленума Высшего Арбитражного суда РФ № 14 от 8 октября 1998г. «О практике применения положений Гражданского кодекса РФ о процентах за пользование чужими денежными средствами (в ред. Постановления Пленума Верховного Суда РФ № 34, Пленума ВАС РФ № 15 от 04.12.2000), если определенный в соответствии со ст.395 ГК РФ размер (ставка) процентов, уплачиваемых при неисполнении или просрочке исполнения денежного обязательства, явно несоразмерен последствиям просрочки исполнения денежного обязательства, суд, учитывая компенсационную природу процентов, применительно к статье 333 Кодекса вправе уменьшить ставку процентов, взыскиваемых в связи с просрочкой исполнения денежного обязательства. При решении вопроса о возможности снижения применяемой ставки процентов суду следует учитывать изменения размера ставки рефинансирования Центрального банка РФ в период просрочки, а также иные обстоятельства, влияющие на размер процентных ставок.

За период времени с 06.02.2007г. – даты возврата займа до дня вынесения решения судом, учетная ставка банковского процента изменялась с 10,5 % до 7,75 %.

В соответствии со ст.333 ГК РФ, если подлежащая уплате неустойки явно несоразмерна последствия нарушения обязательства, суд вправе уменьшить неустойку.

Учитывая, что в силу имеющегося денежного обязательства, ответчик обязан оплатить проценты, предусмотренные договором, в размере 302400 рублей, а также неустойку, суд приходит к выводу, что взыскание процентов за пользование чужими денежными средствами, исходя из ставки 8,75 %, является явно несоразмерным последствиям просрочки исполнения денежного обязательства. В связи с чем, суд применяет учетную ставку банковского процента в размере, существующем на день вынесения решения, т.е. в размере 7,75 % (согласно Указаний ЦБ РФ от 01.06.2010г.).

Исковые требования Л.Т.А. к И.А.А. о взыскании денежных средств по долговой расписке удовлетворены судом частично, сумма процентов за пользование чужими денежными средствами была уменьшена (Калининский районный суд г. Новосибирска, июнь 2010 г.)

Срок возврата денежных средств.

Срок возврата суммы займа устанавливается в расписке.

В том случае, если в расписке срок не указан, или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором (ст. 810 ГК РФ). Требование о возврате суммы займа должно быть письменным.

Срок исковой давности для обращения в суд с требованием о взыскании долга.

В соответствии со ст. 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

Согласно статье 196 ГК РФ общий срок исковой давности устанавливается в три года.

По общему правилу течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права (ч.1 ст. 200 ГК РФ).

По обязательствам с определенным сроком исполнения течение исковой давности начинается по окончании срока исполнения. То есть, если в расписке указан срок возврата суммы займа, течение срока исковой давности начнется именно с этой даты.

В том случае, если расписка не содержит указания на дату возврата суммы займа, течение исковой давности начинается после заявления займодавцем требования о возврате долга.

Гражданский кодекс РФ устанавливает льготный срок для исполнения требования о возврате суммы займа. В договоре займа льготный срок для исполнения должником такого вида обязательства установлен п. 1 ст. 810 ГК РФ и составляет тридцать дней.

Если заемщик не возвратит сумму займа по истечении 30 дней, со дня направления требования о возврате долга, исчисление исковой давности начинается по окончании указанного 30-дневного срока.

Пример из судебной практики. Н. обратился с иском к М. о взыскании долга в сумме 45 тыс. рублей. Ответчица иск не признала и заявила о пропуске истцом срока исковой давности для взыскания долга. Судебная коллегия по гражданским делам Верховного Суда РФ, отменяя состоявшиеся по делу судебные акты, указала, что в обязательствах, срок исполнения которых не определен либо определен моментом востребования долга кредитором, течение срока исковой давности начинается не со времени возникновения обязательства, а с момента, когда кредитор предъявит должнику требование об исполнении обязанности. При этом если должнику предоставляется льготный срок для исполнения такого требования (для договора займа - 30 дней), исковая давность исчисляется с момента окончания льготного срока (Определение СК по гражданским делам Верховного Суда РФ от 15 марта 2005 г. N 59-В04-8).

Пример из судебной практики. Общество с ограниченной ответственностью "И.П." обратилось в Абритражный суд Саратовской области с иском к индивидуальному предпринимателю - главе крестьянского (фермерского) хозяйства П.Т.Ю. о взыскании задолженности по договору займа, процентов за пользование займом, процентов за пользование чужими денежными средствами.

Решением Арбитражного суда Саратовской области в иске отказано в связи с истечением срока исковой давности.

Постановлением Двенадцатого арбитражного апелляционного суда решение суда первой инстанции оставлено без изменения.

Федеральный арбитражный суд Поволжского округа решение суда первой инстанции и постановление суда апелляционной инстанции оставил без изменения.

В заявлении, поданном в Высший Арбитражный Суд Российской Федерации, о пересмотре названных судебных актов в порядке надзора общество просит их отменить, ссылаясь на нарушение единообразия в толковании и применении арбитражными судами норм права, и принять новый судебный акт об удовлетворении иска.

Отказывая в удовлетворении иска по причине пропуска общего срока исковой давности, о применении которой ходатайствовал ответчик, суды, сославшись на отсутствие согласованного сторонами конкретного срока исполнения заемного обязательства, исходили из того, что право предъявить требование к заемщику о возврате денежных средств возникло у займодавца в день перечисления оспариваемой денежной суммы - 29.10.2009, а с иском в арбитражный суд займодавец обратился 21.02.2013, то есть за пределами трехгодичного срока исковой давности.

Высший Арбитражный Суд Российской Федерации посчитал позицию судов ошибочной и противоречащей практике рассмотрения аналогичных споров, указав, что поскольку конкретный срок возврата денежных средств, перечисленных по платежному поручению от 29.10.2009 N 448, оказался не согласованным сторонами, то в соответствии с названной нормой срок для исполнения обязательства по возврату суммы займа начинает течь с момента предъявления займодавцем требования об этом и составляет 30 дней. Таким образом, заемщик будет считаться не исполнившим свое обязательство по истечении 30 дней после предъявления займодавцем требования о возврате суммы займа. Именно с истечения указанного 30-дневного срока исчисляется срок исковой давности.

Общество 20.11.2012 направило предпринимателю претензию с требованием о возврате суммы займа, следовательно, срок исковой давности нужно исчислять с даты окончания льготного срока (30 дней) для исполнения заемного обязательства, в котором срок возврата денежных средств не определен. С настоящим иском общество обратилось в суд 21.02.2013, то есть в пределах общего срока исковой давности. (Постановление Президиума Высшего Арбитражного Суда Российской Федерации от 8 апреля 2014 года № 19666/13).

Оспаривание расписки по безденежности.

Заемщику предоставлено право оспаривать договор займа по его безденежности, доказывая, что деньги или другие вещи в действительности не получены им от займодавца или получены в меньшем количестве, чем указано в договоре (ч. 1 ст. 812 ГК РФ).

Если договор займа должен быть совершен в письменной форме (статья 808), его оспаривание по безденежности путем свидетельских показаний не допускается, за исключением случаев, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с займодавцем или стечения тяжелых обстоятельств (ч. 2 ст. 812 ГК РФ).

Договор займа признается незаключенным, если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от займодавца.

Когда деньги или вещи в действительности получены заемщиком от займодавца в меньшем количестве, чем указано в договоре, договор считается заключенным на это количество денег или вещей (ч. 3 ст. 812 ГК РФ).

Пример из судебной практики. Т. обратился в суд к Б.М. о взыскании 2830000 рублей и процентов за пользование чужими денежными средствами, ссылаясь на неисполнение ответчиком обязательств по возврату денег, возникших из договора займа от 09 декабря 1998 года. Б.М. иск не признал, указывая, что денег по договору займа не получал и предъявил встречный иск о признании договора займа. В обоснование встречного иска указал, что подписал договор под влиянием обмана со стороны Л. вследствие стечения тяжелых обстоятельств.

Отказывая в удовлетворении иска Т. суд первой инстанции исходил из того, что договор займа денежных средств от 09 декабря 1998 года заключен Б.М. под влиянием обмана, а также в связи с тем, что денежные средства Б.М. фактически не были получены от Т. и эти обстоятельства в силу положений ст.812 ГК РФ являются основаниями для признания названного договора займа не заключенным.

С таким выводом суда правомерно не согласилась надзорная инстанция Челябинского областного суда.

Суд первой инстанции, удовлетворяя встречный иск Б.М. пришел к выводу о том, что указанный договор займа был заключен под влиянием обмана другого лица - Л. который фактически и получил деньги по данному договору займа, а также в связи с тем, что этот договор заключен вследствие стечения тяжелых обстоятельств, вызванных болезнью сына Б.М. поскольку последний с целью облегчения состояния больного сына принял меры к поиску инвесторов, договорившись с Л. о получении займа от Т. для внедрения изобретения Л. - прибора по определению состава крови. Однако получив деньги, Л. не зарегистрировал изобретение и не внедрил его в производство.

Отменяя решение суда и определение кассационной инстанции, суд надзорной инстанции правильно исходил из того, что судом неверно истолкована и применена вышеназванная норма ГК РФ, поскольку признание договора займа незаключенным возможно при совершении перечисленных в статье 812 ГК РФ действий со стороны заимодавца.

Статья 179 ГК РФ, предоставляющая суду право признавать недействительными сделки, совершенные под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя одной стороны с другой стороной или стечения тяжелых обстоятельств, также предусматривает, что такое признание возможно в случае совершения этих действий другой стороной по сделке или их представителей.

В рассматриваемом же случае суд признал наличие обмана в отношении Б.М. со стороны другого лица, не являющегося стороной по договору займа - Л.С. фактов обмана в отношении Б.М. со стороны заимодавца Т. судом не установлено.

При таких обстоятельствах, суд надзорной инстанции правомерно отменил состоявшиеся по делу судебные постановления и направил дело на новое рассмотрение.

С учетом изложенного, Судебная коллегия по гражданским делам Верховного Суда Российской Федерации Постановление президиума Челябинского областного суда от 06.03.2003 г. оставить без изменения, надзорную жалобу Б. М. и Г. - без удовлетворения. (Определение СК по гражданским делам Верховного Суда РФ от 22 августа 2003 г. N 48-В03-5)

Пример из судебной практики. О. обратился к Г. с иском о взыскании денежных средств, указав, что 16 ноября 2006 года между ним и Г. был заключен договор займа на сумму 500.000 руб. что подтверждается распиской. Срок возврата денежных средств был определен до 16 декабря 2006 года. В установленный срок ответчик денежные средства не возвратил.

Ответчик Г. в судебном заседании исковые требования не признал в полном объеме, указав, что денежные средства в долг у О. он не брал, расписка о займе денежных средств была написана под давлением истца. Считает, что на момент написания расписки, он был материально обеспечен, поэтому у него не было необходимости занимать деньги у О. Ранее он деньги О. отдавал из-за долговых обязательств своей знакомой, но это было в 2003 году.

Представитель ответчика К. исковые требования не признала, указав, что расписка была составлена Г. под физическим и психологическим давлением истца, который состоит на учете в психиатрической больнице. С 2006 года никто ни с какими требованиями к ответчику не обращался, ни о каком договоре займа не было речи. Просила отказать в иске в полном объеме.

Суд удовлетворил иск по следующим основаниям.

В судебном заседании установлено, что до настоящего времени ответчик сумму долга истцу не выплатил. Ответчик Г. сумму долга не признает, указывая, что денежные средства в долг у О. он не брал, расписку написал под психологическим и физическим давлением последнего. Однако каких-либо доказательств в подтверждение этого суду не представил (Решение Куйбышевского районного суда г. Омска от 01.06.2010 г.)