Категория: Бланки/Образцы

Основные средства организации со временем требуют ремонта или реконструкции. На практике разграничить эти виды работ бывает достаточно сложно. Вместе с тем именно от их квалификации зависит порядок учета затрат по восстановлению (улучшению) объектов основных средств. Чем ремонт отличается от реконструкции? Какими документами подтверждаются расходы? Как они отражаются в налоговом и бухгалтерском учете?

В главе 25 НК РФ не указано, как различить ремонт и реконструкцию основных средств в целях налогового учета. А согласно пункту 26 ПБУ 6/01 в бухгалтерском учете как ремонт, так и реконструкция являются видами восстановления основных средств. В то же время, несмотря на, казалось бы, одинаковое назначение и виды выполненных работ, указанные мероприятия существенно отличаются друг от друга.

Ремонт основных средствПонятие «ремонт основных средств» ни налоговое, ни бухгалтерское законодательство не разъясняет. Поэтому при отнесении работ к ремонтным следует руководствоваться другими отраслями права.

Как правило, ремонтные работы подразделяются на два вида: текущий и капитальный ремонт. Определения этих терминов приведены в следующих нормативных документах:

Согласно названным выше документам текущим ремонтом считается ремонт, осуществляемый с периодичностью менее одного года, который направлен на поддержание объектов основных средств в рабочем состоянии.

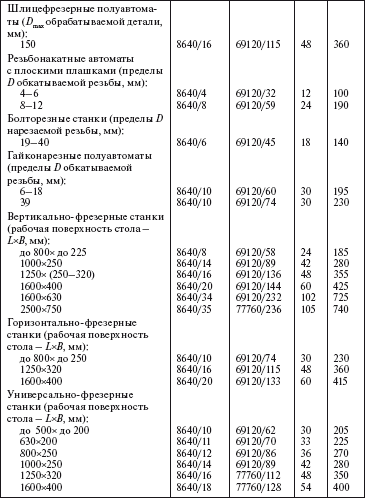

Под капитальным ремонтом зданий и сооружений понимается замена изношенных конструкций и деталей или смена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов. Исключение составляют случаи полной замены основных конструкций (каменных и бетонных фундаментов зданий, труб подземных сетей и т. п.), срок службы которых в данном объекте является наибольшим. При проведении капитального ремонта затрагиваются конструктивные и другие характеристики надежности и безопасности объектов основных средств. Периодичность этого ремонта свыше одного года. Отличительные признаки текущего и капитального ремонта приведены в табл. 1.

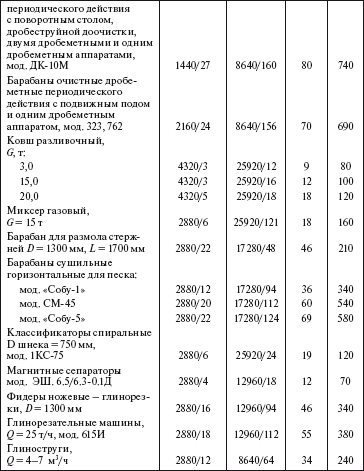

Таблица 1. Особенности текущего и капитального ремонтаОбъекты ремонтных работ

ООО «Старт» произвело замену кабины с высоким потолком грузового автомобиля КамАЗ на серийную кабину со спальником, приобретенную у производителя с целью восстановления утраченных первоначальных технических характеристик кабины автомобиля. Такая замена кабины на грузовом автомобиле не является достройкой, дооборудованием, реконструкцией, модернизацией, техническим перевооружением в соответствии с пунктом 2 статьи 257 НК РФ, поскольку не изменяет технологического или служебного назначения грузового автомобиля и не наделяет его другими новыми качествами. Поэтому проведенные ООО «Старт» работы в целях налогообложения и бухучета следует квалифицировать как капитальный ремонт данного автомобиля.

Изменим условие примера 1. Допустим, ООО «Старт» произвело замену кабины грузового автомобиля КамАЗ с высоким потолком на модернизированную импортную кабину со спальником. Новая кабина в отличие от прежней имеет:

Подобную замену кабины грузового автомобиля ООО «Старт» в целях налогового и бухгалтерского учета следует квалифицировать как его реконструкцию.

Документальное оформление ремонта и реконструкцииРасходы на ремонт и реконструкцию, как и другие расходы, признаваемые в целях налогообложения прибыли, должны быть документально подтверждены (п. 1 ст. 252 НК РФ). Отметим, что глава 25 НК РФ не содержит перечня документов, которыми подтверждаются данные затраты. Поэтому это могут быть любые первичные учетные документы о совершении хозяйственной операции (ремонта или реконструкции), соответствующие требованиям пункта 2 статьи 9 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ). Рассмотрим, какими именно документами можно подтвердить расходы на ремонт и реконструкцию.

Документы, подтверждающие выполненный ремонтС 1 января 2013 года формы первичных учетных документов, которые содержатся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. Для целей бухгалтерского учета могут использоваться формы первичных учетных документов и регистров, которые разработаны экономическим субъектом самостоятельно. Однако за основу можно брать те формы первичных учетных документов, которые содержатся в альбомах унифицированных форм первичной учетной документации.

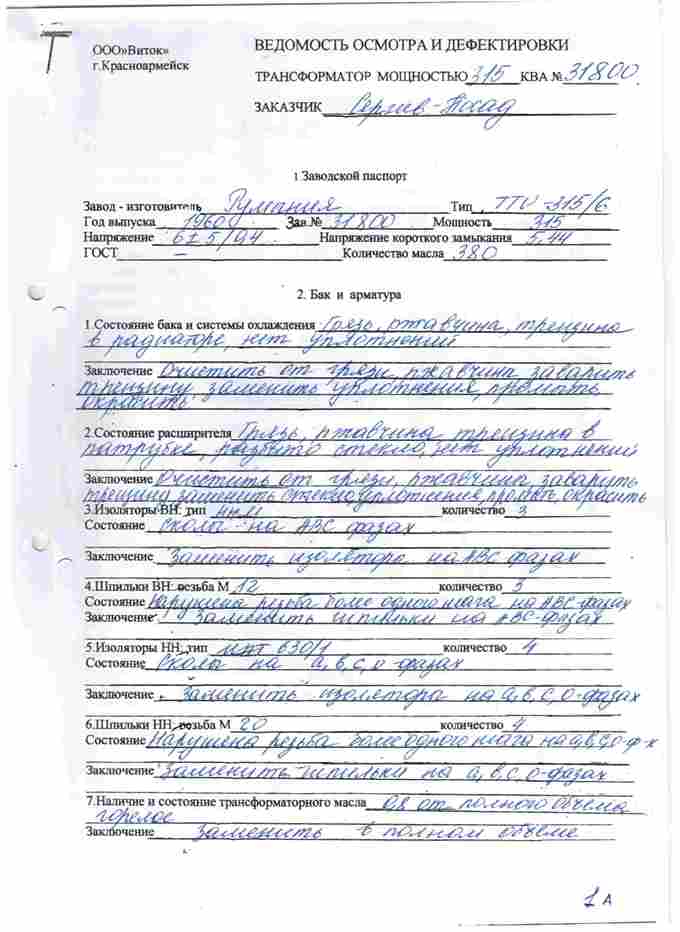

Ремонт основного средства должен быть оформлен документами, обосновывающими необходимость выполнения таких работ и факт их осуществления. Обязательность проведения ремонтных работ можно подтвердить дефектной ведомостью. которая составляется непосредственно перед началом ремонта. Основание — пункт 69 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания). Однако ее желательно иметь и в других случаях, поскольку именно этот документ подтверждает, что у данного основного средства имеются повреждения и неисправности, которые следует незамедлительно устранить. Наличие дефектной ведомости является дополнительным аргументом обоснованности и экономической оправданности расходов на ремонт и доказательством того, что в отношении данного объекта будет проводиться ремонт, а не реконструкция.

Унифицированной формы дефектной ведомости нет. Поэтому она составляется по форме, разработанной и утвержденной организацией самостоятельно с учетом требований статьи 9 Закона № 402-ФЗ. В случае ремонта оборудования за основу можно взять форму № ОС-16 «Акт о выявленных дефектах оборудования», утвержденную постановлением Госкомстата России от 21.01.03 № 7.

Фасад офисного здания, принадлежащего ООО «Стандарт», требует капитального ремонта. Для выявления дефектов и повреждений, которые необходимо устранить в процессе ремонта, приказом руководителя организации была создана комиссия в составе начальника административно-хозяйственного отдела, главного инженера и техника. По результатам осмотра фасада составлена дефектная ведомость.

Образец дефектной ведомости приведен на рисунке.

Кроме дефектной ведомости, организация должна иметь приказ руководителя о проведении ремонта. В нем нужно указать исполнителей ремонтных работ (собственными силами, то есть хозяйственным способом, или с привлечением подрядных организаций), состав комиссии по организации ремонта и приемки из ремонта объекта основных средств, сроки проведения ремонта, ответственных лиц за подготовку объекта к ремонту, за организацию и проведение ремонта, а также обеспечение безопасности при проведении ремонтных работ и пуск объекта в эксплуатацию.

При проведении ремонта подрядным способом необходимо заключить договор подряда на проведение ремонтных работ со специализированной организацией и утвердить проектно-сметную документацию.

Если ремонт будет проводиться хозяйственным способом. то подтверждающими могут быть такие документы, как смета расходов на ремонт, план и график проведения ремонта. В этих документах следует указать наименование ремонтируемых объектов, подробный перечень и объемы работ (по видам), перечень и количество материалов, необходимых для ремонта. Кроме того, к подтверждающим документам относятся накладная на внутреннее перемещение объектов основных средств, счета и товарные накладные от поставщиков материалов, использованных для ремонта, накладные на отпуск материалов для ремонта, лимитно-заборные карты, требования-накладные на передачу материальных ценностей, расчетно-платежные ведомости на выплату зарплаты работникам, проводившим ремонт, бухгалтерские справки и др.

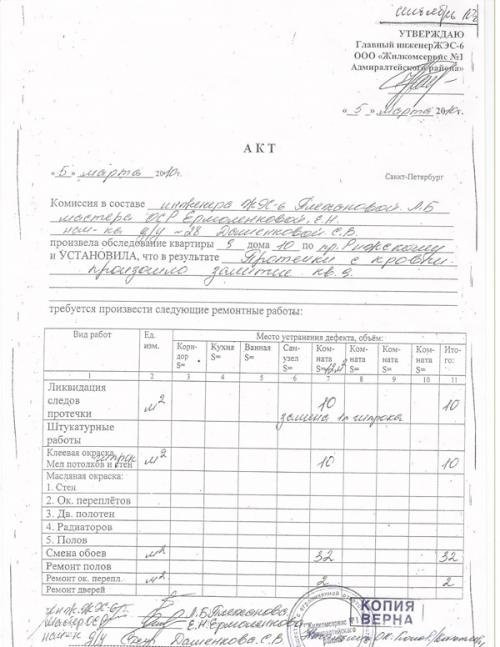

После окончания ремонта (независимо от того, выполнен он хозяйственным или подрядным способом) нужно заполнить форму № ОС-3 «Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств». В нем отражаются виды ремонтных работ и их стоимость.

Обратите внимание: выполненные ремонтные работы нельзя оформлять унифицированными формами № КС?2 1 «Акт о приемке выполненных работ» и № КС?3 «Справка о стоимости выполненных работ и затрат», так как они применяются при выполнении работ по реконструкции объектов основных средств.

Помимо акта по форме № ОС-3, данные о выполненных работах нужно отразить в разделе 6 «Затраты на ремонт» инвентарной карточки учета объекта основных средств по форме № ОС-6. Во всех документах, подтверждающих подготовку, организацию и проведение ремонта, необходимо использовать формулировки, позволяющие однозначно квалифицировать выполненные работы как ремонтные. В связи с этим в названных документах нельзя использовать термин «реконструкция» или ссылку на него.

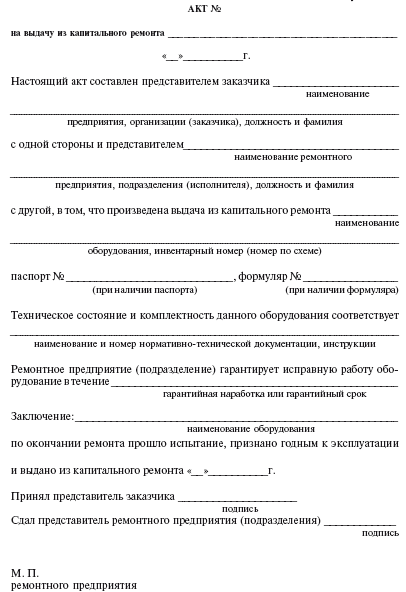

Документы, подтверждающие реконструкциюПодготовка и проведение реконструкции основного средства подтверждаются такими документами, как:

Затраты на ремонт и реконструкцию основных средств учитываются в целях налогообложения прибыли и бухучета следующим образом.

Расходы на ремонтНазванные расходы отражаются в налоговом и бухгалтерском учете двумя способами:

При первом способе расходы на ремонт в налоговом учете относятся к прочим расходам и признаются в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Основание — подпункт 2 пункта 1 статьи 253, пункт 1 статьи 260 и пункт 5 статьи 272 НК РФ.

В бухгалтерском учете затраты на ремонт являются расходами по обычным видам деятельности при условии, что основное средство используется в процессе производства продукции, товаров, работ, услуг и признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. 5, 7 и 18 ПБУ 10/99).

При выполнении любого вида ремонта основного средства собственными силами (вспомогательным производством) произведенные затраты предварительно накапливаются на счете 23 и по окончании ремонта списываются в дебет счетов учета затрат на производство — 20, 25, 26 и др. При этом расходы на капитальный ремонт могут быть списаны в дебет счета 97 с последующим равномерным списанием в дебет счетов учета затрат на производство в течение срока, установленного организацией.

При втором способе (при создании соответствующего резерва) расходы на ремонт в налоговом учете списываются за счет сумм сформированного резерва. Если сумма фактически произведенных затрат на ремонт основных средств в отчетном (налоговом) периоде превышает сумму резерва предстоящих расходов на ремонт основных средств, остаток затрат для целей налогообложения прибыли включается в состав прочих расходов на дату окончания налогового периода (п. 2 ст. 324 НК РФ).

В бухгалтерском учете фактические затраты на ремонт основных средств также могут списываться за счет средств созданного резерва (в дебет счета 96). При этом если суммы сформированного резерва не хватает для покрытия расходов на ремонт основных средств, произведенных в течение отчетного года, то на сумму разницы между фактическими расходами и суммой образованного резерва в конце отчетного года резерв доначисляется.

У сервера, принадлежащего ООО «Импульс», вышел из строя жесткий диск (дисковый массив 1 × 250GB SATA hard drive (7200rpm)). Причины неисправности — поломка считывающей головки, нарушение целостности файловой системы на жестком диске. Отделом информационных технологий организации принято решение отремонтировать сервер собственными силами путем замены неисправного дискового массива на точно такой же новый. Стоимость нового дискового массива — 3540 руб. (включая НДС 540 руб.). Замена дискового массива не привела к изменению технических характеристик сервера.

Согласно учетной политике для целей налогообложения и бухучета ООО «Импульс» расходы на ремонт основных средств учитываются единовременно в полной сумме фактических затрат по мере выполнения работ (без образования резерва).

В налоговом учете затраты на ремонт сервера в сумме 3000 руб. учтены в составе прочих расходов в период проведения ремонта.

В бухгалтерском учете организация расходы на ремонт отразила в составе расходов по обычным видам деятельности следующими проводками:

ДЕБЕТ 10-5 КРЕДИТ 60

— 3000 руб. — отражена стоимость дискового массива, приобретенного для ремонта сервера;

ДЕБЕТ 19 КРЕДИТ 60

— 540 руб. — учтен предъявленный поставщиком НДС;

ДЕБЕТ 68 КРЕДИТ 19

— 540 руб. — принят к вычету НДС на основании счета-фактуры поставщика;

ДЕБЕТ 23 КРЕДИТ 10-5

— 3000 руб. — отражены затраты на ремонт сервера;

ДЕБЕТ 26 КРЕДИТ 23

— 3000 руб. — включены затраты на ремонт сервера в состав общехозяйственных расходов.

В налоговом учете затраты на реконструкцию увеличивают первоначальную стоимость основного средства и списываются посредством начисления амортизации (п. 2 ст. 257 НК РФ). Причем амортизация по такому объекту начисляется исходя из первоначальной стоимости основного средства, увеличенной на расходы по его реконструкции. Соответствующие разъяснения даны в письмах Минфина России от 29.03.10 № 03-03-06/1/202 и от 06.02.07 № 03-03-06/4/10.

После реконструкции объекта организация имеет право пересмотреть его срок полезного использования. Но в целях налогообложения прибыли увеличение данного срока может быть осуществлено только в пределах сроков, установленных для той амортизационной группы, в которую ранее был включен данный объект. Решение об увеличении срока полезного использования подтверждается приказом руководителя организации или письменным заключением соответствующих технических специалистов.

Если в результате реконструкции срок полезного использования объекта не увеличивается, амортизация начисляется исходя из оставшегося срока полезного использования (п. 1 ст. 258 НК РФ).

Согласно общему правилу, установленному пунктом 4 статьи 259 НК РФ, начисление амортизации по объектам амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект введен в эксплуатацию. Однако нормами НК РФ не установлено, что если объект основных средств не выводился из эксплуатации, то после реконструкции части этого объекта основных средств реконструированная часть должна вводиться в эксплуатацию. Минфин России в письме от 17.08.09 № 03-03-05/157 указал следующее. Амортизация по объекту основных средств, который не выводился из эксплуатации в период реконструкции, начисляется исходя из измененной первоначальной стоимости данного объекта начиная с 1-го числа месяца, следующего за месяцем, на который приходится дата изменения его первоначальной стоимости. При этом датой изменения первоначальной стоимости основного средства признается дата окончания работ по реконструкции объекта, подтвержденная документом, оформленным в соответствии с требованиями пункта 1 статьи 252 НК РФ, в частности актом по форме № ОС-3.

В бухгалтерском учете. как и в налоговом, расходы на реконструкцию увеличивают первоначальную стоимость основного средства и списываются посредством начисления амортизации (п. 14, 20 и 27 ПБУ 6/01). При этом амортизация рассчитывается исходя из остаточной стоимости объекта, увеличенной на затраты по реконструкции. Учет затрат на реконструкцию основного средства ведется на счете 08 «Вложения во внеоборотные активы». По окончании работ по реконструкции (на дату утверждения акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств по форме № ОС-3) учтенные на счете 08 затраты списываются в дебет счета 01 «Основные средства». Согласно пункту 20 ПБУ 6/01 при реконструкции основного средства организация может пересмотреть срок полезного использования этого объекта. В отличие от налогового учета каких-либо ограничений по установлению этого срока в целях бухгалтерского учета не установлено.

Особенности начисления амортизации в налоговом и бухгалтерском учете по реконструированному объекту при использовании линейного способа (метода) приведены в табл. 3.

Таблица 3. Правила расчета амортизации по реконструированному объекту (при линейном методе)Вид учета и показатели

Изменим условие примера 4. Предположим, в связи с выходом из строя дискового массива 1 × 250GB SATA hard drive (7200rpm) ООО «Импульс» принято решение не ремонтировать, а реконструировать сервер, установив в нем отказоустойчивый массив жестких дисков (RAID). В начальной конфигурации сервера указанный массив предусмотрен не был.

Технология RAID позволяет повысить отказоустойчивость сервера за счет избыточного числа жестких дисков таким образом, что выход из строя одного из жестких дисков не приводит к потере данных и выходу из строя сервера. В связи с установкой RAID сотрудники отдела информационных технологий выполнили работы, которые позволили увеличить производительность, оперативную память, размер жестких дисков и отказоустойчивость сервера в два раза.

Поскольку указанные работы привели к улучшению технических характеристик сервера, их можно признать реконструкцией. Ее стоимость — 59 000 руб. (включая НДС 9000 руб.). Первоначальная стоимость сервера начальной конфигурации до его реконструкции составляла 60 000 руб. (без НДС). Согласно учетной политике ООО «Импульс» амортизация в налоговом и бухгалтерском учете по серверу начисляется линейным способом. Сервер отнесен ко второй амортизационной группе со сроком полезного использования 30 месяцев. Ежемесячная сумма амортизации составляла до реконструкции 2000 руб. (60 000 руб. × 30 мес.). До реконструкции сервер использовался 10 месяцев. Сумма амортизации, начисленная за этот период в налоговом и бухгалтерском учете, составила 20 000 руб. (2000 руб. × 10 мес.).

В соответствии с приказом руководителя ООО «Импульс», принятым на основании заключения специалистов отдела информационных технологий, срок полезного использования сервера в налоговом и бухгалтерском учете увеличен на 6 месяцев. Реконструкция сервера закончена в январе 2011 года. Акт по форме № ОС-3 составлен 25 января. Данные о стоимости сервера, сроке его полезного использования и суммах ежемесячной амортизации после реконструкции представлены в табл. 4.

В бухгалтерском учете ООО «Импульс» по операциям, связанным с реконструкцией сервера, сделаны следующие проводки:

Убедитесь, что готовы сдать отчетность по прибылив январе 2013 года

ДЕБЕТ 10-5 КРЕДИТ 60

— 50 000 руб. — отражена стоимость новых комплектующих для реконструкции сервера;

ДЕБЕТ 19 КРЕДИТ 60

— 9000 руб. — учтена предъявленная поставщиком сумма НДС;

ДЕБЕТ 68 КРЕДИТ 19

— 9000 руб. — принята к вычету предъявленная сумма НДС на основании счета-фактуры поставщика;

ДЕБЕТ 23 КРЕДИТ 10-5

— 50 000 руб. — отражены затраты на проведение реконструкции сервера;

ДЕБЕТ 08 КРЕДИТ 23

— 50 000 руб. — учтены в составе капитальных вложений затраты на реконструкцию сервера (согласно бухгалтерской справке-расчету);

ДЕБЕТ 01 КРЕДИТ 08

— 50 000 руб. — включены в первоначальную стоимость сервера затраты на реконструкцию;

в феврале 2011 года

ДЕБЕТ 20 КРЕДИТ 02

— 3461,54 руб. — начислена амортизация по серверу за февраль 2013 года

Все права на все книги на этом сайте безусловно принадлежат их правообладателям. Если публикация книги на сайте нарушает чьи-либо авторские права, сообщите нам об этом и она будет немедленно убрана из публичного доступа

Мы рады что вы зашли к нам на сайт. У нас присутствует можество произведений разных жанров. В нашей электронной библиотеке вы можете скачать книгу "Дефектная ведомость образец в электрике" в форматах fb2, txt, PDF, EPUB, doc, rtf, jar, djvu, lrf себе на телефон, андроид, айфон, айпад, а так же читать онлайн и без регистрации. Ниже вы можете оставить отзыв о прочитанной или интересующей вас книге.

Это связано с тем, что временное исполнение обязанностей не относится к сведениям о работе, которые необходимо вносить в трудовую книжку (ч. Досрочное прекращение работы Сотрудник имеет право досрочно отказаться от временного замещения профессий (должностей), а работодатель досрочно отменить поручение о выполнении работы. О досрочном прекращении работы в режиме временного замещения сотрудника нужно письменно предупредить не позднее чем за три рабочих дня. Если сотрудник хочет досрочно дефектная ведомость образец в электрике от выполнения дополнительной работы, он также должен письменно предупредить об этом работодателя за три дня. Статья: Приказ, которым руководитель закрепит за сотрудником право подписывать документы Почему этот документ важен: Такой приказ нередко требуют налоговики наряду с доверенностью, если проверяют подлинность примеры решения задач по гидравлике насосы на счетах-фактурах, выданных покупателям.

Комментарии к Книге Дефектная ведомость образец в электрике:

Ремонт основных средств – это процесс, в результате которого происходит восстановление эксплуатационных свойств объектов. Как учитываются затраты на ремонт основных средств в бухгалтерии, какие проводки отражают этот процесс в – разберемся в текущей статье.

Ремонт или модернизацияОбъект основного средств может быть восстановлен двумя способами:

Учет затрат в обоих случаях происходит по-разному. Необходимо четко понимать различия в этих процессах, чтобы в будущем не иметь проблем с налоговой инспекцией и не решать споры с проверяющей инстанцией в судебном порядке. Очень важно на начальном этапе определиться, каким образом происходит восстановление объекта.

Если проводится обычный текущий ремонт, то все сопутствующие расходы списываются в затраты организации в текущем налоговом периоде.

Если же проводится реконструкция и модернизация объекта, то все асходы относятся на увеличение стоимости объекта.

Подробнее о модернизации и реконструкции ОС читайте в этой статье .

Основное отличие ремонта ОС от его реконструкции заключается в том, что в первом случае не происходит изменение технико-экономических показателей объекта. Реконструкция или модернизация — это, в первую очередь, улучшение технических, экономических и производственных показателей объекта.

Ремонт ОС – это устранение неисправностей, повреждений, а также проведение профилактических мероприятий по недопущению преждевременного износа объекта, а также работы, направленные на поддержание рабочего состояния оборудования.

Проведение ремонтных работ, как правило, начинается с формирования смет и плана работы, утвержденного руководителем предприятия.

После ремонта объект принимается к учету на основании акта о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов ОС-3.

Оформление документовПри проведении ремонта основных средств оформляются следующие документы:

Ремонт может быть проведен двумя способами:

В первом случае, ремонтные работы проводится с помощью сторонних подрядных организаций, с которыми заключается договор подряда, после окончания работ подрядчик составляет сметы выполненных работ.

Во втором случае ремонтные работы выполняется собственными силами.

Затраты на ремонт объектов основных средств относятся на счета учета производственных издержек, то есть включаются в себестоимость продукции с помощью проводок: Д20 (23, 25, 26, 44) К10 (60, 70, 69).

Если же расходы составляют значительную сумму, то организация может осуществлять ремонтные работы за счет заранее сформированного резерва. Этот резерв образуется путем постепенного включения определенных сумм в состав себестоимости продукции в течении длительного времени, при этом выполняются проводки Д 20 (23, 25, 26) К96, где счет 96 именуется «Резерв предстоящих расходов», на котором по кредиту и формируется резерв. Сумма ежемесячных отчислений на формирование резерва определяется, как 1/12 от годовой стоимости ремонта по смете. В процессе проведения ремонта все затраты списываются на счет этого резерва с помощью проводок: Д96 К10 (70, 60, 69..).

Если в конце года по кредиту счета 96 остались средства (то есть сумма, необходимая для ремонта оказалась меньше сформированного резерва), то оставшиеся средства списываются на 91 счет проводкой Д96 К91/1, таким образом счет 96 закрывается.

Если суммы резерва не достаточно для проведения ремонтных работ, то недостающие средства либо получают с помощью дополнительной проводки по увеличению резервного фонда Д20 К96, либо списывают эту сумму на издержки проводкой Д20 К10, 60, 70.

Проводки по учету расходов на ремонт основных средств: