Категория: Бланки/Образцы

"Главбух". Приложение "Учет в торговле", N 2, 2004

СВЕРКА РАСЧЕТОВ С КОНТРАГЕНТАМИ

Даже при самом аккуратном ведении бухгалтерского учета на торговом предприятии через некоторое время неизбежно начинаются разногласия с поставщиками и покупателями по поводу взаимной задолженности. Реальность и достоверность дебиторской и кредиторской задолженностей подтверждает инвентаризация, обязательно проводимая в конце года перед составлением годового отчета. Однако для своевременного выявления разночтений и выяснения претензий, а также во избежание кризиса взаимных неплатежей целесообразно проводить сверку задолженностей чаще одного раза в год.

Порядок и сроки проведения инвентаризаций (а в случае взаиморасчетов это сверка с дебиторами и кредиторами) определяет руководитель организации своим распоряжением. В ходе инвентаризации анализируют все расчеты с юридическими и физическими лицами по состоянию на ближайшую отчетную дату - 1-е число текущего месяца.

При сверке проверяют обоснованность сумм задолженностей, выявляют лиц, по вине которых были допущены пропуски сроков исковой давности платежей. Для этого всем контрагентам направляют выписки с лицевых счетов о числящейся за ними задолженности. Контрагенты должны либо подтвердить, либо мотивированно опровергнуть полученную информацию.

Оформление актов сверки

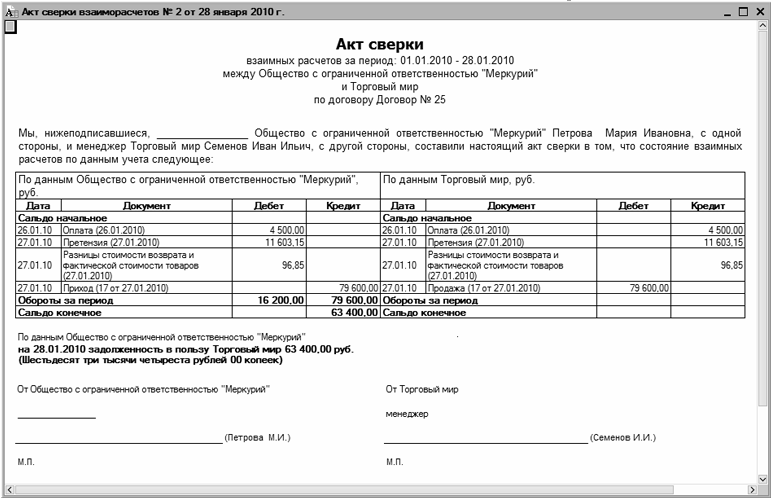

Для проверки достоверности данных по расчетам в бухгалтерском учете составляют двусторонние акты сверки с контрагентами в произвольной форме. Эти документы должны содержать следующие основные данные: наименование дебитора (кредитора) и его юридический адрес; номера и даты заключенных договоров (приложений или дополнений, где указаны условия расчетов); формы оплаты, даты и время поступления отгрузочных документов в бухгалтерию, а также время предъявления их в банк (при расчетах аккредитивом или платежными требованиями-поручениями).

Ежемесячные сверки позволяют контролировать соблюдение договоров поставки и расчетов по претензиям. Чаще всего, конечно, акты для сверки отправляются покупателям в то время, когда поставщики присылают магазину свои.

Акты, направленные покупателям, должны содержать данные по календарному графику погашения задолженности на предстоящий период за отгруженную им продукцию, то есть суммы по датам с указанием оснований для оплаты. Такими основаниями являются номера и даты договоров, отгрузочных документов, данные по просроченной задолженности и суммы неустойки по просроченным счетам в соответствии с договорами. В акте сверки также указывается просьба к покупателю рассмотреть и подтвердить данные по задолженности и по порядку ее погашения, а при наличии разногласий указать их причины.

Акты сверок с контрагентами составляют в двух экземплярах. Первый экземпляр регистрируют в специальном журнале и хранят для контроля своевременности и полноты возврата задолженности. Второй экземпляр отправляют покупателю, при этом регистрируют дату и время отправки.

Полученный ответ (подтвержденный акт сверки либо возражения к нему) также регистрируют в специальном журнале с указанием даты и времени его получения. Возможно получение ответов, содержащих признание долга полностью или частично, либо отказ признать задолженность, также возможна ситуация с отсутствием ответа.

Теоретически взаимные задолженности на счетах организаций должны быть отражены зеркально. На практике же расхождения не редкость, особенно в случае применения взаимозачетных схем, а также из-за ошибок в аналитическом учете. Но надо помнить о том, что каждая сторона отражает в учете те суммы, которые следуют из первичных документов и которые считает правильными (п.73 Положения по ведению бухгалтерского учета и отчетности в РФ, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н).

Для составления актов сверки данные берут обычно со счетов 60 "Расчеты с поставщиками и подрядчиками", 62 "Расчеты с покупателями и заказчиками" и 76 "Расчеты с разными дебиторами и кредиторами".

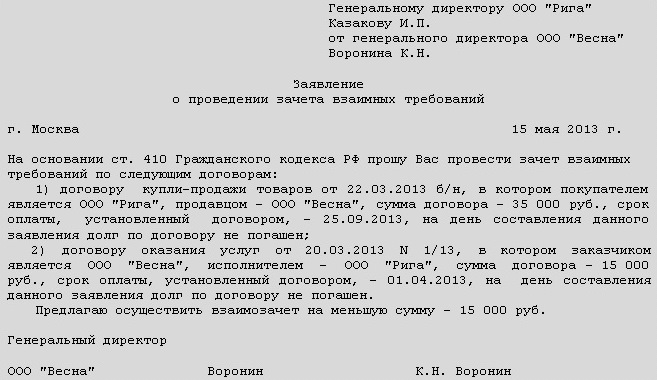

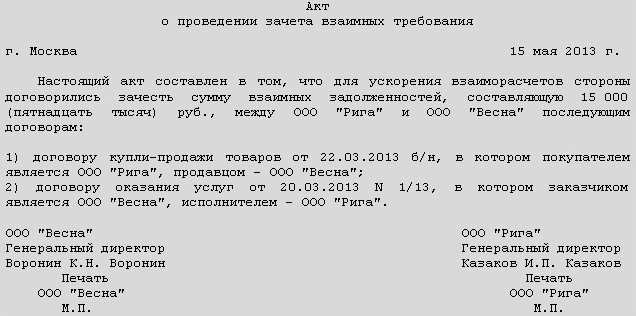

Обратите внимание, что не допускается сальдирование дебиторской задолженности кредиторской и наоборот, в том числе и по различным договорам с одним и тем же контрагентом, кроме случаев, когда стороны приняли решение о их взаимозачете. О зачете взаимных требований читайте в Приложении N 1, 2004, с. 44.

Результаты всех сверок оформляют Актом инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма N ИНВ-17 утверждена Постановлением Госкомстата России от 18 августа 1998 г. N 88).

Пример 1. ООО "Оптторг" провело на 1 апреля 2004 г. сверку расчетов с дебиторами и кредиторами на основании приказа директора от 1 апреля 2004 г. N 1, по результатам которой был составлен акт.

поставщиками и прочими дебиторами и кредиторами "01" Акт составлен комиссией о том, что по состоянию на ---- ———— апреля 2004 г.

Оборотная сторона формы N ИНВ-17

2. По кредиторской задолженности

Все подсчеты итогов по строкам, страницам и в целом по

акту инвентаризации проверены.

Председатель комиссии _________ _______ __________________________

должность подпись расшифровка подписи

Члены комиссии: ___________ _______ ______________________________

должность подпись расшифровка подписи

___________ _______ ______________________________

должность подпись расшифровка подписи

___________ _______ ______________________________

должность подпись расшифровка подписи

По результатам сверки расчетов организация может действовать одним из следующих способов:

- послать дебитору напоминание об оплате;

- подать на должника в суд;

- списать задолженность за истечением срока давности.

Как составить напоминание об оплате?

Если в результате сверки расчетов выявлена дебиторская задолженность, то покупателю направляют напоминание об оплате. В нем следует указать номер и дату договора поставки (с приложениями), общую сумму задолженности (в том числе просроченной) в разрезе поставок, сроки и порядок оплаты, механизм применения санкций за несвоевременную оплату (в том числе сумму начисленной неустойки).

Если контрагент признает задолженность, но отказывается платить пени, то можно на взаимоприемлемых условиях решить вопрос об отсрочке либо рассрочке платежей и заключить соответствующее соглашение. В документе надо привести график погашения задолженности. В текст соглашения следует внести фразу: ". указанные в настоящем соглашении договоренности теряют силу в случае нарушения должником срока и размера оплаты хотя бы одного указанного в соглашении платежа". Этот пункт не позволит недобросовестному должнику расценивать заключенное соглашение как изменение условий договора, позволяющее безнаказанно не выполнять свои обязательства еще какое-то время.

Взыскание через суд

В случае отсутствия положительных результатов - непризнания задолженности или игнорирования акта сверки - организация может предъявить иск недобросовестному должнику. Для предъявления иска предоставляются следующие документы:

- договор или иной документ, на основании которого производилась отгрузка продукции или предварительная оплата поставки;

- неоплаченные платежные требования, поручения (при предоплате) или иные платежные документы;

- доказательства отгрузки продукции (товарно-транспортные накладные, доверенности на получение материальных ценностей);

- иные документы, связанные с исполнением договора поставки.

В случае удовлетворения арбитражным судом иска о взыскании дебиторской задолженности организация передает исполнительный лист в службу судебных приставов по местонахождению должника и (или) выставляет инкассовое поручение в банк должника.

При расчете реального убытка следует учитывать проценты за пользование кредитом, увеличение условно-постоянных расходов в стоимости продукции, расходы по оплате всех санкций (неустойки, штрафы, пени).

Суммы санкций, по которым получено решение суда о взыскании, для целей бухучета включаются в состав внереализационных доходов. Об этом говорится в п.8 ПБУ 9/99 "Доходы организации", утвержденного Приказом Минфина России от 6 мая 1999 г. N 32н. Сумму начисленного штрафа отражают так:

Дебет 76 субсчет "Расчеты по претензиям" Кредит 91 субсчет "Прочие доходы".

Налоговый учет доходов в виде штрафов, пеней и иных санкций описан в ст.317 Налогового кодекса РФ. Эти доходы являются внереализационными. При взыскании долга по суду обязанность по начислению этого дохода возникает на основании решения суда.

Если организация-должник ликвидируется, то дебиторская задолженность признается безнадежной. Документом, подтверждающим ликвидацию, в соответствии с п.8 ст.63 Гражданского кодекса РФ может являться только запись о ликвидации в Едином государственном реестре (или выданное на ее основании письмо из налогового органа).

Если по результатам сверки выявлена не учтенная ранее задолженность предприятия перед поставщиками, то на основании первичных документов, ее подтверждающих, в бухгалтерском учете магазина делают исправительную запись по дебету счетов учета товаров, материалов и пр. в корреспонденции со счетами расчетов. НДС с их стоимости учитывают в обычном порядке по дебету счета 19 "Налог на добавленную стоимость по приобретенным ценностям".

Пример 2. В универмаге ООО "Спортсер" по итогам инвентаризации расчетов с поставщиком на 1 апреля 2004 г. выявлено, что в январе была получена неучтенная пара кроссовок по цене 2360 руб. (в том числе НДС - 360 руб.). При проверке оказалось, что эта пара уже продана в розницу:

Дебет 41 Кредит 60

- 2000 руб. (2360 - 360) - оприходован не учтенный ранее товар;

Дебет 19 Кредит 60

- 360 руб. - учтен НДС;

Дебет 90 субсчет "Себестоимость продаж" Кредит 41

- 2000 руб. - списана стоимость реализованных кроссовок;

Дебет 60 Кредит 51

- 2360 руб. - перечислена задолженность поставщику;

Дебет 68 субсчет "НДС" Кредит 19

- 360 руб. - принят НДС к вычету;

Дебет 99 Кредит 90 субсчет "Прибыль/убыток от продаж"

- 2000 руб. - уменьшена суммы прибыли от реализации.

Обратите внимание, что последняя запись производится в конце того налогового периода, в котором выявлено расхождение.

А вот завышенную кредиторскую задолженность исправляют такими же проводками сторно.

Если расхождения выявлены и признаны до утверждения годовой отчетности (например, неучтенная задолженность за сентябрь 2003 г. выявлена 22 марта 2004 г.), то в бухгалтерском учете они вносятся декабрем отчетного года. Если расхождение выявлено позже (например, 1 апреля 2004 г.), то делается исправительная проводка уже в 2004 г.

А вот в налоговом учете придется вносить исправления в декларацию за тот период, к которому относится выявленное расхождение (ст.81 Налогового кодекса РФ). О том, как правильно вносить исправления в декларацию, читайте в журнале "Главбух" N 22, 2003, с. 14.

Решение по поводу признания задолженности безнадежной и ее списанию принимает руководитель организации по записке главного бухгалтера. Безнадежными (нереальными для взыскания), согласно п.2 ст.266 Налогового кодекса РФ, признаются долги, по которым:

- истек срок исковой давности;

- обязательство прекращено в случае невозможности его исполнения на основании акта госоргана или ликвидации должника.

Списание дебиторской задолженности

Дебиторская задолженность списывается либо за счет резерва сомнительных долгов. либо включается в расходы организации. О порядке формирования резерва по сомнительным долгам читайте в журнале "Главбух" N 24, 2003, с. 39.

Создавая резерв сомнительных долгов, организация заранее равномерно уменьшает свою налогооблагаемую прибыль. При этом происходит отсрочка уплаты налога. Суммы отчисления в резерв включаются в состав операционных расходов (п.11 ПБУ 10/99 "Расходы организации", утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н) на последний день отчетного периода.

Резерв создается только по расчетам за реализованные товары и исчисляется отдельно по каждому сомнительному долгу. Сумма резерва по сомнительным долгам не может превышать 10 процентов от выручки отчетного (налогового) периода. Если сумма резерва меньше суммы безнадежного долга, то разница включается в состав внереализационных расходов.

Сумма резерва по сомнительным долгам в неиспользованной части переносится на следующий отчетный период. При этом сумма вновь создаваемого резерва корректируется на сумму остатка предыдущего периода.

Резерв исчисляется в зависимости от сроков возникновения задолженности (п.4 ст.266 Налогового кодекса РФ):

Пример 3. ЗАО "Торг-сити" на 1 января 2004 г. провело инвентаризацию, в результате которой были выявлены дебиторские задолженности со сроком возникновения свыше 90 дней. Поэтому с 1 января 2004 г. организация решила создавать резерв сомнительных долгов. Выручка за 2003 г. составила 20 500 руб. А 5 апреля текущего года было принято решение о списании сомнительного долга ООО "Сабантуй" на сумму 2300 руб. срок возникновения которого составил 100 дней. Однако 15 мая ООО "Сабантуй" погасило часть задолженности в сумме 800 руб.

Бухгалтер ЗАО "Торг-сити" сделает следующие проводки.

1 января 2004 г.:

Дебет 91 субсчет "Прочие расходы" Кредит 63

- 2050 руб. (20 500 руб. х 10%) - создан резерв по сомнительным долгам.

5 апреля 2004 г.:

Дебет 63 Кредит 62

- 2050 руб. - списана часть безнадежной задолженности за счет резерва;

Дебет 91 субсчет "Прочие расходы" Кредит 62

- 250 руб. (2300 - 2050) - списана сумма задолженности, превышающая резерв.

Дебет 51 Кредит 62

- 800 руб. - частично погашена задолженность должником;

Дебет 63 Кредит 91 субсчет "Прочие доходы"

- 550 руб. (800 - 250) - сумма неиспользованного резерва включена в состав прочих доходов.

Как быть, если создание такого резерва не предусмотрено учетной политикой магазина?

Пример 4. Воспользуемся условиями примера 3. Но на этот раз предположим, что ЗАО "Торг-сити" не создает резерва по сомнительным долгам.

В этом случае бухгалтер должен сделать следующие проводки.

5 апреля 2004 г.:

Дебет 91 субсчет "Прочие расходы" Кредит 62

- 2300 руб. - списана задолженность, признанная безнадежной.

Дебет 51 Кредит 91 субсчет "Прочие доходы"

- 800 руб. - частично погашена задолженность должником.

Списанная задолженность не аннулируется, а отражается по дебету забалансового счета 007 "Списанная в убыток задолженность неплатежеспособных дебиторов" в течение пяти лет с момента списания. Это связано с тем, что имущественное положение должника может улучшиться и он погасит свой долг.

При погашении такого долга производят запись по кредиту счета 007.

В налоговом учете списание безнадежной дебиторской задолженности является расходом, уменьшающим налогооблагаемую прибыль.

Согласно пп.7 п.1 ст.265 Налогового кодекса РФ в состав внереализационных расходов включаются расходы на создание резерва по сомнительным долгам. А пп.2 п.2 той же статьи гласит, что к внереализационным расходам приравниваются убытки, полученные организацией в отчетном (налоговом) периоде. В частности, суммы безнадежных долгов.

Основание для уменьшения налогооблагаемой прибыли должно быть подтверждено в надлежащем порядке. Одно из оснований признания задолженности безнадежной - истечение срока исковой давности. Нормы, касающиеся исковой давности, регулирует гл.12 Гражданского кодекса РФ. По общему правилу срок исковой давности равен трем годам, но в отдельных случаях законом устанавливаются иные сроки.

Обратите внимание на то, что подписание акта сверки рассматривается как признание долга и влечет прерывание срока исковой давности (ст.203 Гражданского кодекса РФ). То есть с момента признания задолженности (подписания акта) этот срок считается заново.

Что касается налога на добавленную стоимость, то при учетной политике "по оплате" дата исчисления и уплаты НДС при неисполнении контрагентом своих обязательств определяется согласно п.5 ст.167 Налогового кодекса РФ.

Датой оплаты товара признается наиболее ранняя из дат: день истечения срока исковой давности либо день списания дебиторской задолженности. При этом сумма налога числится на субсчете "Расчеты по неоплаченному НДС" счета 76.

Списание кредиторской задолженности

Согласно п.8 ПБУ 9/99 суммы кредиторской задолженности, по которым истек срок исковой давности, являются для целей бухучета внереализационными доходами. Списание задолженности происходит на кредит счета 91, субсчет "Прочие доходы", в корреспонденции со счетами расчетов.

Списанные суммы кредиторской задолженности, согласно п.18 ст.250 Налогового кодекса РФ, увеличивают налогооблагаемую прибыль организации как внереализационные доходы. Исключение составляют только суммы задолженности перед бюджетом.

Если кредиторская задолженность связана с оплатой товаров, то возникает вопрос о списании НДС со стоимости полученных, но не оплаченных товаров или же с суммы полученного аванса, выданного покупателем поставщику под предстоящую поставку товаров. В соответствии с п.1 ст.172 Налогового кодекса РФ вычетам при приобретении товаров подлежат только суммы НДС, предъявленные организации и уплаченные ею.

Если же товар организацией получен, но не оплачен, то зачет налога не производится. В этом случае такие суммы относятся к внереализационным расходам организации.

Пример 5. В августе 2000 г. ООО "Цветовод" получило партию цветов на сумму 120 000 руб. (в том числе НДС - 20 000 руб.). Предприятие оплатило поставку на сумму 96 000 руб. (в том числе НДС - 16 000 руб.). В сентябре 2003 г. руководитель организации издал приказ за истечением срока исковой давности о списании кредиторской задолженности за поставленные, но не оплаченные товары и списании "входного" НДС.

Бухгалтер сделал такие проводки.

В августе 2000 г.:

Дебет 41 Кредит 60

- 100 000 руб. (120 000 - 20 000) - получены материалы;

Дебет 19 Кредит 60

- 20 000 руб. - отражен НДС;

Дебет 60 Кредит 51

- 96 000 руб. - перечислены деньги за поставку товара;

Дебет 68 субсчет "НДС" Кредит 19

- 16 000 руб. - принят к вычету НДС по оплаченному товару.

В сентябре 2003 г.:

Дебет 60 Кредит 91 субсчет "Прочие доходы"

- 20 000 руб. (100 000 - (96 000 - 16 000)) - списана сумма задолженности перед поставщиком;

Дебет 91 субсчет "Прочие расходы" Кредит 19

- 4000 руб. (20 000 - 16 000) - списана сумма НДС.

Подписано в печать

Автор: Ю. Пименова, ведущий эксперт

Бухгалтерские стандарты требуют перед составлением годовой бухгалтерской отчетности проводить инвентаризацию (п. 1, абз. 3 п. 2 ст. 12 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», далее — Закон № 129-ФЗ; п. 26, 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29 июля 1998 г. № 34н). И если основные средства разрешено «пересчитывать» один раз в три года, то для расчетов с контрагентами послаблений не установлено.

В то же время оштрафовать фирму именно за непроведение инвентаризации налоговики не могут — законодательство этого не предусматривает. Инспектор вправе наказать рублем за недостоверность данных учета и отчетности (ст. 120 НК РФ, ст. 15.11 КоАП РФ). Поэтому «обязательную» инвентаризацию имущества для целей бухучета многие компании считают «добровольной» и проводят во избежание недостоверности бухгалтерской отчетности. Однако, если фирме нужно списать просроченную задолженность, без инвентаризации задолженности не обойтись.

Как оформить инвентаризацию задолженностиИнвентаризация дебиторской и кредиторской задолженности — это проверка обоснованности сумм, числящихся на счетах расчетов бухгалтерского учета. То есть подтверждать нужно не только расчеты с контрагентами, но и с бюджетом и внебюджетными фондами, с сотрудниками и прочими дебиторами и кредиторами.

Правила для проведения инвентаризации установлены Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13 июня 1995 г. № 49. В частности, для оформления результатов инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами используется акт по форме № ИНВ-17*. Но прежде чем составить этот акт, необходимо заполнить справку к нему (приложение к форме № ИНВ-17). В указанной справке подробно отражаются данные контрагента и «история» долга: наименование, адрес, номер телефона, за что возник долг, реквизиты документа, его подтверждающие (см документы 1 и 2). Акт и справку к нему заполняют в двух экземплярах, один из которых передают в бухгалтерию.

* Форма № ИНВ-17 утверждена постановлением Госкомстата России от 18 августа 1998 г. № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

Пример заполнения справки к форме № ИНВ-17Приложение к форме № ИНВ-17

Все подсчеты итогов по строкам, страницам и в целом по акту инвентаризации проверены.

По данным контрагента.

Обратите внимание: в форме № ИНВ-17 задолженность подразделяется на признанную и непризнанную. Признанную задолженность контрагент может подтвердить актом сверки произвольной формы (документ 3). Этот документ поможет подтвердить данные учета, даже если компания вопреки требованиям бухгалтерских стандартов не проводит обязательную годовую инвентаризацию. Как правило, он представляет собой карточку счета (счетов) в разрезе конкретного контрагента. Помимо этого обычно в нем указывают подробную информацию о сделке (содержание хозяйственной операции, номер договора), и реквизиты документов, подтверждающих долг, ставят подписи должностных лиц и оттиски печати фирм. В отличие от формы № ИНВ-17 акт сверки — «двухсторонний» документ. Поэтому в нем отражают данные бухгалтерского учета одновременно оба контрагента.

Пример заполнения акта сверки расчетов с контрагентом

Акт сверки № 31-12/2010 за период

с 01.01.2010 по 31.12.2010 между ООО «Альфа» и ООО «Бетта»

На 1 января 2010 года задолженность ООО «Бетта» составляет 50 000 рублей

По данным ООО «Альфа»

По данным ООО «Бетта»

Документ, подтверждающий операцию

Договор поставки № 45 от 1 декабря 2009 г.

Оплата оставшихся 50% суммы по ТН № 231 от 30 декабря 2009 г.

Договор поставки № 31 от 1 октября 2010 г.

ТН № 123 от 23 октября 2010 г.

Счет-фактура № 150 от 23 октября 2010 г.

Итого: на 31 декабря задолженность ООО «Бетта» составляет 36 000 (тридцать шесть тысяч) рублей 00 (ноль) копеек. в том числе НДС ? 5491 (пять тысяч четыреста девяноста один) рубль 52 (пятьдесят две) копейки.

Генеральный директор ООО «Альфа» Генеральный директор ООО «Бетта»

____Разрешайкин _______ Разрешайкин А.А. ____Смирнов _______ Смирнов Б.Б.

Главный бухгалтер ООО «Альфа» Главный бухгалтер ООО «Бетта»

____Посчитайкин _______ Посчитайкин Л.Г. ___Петров ____ Петров А.А.

Как свериться с фондами

Если сверка с контрагентами, как правило, не занимает много времени, да и они сами заинтересованы в ее быстром прохождении, подтвердить расчеты с бюджетом и внебюджетными фондами сложнее.

В частности, «затевать» сверку с налоговой приходится заранее: если расхождения не выявлены, она, по правилам, не может занимать более 10 рабочих дней (без учета времени на отправку актов по почте), если суммы не сошлись, срок сверки увеличивается до 15 рабочих дней (без учета времени на доставку акта почтой). Для подтверждения расчетов с бюджетом и внебюджетными фондами используют акт совместной сверки расчетов по налогам, сборам, пеням и штрафам. Он утвержден приказом ФНС России от 20 августа 2007 г. № ММ-3-25/494@. Регламент организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами утвержден приказом от 9 сентября 2005 г. № САЭ-3-01/444@ в редакции от 26 декабря 2008 г. № ММ-3-4/687@.

Сверку расчетов с налоговой по итогам года можно будет провести в электронном виде — соответствующие изменения внесены в пункт 7 статьи 24 Налогового кодекса Федеральным законом от 27 июля 2010 г. № 229-ФЗ. ФНС России уже утвердила Методические рекомендации, устанавливающие порядок электронного обмена с налогоплательщиками некоторыми документами, в частности, актами сверки (п. 2.7 Временных методических рекомендаций, утв. письмом ФНС России от 8 июля 2010 г. № МН-37).

Для подтверждения расчетов с Пенсионным фондом и ФСС РФ предназначены формы № 21-ПФР или № 21-ФСС РФ, утвержденные приказом Минздравсоцразвития России от 11 декабря 2009 г. № 979н. Однако такую сверку проводят для зачета страховых взносов, то есть если компания или сотрудники фонда считают, что страховые взносы переплачены (часть 4 ст. 26 Закона № 212-ФЗ).