Категория: Бланки/Образцы

Проблемы и разногласия с Росимуществом – дело частое. Вот и к нам в редакцию поступают письма с просьбой ответить на вопросы такого рода: может ли учреждение передавать объекты другой организации и на каком основании. Ответить нам помогут эксперты службы Правового консалтинга ГАРАНТ Суховерхова А. Н. Пименов В. В.

Приведем несколько строк из одного такого письма: "Может ли федеральное учреждение, подведомственно ФМБА России (главный распорядитель бюджетных средств), передать списанный автомобиль организации (муниципальной или федеральной), подведомственной другому ГРБС, если имеются акт списания, приказ о назначении руководителя передающей организации, согласие вышестоящей организации, согласие принимающей стороны и согласие ее вышестоящей организации, копии учредительных документов принимающей стороны, инвентарная карточка учета основного средства, копия ПТС, а разрешение на списание автомобиля от территориального органа Росимущества не получено? ".

Ответ будет таким. Если принято решение о передаче объектов нефинансовых активов, их не следует списывать с баланса. Списание следует производить в связи с передачей другому учреждению. При этом учреждение должно располагать разрешением органа власти, уполномоченного представлять интересы собственника по управлению имуществом, или его письменным заключением об отсутствии необходимости в получении такого разрешения.

Дело в том, чтоучреждения не вправе отчуждать либо иным способом распоряжаться имуществом, закрепленным за ним собственником или приобретенным учреждением за счет средств, выделенных собственником на приобретение такого имущества (ст. 298 ГК РФ ). Следовательно, учреждения имеют право осуществлять какие-либо действия с имуществом только на основании решения органа власти, уполномоченного представлять интересы собственника по управлению имуществом. При этом в рассматриваемой ситуации собственником имущества является Российская Федерация.

В отношении имущества федеральных государственных учреждений полномочия собственника определяет Федеральное агентство по управлению государственным имуществом (п. 5 Положения о Федеральном агентстве по управлению государственным имуществом, утвержденного постановлением Правительства РФ от 5 июня 2008 г. № 432).

Однако Федеральное медико-биологическое агентство осуществляет полномочия собственника в отношении федерального имущества, необходимого для обеспечения исполнения его функций, в том числе имущества, переданного федеральным государственным учреждениям, подведомственным ФМБА России (п. 5.8 Положения, утвержденного постановлением Правительства РФ от 11 апреля 2005 г. № 206).

Следует учитывать, что полномочия по закреплению (изъятию) и списанию какого-либо имущества федеральных государственных учреждений федеральными законами, актами Президента РФ и Правительства РФ за ФМБА России не закреплялись. Таким образом, данные функции в рассматриваемой ситуации возложены исключительно на Росимущество России. В то же время оно принимает решение по закреплению (изъятию) и списанию имущества при наличии письменного согласия организации-балансодержателя и федерального органа власти, в ведении которого она находится. Данная позиция подтверждается также и судебной практикой (постановление ФАС Восточно-Сибирского округа от 17 октября 2007 г. по делу № А33-19553/2006-Ф02-7579/2007 ).

Таким образом, органом, уполномоченным представлять интересы собственника по управлению имуществом, является Росимущество. Кроме того, на него и его территориальные органы возложены функции по учету федерального имущества и ведению реестра федерального имущества (п. 4 Положения об учете федерального имущества, утвержденного постановлением Правительства РФ от 16 июля 2007 г. № 447). В то же время ведение реестра федерального имущества является только одной из функций Росимущества, а его полномочия по представлению интересов собственника, определяемые гражданским законодательством. не прекращаются в зависимости от каких-либо параметров имущества (в том числе стоимостных), его состояния и отражения в учете.

Отметим, что действующие в настоящее время нормативные документы прямо не дают ответ на вопрос о том, следует ли согласовывать с Росимуществом только операции с теми объектами, которые зарегистрированы в Реестре федерального имущества, или же согласованию будут подлежать все операции по отчуждению материальных средств. В этой ситуации следует исходить, прежде всего, из положений гражданского законодательства, в соответствии с которым учреждение в любом случае не наделено правом собственности на данный объект.

Таким образом, во избежание разногласий с контролирующими органами, для передачи ранее списанного основного средства учреждению, подведомственному иному главному распорядителю бюджетных средств, организация должна располагать разрешением уполномоченного органа или его письменным заключением об отсутствии необходимости в получении такого разрешения.

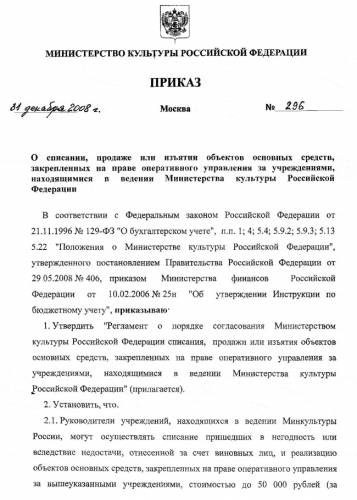

Списание объектаПорядок отражения в бюджетному учете операций по списанию основных средств устанавливает Инструкция по бюджетному учету, утвержденная приказом Минфина России от 30 декабря 2008 г. № 148н (далее – Инструкция № 148н), а также ведомственные приказы и инструкции. Как правило, ведомственные нормативные акты в зависимости от стоимости основного средства наделяют правами на его списание руководителей различного уровня.

Заметим, истечение нормативного срока полезного использования основных средств, не является основанием для списания, если они по своему техническому состоянию или после ремонта могут быть использованы для дальнейшей эксплуатации по прямому назначению. Основанием для получения разрешения на списание объекта основных средств прежде всего может служить техническое состояние объекта, не соответствующее требованиям нормативно-технической документации, правилам государственных органов, осуществляющих надзорные функции, а также нецелесообразность их дальнейшего использования.

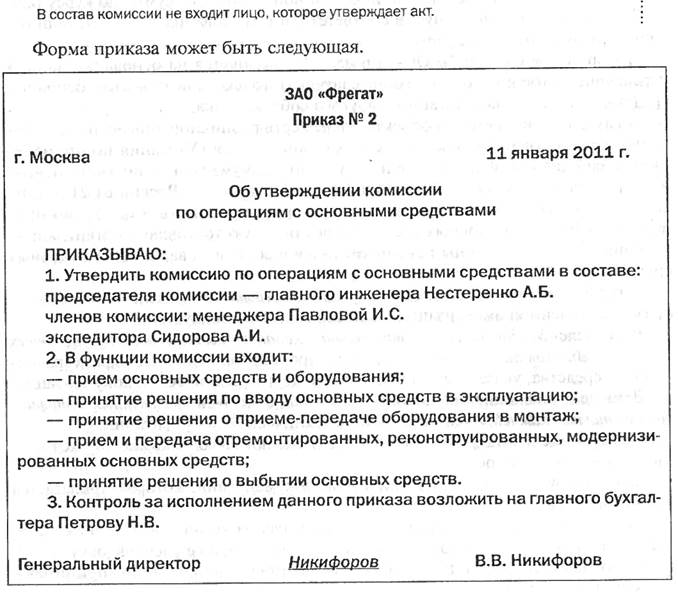

Списание основных средств производится на основании заключения специальной комиссии, назначенной приказом руководителя. Порядок ее работы также может быть прописан в учетной политике или в отдельном приказе руководителя.

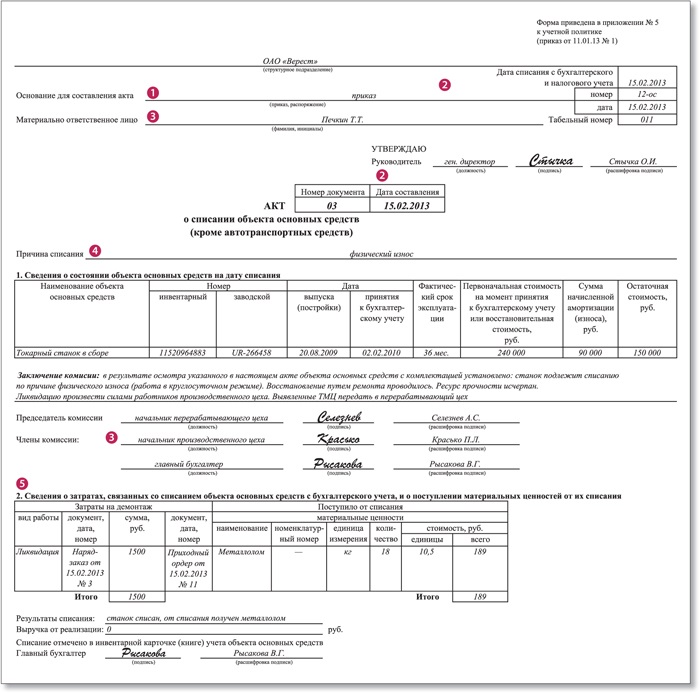

В ходе работы комиссия оформляет Акты о списании основных средств (п. 22 Инструкции № 148н). Для обоснования принятия решения о списании основных средств к актам о списании могут, например, прилагаться следующие документы:

При отсутствии возражений со стороны главного распорядителя бюджетных средств акт о списании основного средства с прилагаемыми документами, обосновывающими списание, представляются для согласования в орган по управлению имуществом (конкретный перечень представляемых документов определяется соответствующим административным регламентом Росимущества).

Разборка, демонтаж, передача другому учреждению транспортного средства до утверждения акта и согласования списания (передачи) основного средства не допустимы.

После утверждения Актов о списании основных средств комиссия учреждения проводит следующие мероприятия:

Таким образом, при списании с баланса объекта основного средства в распоряжении бюджетного учреждения остаются материальные ценности, которые также являются федеральным имуществом и подлежащим соответствующему учету.

Бюджетный учетСписанные с баланса основные средства до передачи, согласно распоряжению уполномоченного органа, могут учитываться на соответствующем забалансовом счете, введенном для обеспечения управленческого учета (п. 263 Инструкции № 148н). Передачу данных объектов целесообразно оформить Актом о приеме-передаче объектов основных средств (кроме зданий, сооружений) (форма 0306001).

Если же из документов, представленных в бухгалтерию, следует, что основные средства не списываются с учета как пришедшие в негодность, а подлежат списанию с баланса в связи с последующей передачей, то в учете должны быть оформлены бухгалтерские записи, отражающие безвозмездную передачу объектов основных средств в соответствии с положениями пункта 22 Инструкции № 148н. В этом случае передачу нефинансовых активов осуществляют по балансовой стоимости объекта с одновременной передачей суммы начисленной на объект нефинансового актива амортизации (п. 13 Инструкции № 148н). При этом делают такие записи:

Дебет 0 401 01 241

"Расходы на безвозмездные перечисления государственным и муниципальным организациям"

Кредит 0 101 00 000*

– отражена безвозмездная передача объектов основных средств (в рамках движения объектов между учреждениями, подведомственными разным главным распорядителям (распорядителям) бюджетных средств одного уровня бюджета, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств в рамках приносящей доход деятельности, а также при их передаче государственным и муниципальным организациям).

Также необходимо будет сделать такие записи:

Дебет 0 104 00 000

Кредит 0 401 01 241

"Расходы на безвозмездные перечисления государственным и муниципальным организациям"

– отражено списание амортизации.

При фактическом выбытии имущества (списании) его необходимо исключить из реестра федерального имущества в соответствии с постановлением Правительства РФ от 16 июля 2007 г. № 447 г. "О совершенствовании учета федерального имущества". Документы представляются в Росимущество Росси в соответствии с порядком, установленным органом исполнительной власти.

Эксперты службы Правового консалтинга ГАРАНТ

Суховерхова А. Н. Пименов В. В.

Статья опубликована в журнале

"Бюджетный учет" № 12 декабрь 2009 года.

[1] В 23-26 разрядах номера счета указывают соответствующие коды аналитического счета и классификации операций сектора государственного управления.

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

1. Правовые основы безвозмездной передачи основных средств

Гражданским кодексом Российской Федерации (ГК РФ) определен только один из договоров безвозмездной передачи имущества - договор дарения.

Согласно ст. 372 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу, либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

При наличии встречной передачи вещи или права либо встречного обязательства данный договор не признается договором дарения.

Из содержания договора дарения можно сделать вывод, что даритель не претендует при исполнении договора на получение экономической выгоды ни в данный момент, ни в будущем.

Но если учредитель безвозмездно передает дочерней компании имущество, то он не просто делает подарок, а рассчитывает на улучшение ее экономического положения, то есть на получение дохода (увеличение суммы дивидендов, повышение стоимости ее активов и т.д.). Такой договор не может быть признан договором дарения, хотя имущество и передается безвозмездно. То же самое относится и к безвозмездной передаче имущества дочерней компанией материнской.

Иными словами, не всегда договор о безвозмездной передаче имущества можно однозначно считать договором дарения.

Это объясняется тем, что в соответствии с п. 2 ст. 421 ГК РФ стороны имеют право заключать договор, как предусмотренный, так и не предусмотренный ГК РФ либо иными правовыми актами.

И нормативными актами по бухгалтерскому учету (см. например, п. 10 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 N 26н), и налоговым законодательством [п. 8 ст. 250 Налогового кодекса Российской Федерации (НК РФ)] безвозмездное получение имущества коммерческими организациями не запрещено. Следовательно, к таким сделкам нельзя отнести запрещение на дарение имущества, превышающее пять минимальных размеров оплаты труда, одной коммерческой организации другой.

Таким образом, можно сделать вывод, что договор безвозмездной передачи имущества, не являющийся договором дарения, является одним из немногих видов договорных отношений, не предусмотренных ГК РФ.

2. Регулирование безвозмездной передачи основных средств для целей бухгалтерского учета и налогообложения

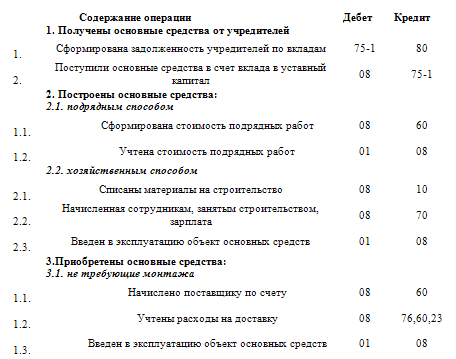

Согласно п. 10 ПБУ 6/01 в регистрах бухгалтерского учета первоначальной стоимостью основного средства, полученного организацией безвозмездно, признается текущая рыночная стоимость этого средства на дату принятия к бухгалтерскому учету в качестве вложения во внеоборотные активы, то есть отражения на счете 08 "Вложения во внеоборотные активы" в корреспонденции со счетом 98 "Доходы будущих периодов".

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, доход от безвозмездного получения объекта основных средств будет признаваться по мере начисления амортизации.

Согласно п. 8 ст. 250 НК РФ сумма дохода определяется исходя из рыночной стоимости полученного имущества, которая не может быть ниже его остаточной стоимости по данным налогового учета передающей стороны. На основании подпункта 1 п. 4 ст. 271 НК РФ в состав доходов полученный объект включается на дату подписания сторонами акта приема-передачи имущества.

Однако при этом согласно подпункту 11 п. 1 ст. 251 НК РФ если имущество передается учредителем, имеющим более 50% уставного капитала принимающей стороны, либо учрежденной организацией, принадлежащей принимающей стороне более чем на 50%, то полученное имущество не признается доходом. При этом объект должен находиться в эксплуатации, как минимум, один год.

Пример 1.Принятие к учету объекта основных средств, поступившего безвозмездно от материнской компании.

ООО "Альфа" по решению единственного учредителя ЗАО "Бета" безвозмездно получило от последнего объект основных средств, рыночная стоимость которого определена в размере 600 000 руб.

Первичными документами, подтверждающими получение объекта, служат решение учредителя, акт о приеме-передаче по форме N ОС-1*1. оформленный комиссией по основным средствам ООО "Альфа".

_____

*1 Полное название - унифицированная форма N ОС-1 "Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)", утвержденная постановлением Госкомстата России от 21.01.2003 N 7.

В регистрах бухгалтерского учета поступление объекта основных средств оформляется следующими проводками:

Д-т 08 К-т 98- 600 000 руб. - отражено безвозмездное поступление от учредителя объекта основных средств;

Д-т 01 "Основные средства" К-т 08- 600 000 руб. - поступивший объект введен в эксплуатацию.

Так как учредителю полностью принадлежит уставный капитал ООО "Альфа", то в соответствии с подпунктом 11 п. 1 ст. 251 НК РФ поступивший объект не включается в налогооблагаемую базу при расчете налога на прибыль.

Допустим, что объекту установлен срок полезного использования - четыре года.

Ежемесячная сумма амортизационных отчислений в этом случае будет равна 12 500 руб. (600 000 руб. 4 года. 12 мес.).

Начиная с месяца, следующего за месяцем ввода в эксплуатацию объекта основных средств, как в регистрах бухгалтерского учета, так и для целей налогообложения прибыли по этому имуществу начинает начисляться амортизация.

Начисление амортизации в регистрах бухгалтерского учета должно ежемесячно оформляться следующими проводками:

Д-т 23 "Вспомогательные производства" (25 "Общепроизводственные расходы" 26 "Общехозяйственные расходы" 44 "Расходы на продажу") К-т 02 "Амортизация основных средств"- 12 500 руб. - начислена амортизация по объекту;

Д-т 98 К-т 91 "Прочие доходы и расходы" субсчет "Прочие доходы"- 12 500 руб. - отражена сумма дохода от использования безвозмездно полученного объекта;

Д-т 68 "Расчеты по налогам и сборам" субсчет "Расчеты по налогу на прибыль" К-т 99 "Прибыли и убытки" - 3000 руб. (12 500 руб. х 24%) - начислена сумма постоянного налогового актива от отраженной в регистрах бухгалтерского учета суммы дохода, не признаваемой для целей налогообложения прибыли.

Как уже говорилось выше, стоимость безвозмездно полученного объекта не признается доходом для целей налогообложения прибыли, если доля уставного капитала принимающей стороны на 51% или больше принадлежит передающей стороне (либо принимающей стороне принадлежит 51% или больше уставного капитала передающей стороны).

В противном случае согласно п. 8 ст. 250 НК РФ стоимость объекта признается налогооблагаемым доходом.

Пример 2.Принятие к учету объекта основных средств, поступившего безвозмездно от одного из учредителей.

ООО "Альфа" безвозмездно получает от одного из своих учредителей, которому принадлежит 40% его уставного капитала, объект основных средств, рыночная стоимость которого определена в размере 600 000 руб.

Первичными документами, подтверждающими получение объекта, служат решение собрания учредителей, акт о приеме-передаче по форме N ОС-1, оформленный комиссией по основным средствам ООО "Альфа".

В регистрах бухгалтерского учета поступление объекта оформляется следующими проводками:

Д-т 08 К-т 98- 600 000 руб. - отражено безвозмездное поступление от учредителя объекта основных средств;

Д-т 01 К-т 08- 600 000 руб. - введен в эксплуатацию поступивший объект основных средств.

В соответствии с подпунктом 1 п. 4 ст. 271 НК РФ на дату подписания сторонами акта безвозмездного приема-передачи имущества принимающая сторона должна увеличить свою налогооблагаемую прибыль на величину дохода.

При отсутствии такового дохода доход, отраженный в регистрах бухгалтерского учета, признается временной вычитаемой разницей. От него надлежит согласно п. 12 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02, утвержденного приказом Минфина России от 19.11.2002 N 114н, начислить отложенный налоговый актив в размере 144 000 руб. (600 000 руб. х 24%).

Его начисление в регистрах бухгалтерского учета должно быть оформлено следующей проводкой:

Д-т 09 "Отложенные налоговые активы" К-т 68 субсчет "Расчеты по налогу на прибыль"- 144 000 руб.

Начиная с месяца, следующего за месяцем ввода в эксплуатацию объекта основных средств, как в регистрах бухгалтерского учета, так и для целей налогообложения прибыли по этому имуществу должно быть начато начисление амортизации.

Начисление амортизации в регистрах бухгалтерского учета должно ежемесячно оформляться следующими проводками:

Д-т 23 (25, 26, 44) К-т 02- 12 500 руб. - начислена амортизация по объекту;

Д-т 98 К-т 91 субсчет "Прочие доходы"- 12 500 руб. - отражена сумма дохода от использования безвозмездно полученного объекта.

При образовании дохода в регистрах бухгалтерского учета и его отсутствии для целей налогообложения прибыли будет происходить погашение ранее образовавшейся вычитаемой временной разницы и начисленного отложенного налогового актива.

Эти операции должны оформляться следующей проводкой:

Д-т 68 субсчет "Расчеты по налогу на прибыль" К-т 09- 3000 руб. (12 500 руб. х 24%).

Безвозмездную передачу объекта основных средств другому лицу нельзя признать его реализацией ни в регистрах бухгалтерского учета, ни для целей налогообложения прибыли.

В соответствии с п. 12 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 N 32н, выручка (доход от реализации) признается в первую очередь при наличии права на ее получение, вытекающее из конкретного договора или подтвержденное иным соответствующим образом.

При безвозмездной передаче предающая сторона по условиям договора изначально не претендует на выручку по данному договору.

Согласно п. 1 ст. 249 НК РФ для целей налогообложения прибыли доходом признается выручка от реализации товаров, работ, услуг, имущественных прав.

Так как в НК РФ определения выручки не имеется, то налогоплательщикам следует руководствоваться нормативными документами по бухгалтерскому учету, то есть ПБУ 9/99.

А так как в регистрах бухгалтерского учета выручки при безвозмездной передаче имущества не возникает, то она не может появиться и для целей налогообложения прибыли.

При исчислении налогооблагаемой базы по НДС читателям журнала необходимо иметь в виду, что согласно п. 1 ст. 146 НК РФ передача права собственности на товары на безвозмездной основе признается реализацией для исчисления НДС.

В соответствии с подпунктом 12 п. 3 ст. 149 НК РФ от налогообложения освобождается безвозмездная передача товаров в рамках благотворительной деятельности на основании Федерального закона от 11.08.95 N 135-ФЗ "О благотворительной деятельности и благотворительных организациях" (далее - Закон N 135-ФЗ).

Согласно ст. 1 Закона N 135-ФЗ под благотворительной деятельностью понимается добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, выполнению работ, оказанию услуг.

Цели благотворительной деятельности подробно прописаны в ст. 2 Закона N 135-ФЗ, а ст. 4 этого Закона предусмотрено, что граждане и юридические лица вправе беспрепятственно осуществлять благотворительную деятельность на основе добровольности и свободы выбора ее целей.

Таким образом, безвозмездная передача объекта основных средств учебному или медицинскому заведению, церкви, спортивному клубу является оказанием благотворительной помощи, что может стать предметом договора дарения.

Но безвозмездную передачу объекта основных средств своей дочерней либо материнской компании благотворительностью признать нельзя.

Можно задать вопрос: имеется ли экономический смысл в безвозмездной передаче имущества, тем более такого недешевого, как основные средства?

Допустим, у дочерней (либо материнской) компании по окончании года стоимость чистых активов меньше величины уставного капитала.

В соответствии с п. 3 ст. 20 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (равно как и согласно п. 4 ст. 35 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах") величина чистых активов общества по окончании второго и всех последующих лет не может быть ниже его уставного капитала. В противном случае уставный капитал должен быть уменьшен до величины его чистых активов.

Во избежание этого может быть принято решение о безвозмездной передаче объектов основных средств дочерней (либо материнской) компании. Эта процедура может оказаться в ряде случаев намного проще перечисления денежных средств в виде финансовой помощи.

Пример 3.Отражение в учете безвозмездной передачи объекта основных средств дочерней компании.

Собранием учредителей ООО "Альфа" принято решение о безвозмездной передаче объекта основных средств дочерней компании ЗАО "Бета".

Допустим, что остаточная стоимость объекта основных средств на дату его передачи составила 500 000 руб. (первоначальная стоимость - 800 000 руб. начисленная амортизация - 300 000 руб.).

Первичным документом, подтверждающим передачу объекта, может служить акт о приеме-передаче объекта основных средств по форме N ОС-1.

Кроме того, ООО "Альфа" выписывает счет-фактуру в одном экземпляре, не выставляя его ЗАО "Бета".

Передача объекта основных средств оформляется следующими проводками:

Д-т 01 субсчет "Выбытие основных средств" К-т 01- 800 000 руб. - списана первоначальная стоимость переданного объекта;

Д-т 02 К-т 01 субсчет "Выбытие основных средств"- 300 000 руб. - списана амортизация по переданному объекту;

Д-т 91 субсчет "Прочие расходы" К-т 01 субсчет "Выбытие основных средств"- 500 000 руб. - отражена безвозмездная передача основных средств ЗАО "Бета";

Д-т 91 субсчет "Прочие расходы" К-т 68 субсчет "Расчеты по НДС"- 90 000 руб. (500 000 руб. х 18%) - начислена сумма НДС по переданному безвозмездно объекту основных средств.

Согласно п. 16 ст. 270 НК РФ расходы по безвозмездной передаче имущества не уменьшают налогооблагаемую прибыль.

В соответствии с п. 4 ПБУ 18/02 эти расходы должны быть признаны постоянной разницей и от них должно быть начислено постоянное налоговое обязательство в размере 141 600 руб. (590 000 руб. х 24%).

Начисление постоянного налогового обязательства должно быть оформлено следующей проводкой:

Д-т 99 К-т 68 субсчет "Расчеты по налогу на прибыль"- 141 600 руб.

Если в организацию обращается с просьбой об оказании благотворительной помощи школа, больница, спортивный клуб или танцевальный ансамбль, то расходы по оказанию им помощи должны быть оформлены в нижеследующем порядке. При этом законодательство не требует начисления и внесения в бюджет НДС от затрат на безвозмездную передачу данного объекта.

Пример 4.Учет безвозмездной передачи объекта основных средств в рамках оказания благотворительной помощи.

В ООО "Альфа" обратилось медицинское учреждение с письменной просьбой об оказании благотворительной помощи. Обществом было принято решение о безвозмездной передаче этому медицинскому учреждению объекта основных средств.

Допустим, что остаточная стоимость объекта на дату его передачи составила 500 000 руб. (первоначальная стоимость - 800 000 руб. начисленная амортизация - 300 000 руб.).

Первичным документом, подтверждающим передачу объекта, может служить акт о приеме-передаче объекта основных средств по форме N ОС-1.

Передача объекта основных средств должна быть оформлена следующими проводками:

Д-т 01 субсчет "Выбытие основных средств" К-т 01- 800 000 руб. - списана первоначальная стоимость переданного объекта;

Д-т 02 К-т 01 субсчет "Выбытие основных средств"- 300 000 руб. - списана амортизация по переданному объекту;

Д-т 91 субсчет "Прочие расходы" К-т 01 субсчет "Выбытие основных средств"- 500 000 руб. - отражена безвозмездная передача основных средств ЗАО "Бета".

Согласно п. 16 ст. 270 НК РФ расходы по безвозмездной передаче имущества не уменьшают налогооблагаемую прибыль.

В соответствии с п. 4 ПБУ 18/02 они должны быть признаны постоянной налоговой разницей и от них должно быть начислено постоянное налоговое обязательство в размере 120 000 руб. (500 000 руб. х 24%).

Начисление постоянного налогового обязательства должно быть оформлено следующей проводкой:

Д-т 99 К-т 68 субсчет "Расчеты по налогу на прибыль"- 120 000 руб.