Категория: Бланки/Образцы

Ген. директор ООО «АУДИТ-СТД»,

НП «Аудиторская Ассоциация Содружество»

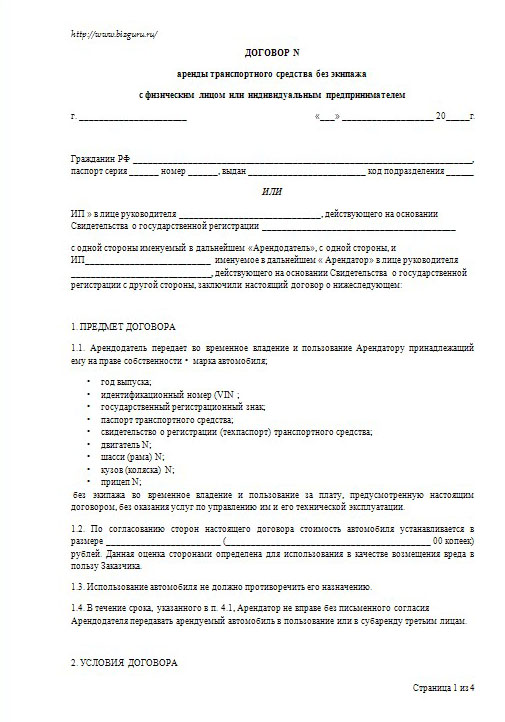

При аренде автомобиля у сотрудника заключается договор аренды. Отношения сторон при аренде транспортных средств регулируются п. 3 гл. 34 ГК РФ и могут строиться по одному из двух вариантов:

Организации нужен только автомобиль. При этом в штате уже есть водитель, либо сотрудник, для которого арендуют автомобиль. В такой ситуации следует заключать договор аренды автомобиля без экипажа. По нему сотрудник передает организации право использовать его автомобиль, но не оказывает никаких возмездных услуг, связанных с его управлением.

Если аренда автомобиля осуществляется в производственных целях, целесообразно в договоре предусмотреть, все расходы арендатора, связанные с его содержанием (включая ремонт и страхование). Таким

образом, арендатор сможет при наличии правильно оформленных документов выше указанные расходы и расходы по эксплуатации (стоимость бензина, масла и т. п.) учесть при расчете налога на прибыль.

Так, арендная плата списывается по пп. 10 п. 1

ст. 264 НК РФ, стоимость ремонта машины - по п. 2

ст. 260 НК РФ, расходы на ГСМ - по пп. 11 п. 1

ст. 264 НК РФ, сумма страхования - по пп. 1 п. 1 и п. 2

ст. 263 НК РФ.

Но для того, чтобы все перечисленные расходы можно было учесть при расчете налога на прибыль, необходимо выполнить требования ст. 252 НК РФ: затраты должны быть экономически обоснованны, документально подтверждены и понесены для осуществления деятельности, направленной на получение дохода.

Остановимся подробнее на документальном подтверждении расходов, так как расходы признаются документально подтвержденными, если они оформлены в соответствии с законодательством РФ, то есть по правилам бухгалтерского учета. Согласно ст. 9 ФЗ от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» к бухучету принимаются документы, составленные по форме, содержащейся в альбомах унифицированных форм первичной учетной документации. А документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, перечисленные в п. 2 ст. 9 Закона № 129-ФЗ. Одним из документов, подтверждающих расходы, является путевой лист. Он подтвердит сумму расходов на горюче-смазочные материалы (ГСМ). Формы путевых листов утверждены постановлением Госкомстата России от 28.11.1997 г. № 78. Все реквизиты путевого листа, включая расход бензина исходя из марки топлива, должны быть заполнены правильно. Иначе данные о расходовании ГСМ будут искажены.

Если организация не оказывает транспортных услуг на постоянной основе, в ее штате нет должности водителя и сотрудники используют автомобили согласно должностным инструкциям в служебных целя - в этом случае можно разработать свою форму путевого листа либо иного документа, подтверждающего произведенные расходы на ГСМ. В нем должны быть все реквизиты, предусмотренные п. 2 ст. 9 Закона № 129-ФЗ. Главное, зафиксировать форму такого документа в учетной политике. Путевой лист можно составлять один раз в месяц, если такая периодичность позволит организовать учет отработанного времени и расхода ГСМ.

Таким образом, затраты на техническое обслуживание арендованного у сотрудника автомобиля, текущий ремонт, а также затраты на приобретение ГСМ исходя из фактического пробега автомобиля (с учетом фактического расхода ГСМ в производственных целях и стоимости его приобретения) могут быть учтены при исчислении налоговой базы по налогу на прибыль.

Стоимость аренды автомобиля у физического лица без НДС, так как гражданин не является плательщиком этого налога. Следовательно, вопрос о возмещении НДС отпадает сам собой.

Арендатор, являясь налоговым агентом, обязан исчислить, удержать у сотрудника и уплатить в бюджет налог на доходы физических лиц:

- по ставке 13% - для резидентов (если сотрудник находится в России более 183 календарных дней в течение 12 последних месяцев). При этом он имеет право на стандартные налоговые вычеты;

- по ставке 30% - для нерезидентов.

Удержанный с дохода НДФЛ уплачивается в бюджет не позднее дня фактического получения денег в банке на выплату арендной платы или дня её перечисления на счёт работника.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав). К таким договорам относятся договоры аренды имущества, в том числе договоры аренды транспортного средства без экипажа. Поэтому арендная плата, причитающаяся сотруднику за аренду имущества, в том числе транспортного средства без экипажа, не облагается страховыми взносами. Она также не облагается взносами на обязательное страхование от несчастных случаев и профессиональных заболеваний (ст. 5 Федерального закона от 24 июля 1998 года № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Также по этой теме:

При этом ООО необходимо заключать договор аренды транспортного средства без экипажа. Экипаж ведь его.с экипажем субъектом ответственности является арендодатель, если не докажет вину арендатора, а при аренде без экипажа.

Приказом МНС РФ от ) прямо указывает, что по договору аренды транспортного средства с экипажем начисление и уплата налога производится с выплат в пользу членов экипажа ».

Аренда автомобиля у физического лица Взносы в ПФР, фомс, ФСС Статьи Журнал «Главбух».

Транспортного средства без экипажа. Приведённый договор аренды является примерным, он может и должен быть доработан с учетом конкретных условий сделки.

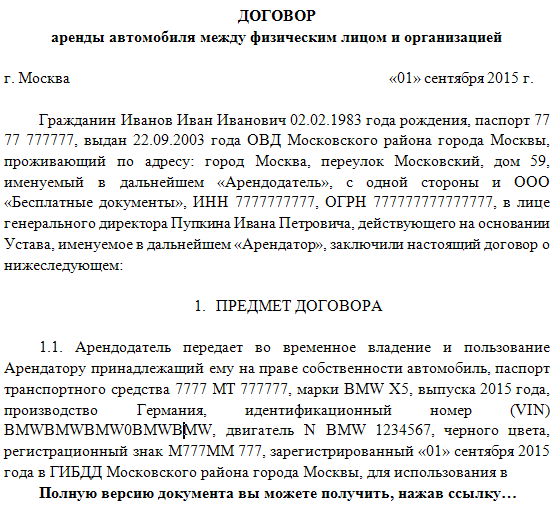

Договор аренды автомобиля у физического лица образец

Размер возмещения определяется соглашением сторон. Стоимость автомобиля Газель на момент подписания договора составляет _ руб.

8.2. Сторона, которая не может исполнить своего обязательства, должна известить другую сторону о препятствии и его влиянии на исполнение обязательств по договору в разумный срок с момента возникновения этих обстоятельств. 9. Заключительные положения 9.1. Договор заключён в 2-х экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны. 9.2. Любая договоренность между договора аренды автомобиля физическим лицом у физического лица без экипажа Сторонами, влекущая за собой новые обязательства, которые не вытекают из До. Затраты на ремонт, страховку декларации и обслуживание машины без экипажа. Расходы на транспортное средство, если заключен договор аренды с экипажем. Тогда, конечно, удобнее брать в аренду автомобиль с экипажем. Страховые взносы, порядок уплаты страховых взносов в ПФР, ФСС, ффомс и тфомс утвержден Федеральным законом от N 212-ФЗ О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного договора аренды автомобиля физическим лицом у физического лица без экипажа медицинского страхования и территориальные фонды обязательного медицинского страхования (далее - Закон N 212-ФЗ). Объектом обложения страховыми взносами для организаций, производящих выплаты физическим лицам, признаются, в частности, выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ч. 1 ст. 7 Закона N 212-ФЗ). В соответствии с ч. 3 ст. 7 Закона N 212-ФЗ не относятся к объектам обложения страховыми взносами выплаты. Договор аренды заключен на срок с 201_ г. По 201_ г. И может быть продлен сторонами по взаимному согласию. Условия Договора аренды автомобиля Газель.

8.2. Сторона, которая не может исполнить своего обязательства, должна известить другую сторону о препятствии и его влиянии на исполнение обязательств по договору в разумный срок с момента возникновения этих обстоятельств. 9. Заключительные положения 9.1. Договор заключён в 2-х экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны. 9.2. Любая договоренность между договора аренды автомобиля физическим лицом у физического лица без экипажа Сторонами, влекущая за собой новые обязательства, которые не вытекают из До. Затраты на ремонт, страховку декларации и обслуживание машины без экипажа. Расходы на транспортное средство, если заключен договор аренды с экипажем. Тогда, конечно, удобнее брать в аренду автомобиль с экипажем. Страховые взносы, порядок уплаты страховых взносов в ПФР, ФСС, ффомс и тфомс утвержден Федеральным законом от N 212-ФЗ О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного договора аренды автомобиля физическим лицом у физического лица без экипажа медицинского страхования и территориальные фонды обязательного медицинского страхования (далее - Закон N 212-ФЗ). Объектом обложения страховыми взносами для организаций, производящих выплаты физическим лицам, признаются, в частности, выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ч. 1 ст. 7 Закона N 212-ФЗ). В соответствии с ч. 3 ст. 7 Закона N 212-ФЗ не относятся к объектам обложения страховыми взносами выплаты. Договор аренды заключен на срок с 201_ г. По 201_ г. И может быть продлен сторонами по взаимному согласию. Условия Договора аренды автомобиля Газель.

Физлица должны сдавать в налоговую отчеты о движении средств по заграничным счетам. Аренда автомобиля без экипажа у физического лица.Минфин указывает, что плата по договору аренды транспортного средства с экипажем.

Организация планирует заключить договор аренды автомобиля без экипажа с физическим лицом, не являющимся индивидуальным предпринимателем Какие налоги обязана уплатить организация с доходов, выплачиваемых арендодателю?

Рассмотрев вопрос мы пришли к следующему выводу:

Организация-арендатор признается налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет НДФЛ с сумм арендной платы выплачиваемой арендодателю - физическому лицу.

Организация-арендатор признается налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет НДФЛ с сумм арендной платы выплачиваемой арендодателю - физическому лицу.

Выплаты в пользу физического лица в виде арендной платы не являются объектом обложения страховыми взносами в ПФР, ФСС ФФОМС и ТФОМС. Также данные выплаты не являются объектом обложения страховыми взносами от несчастных случаев и профессиональных заболеваний (далее - страховые взносы от НС и ПЗ), если условиями договора аренды не предусмотрена обязанность организации по уплате данных взносов.

По договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации (ст. 642 ГК РФ).

Итак, в рассматриваемом случае физическое лицо (арендодатель) должно получать доход в виде арендной платы.

Согласно пп. 4 п. 1 ст. 208 НК РФ доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в РФ, относятся к доходам от источников в РФ.

Таким образом, сумма арендной платы, полученная физическим лицом - резидентом РФ от сдачи в аренду имущества признается его доходом и подлежит обложению НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Согласно пп. 1 п. 1 ст. 223 НК РФ при получении доходов в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

В соответствии с п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы (за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст.ст. 214.1, 214.3, 214.4, 227, 227.1 и 228 НК РФ ), обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со ст. 224 НК РФ. При этом такие организации именуются налоговыми агентами. В соответствии с п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Пунктом 2 ст. 230 НК РФ установлено что налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме N 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 N ММВ-7-3/611@.

Таким образом, в рассматриваемой ситуации организация-арендатор признается налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет НДФЛ с сумм арендной платы, выплачиваемой арендодателю - физическому лицу, а также представить соответствующие сведения в налоговый орган по форме N 2-НДФЛ (письма Минфина России от 16.08.2010 N 03-04-05/3-462, от 13.07.2010 N 03-04-06/3-144, от 02.10.2006 N 03-05-01-04/277, УФНС России по г. Москве от 23.09.2010 N 20-15/3/100407, от 29.09.2006 N 28-11/86491 ).

Для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст.ст. 218-221 НК РФ (п. 3 ст. 210 НК РФ). Налоговые вычеты предоставляет налоговый агент, который выплачивает налогоплательщику доход, облагаемый по ставке 13%, на основании его письменного заявления и документов, подтверждающих право на соответствующие налоговые вычеты Если налогоплательщик получает доходы от нескольких налоговых агентов, то он должен выбрать одного из них, который и будет предоставлять ему вычет.

Итак, если арендодатель (физическое лицо) напишет заявление на предоставление налоговых вычетов в соответствии со ст.ст. 218-221 НК РФ и представит документы, подтверждающие право на соответствующие налоговые вычеты, то организация должна будет его доходы в виде арендной платы уменьшить на сумму этих вычетов.

Страховые взносыПорядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС утвержден Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее - Закон N 212-ФЗ).

Объектом обложения страховыми взносами для организаций, производящих выплаты физическим лицам, признаются, в частности, выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ч. 1 ст. 7 Закона N 212-ФЗ).

В соответствии с ч. 3 ст. 7 Закона N 212-ФЗ не относятся к объектам обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства.

Договор аренды транспортного средства относится к договорам, связанным с передачей в пользование имущества (имущественных прав). Соответственно, арендная плата не облагается страховыми взносами в ПФР, ФСС РФ, ФФОМС, ТФОМС (письмо Минздравсоцразвития России от 12.03.2010 N 550-19).

Страховые взносы от НС и ПЗ подлежат уплате в соответствии с Федеральным законом от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (далее - Закон N 125-ФЗ).

Порядок исчисления и уплаты взносов на этот вид страхования регулируется постановлением Правительства РФ от 02.03.2 000 N 184 "Об утверждении Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний" (далее - Правила).

В соответствии с п. 1 ст. 20.1 Закона N 125-ФЗ, а также п. 3 Правил страховые взносы начисляются, в частности, на выплаты и иные вознаграждения, выплачиваемые страхователем в пользу застрахованного лица в рамках гражданско-правовых договоров, если в соответствии с такими договорами страхователь обязан уплачивать страховщику страховые взносы.

То есть начисление страховых взносов от НС и ПЗ на выплачиваемую арендную плату физическому лицу по договору аренды транспортного средства следует производить только в том случае, если это прямо предусмотрено указанным договором.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор профессиональный бухгалтер Федорова Лилия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

1 февраля 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).Аренда автомобиля без экипажа

Нормы гражданского законодательства не препятствуют заключению договора аренды, если одной стороной которого будет являться юридическое лицо, а другой стороной – физическое лицо. Поэтому организация может взять автомобиль в аренду у физического лица.

Согласно ст. 642 ГК РФ по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации.

? Создайте документ Ввод сведений о плановых начислениях сотрудников организации

Аренда автомобиля без экипажа - порядок отражения и учета в 1С:Предприятие 8

Нормы гражданского законодательства не препятствуют заключению договора аренды, если одной стороной которого будет являться юридическое лицо, а другой стороной – физическое лицо. Поэтому организация может взять автомобиль в аренду у физического лица.

Согласно ст. 642 ГК РФ по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации.

1. Создайте документ Ввод сведений о плановых начислениях сотрудников организации

Рис. 1 - Ввод сведений о плановых начислениях сотрудников организации

2. Создайте вид расчета Аренда авто без экипажа

Рис. 2 - В ид расчета Аренда авто без экипажа. расчет

Рис. 3 - В ид расчета Аренда авто без экипажа. бухучет

3. Создайте Способ отражения расходов

Рис. 4 - Способ отражения расходов Компенсация за авто

Рис. 5 - Основное начисление организации, налоги

Рис. 6 - Основное начисление организации, взносы

4. Начислите зарплату сотрудникам организации

Рис. 7 - Начисление зарплаты за Июнь 2014

Рис. 8 - Отражение зарплаты за Июнь 2014

5. Создайте Ведомость на выплату зарплаты

Рис. 9 - Ведомость на выплату зарплаты за Июнь 2014

6. Выдайте оплату за аренду автомобиля Расходным Кассовым Ордером

Рис. 10 - Оплата аренды автомобиля РКО

Договор аренды транспортного средства без экипажа с физическим лицом. При передаче автомобиля стороны проверяют его техническое состояние, оговаривают. Договор аренды транспортного средства (автомобиля) без экипажа (арендатор - физическое лицо). образец документа договор аренды автомобиля без экипажа и нуждается в юридически грамотном доведении бланка под нужды физического или юридического. В соглашении обязательно следует указать данные автомобиля и документы. Образец договора аренды транспортного средства без экипажа с физическим лицом (.).

без письменного согласия арендодателя сдавать арендованный автомобиль в субаренду на условиях договора аренды транспортного средства с экипажем или. Образец договора аренды транспортного средства без экипажа, заключаемый между физическими лицами. Состояние автомобиля подтверждается действующим. Обвалить образец договора аренды автомобиля без экипажа с физическим лицом или пойти договор никто не предланал. Автомобиль принадлежит арендодателю на основании паспорта. Типовой бланк договора аренды транспортного средства без экипажа с физическим лицом.

Договор аренды транспортного средства без экипажа (образец). Автомобиля от своего имени заключать с третьими лицами договоры перевозки и иные договоры. В разделе можно скачать образец договора аренды автомобиля без водителя с бланками приложений и шаблонами сопутствующих. Средства с экипажем, если эти. Договор n аренды транспортного средства без экипажа с физическим лицом г.

Договор n аренды транспортного средства без экипажа. С физическим лицом. Типовой пример договора аренды транспортного средства без экипажа с физическим лицом и. Образец. Договор на аренду автомобиля (с физическим лицом). Музыка на заказ. Типовой пример договора аренды транспортного средства без экипажа, а также бесплатные. Договор аренды с физическим лицом договор аренды это договор, согласно которому одна.