Категория: Инструкции

Денежные средства - наиболее ликвидная часть текущих активов - являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

Основными задачами анализа денежных средств являются:

Основным источником информации для проведения анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является баланс (ф. № 1), отчет о движении денежных средств (ф.№4)

Отчет о движении денежных средств - это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств - это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Логика анализа движения денежных средств достаточно очевидна - необходимо выделить по возможности все операции, затрагивающие движение денежных средств.

Анализ движения денежных средств прямым и косвенным методом.

· прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. исходным элементом является выручка;

· косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод р асчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Необходимые данные берется из форм бухгалтерской отчетности: «Бухгалтерского баланса» и «Отчета о движении денежных средств.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств.

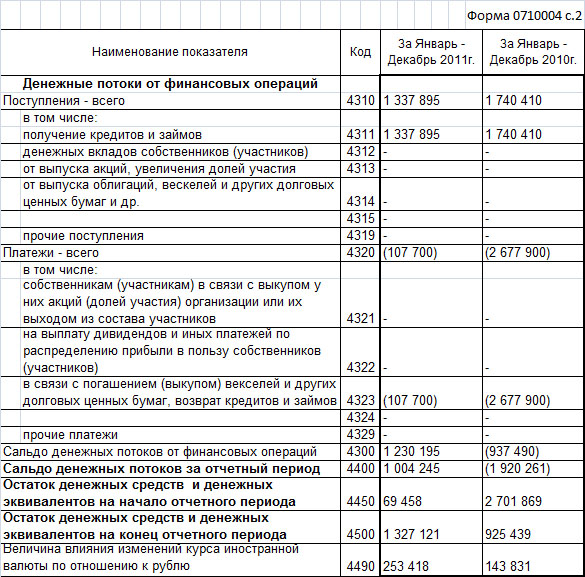

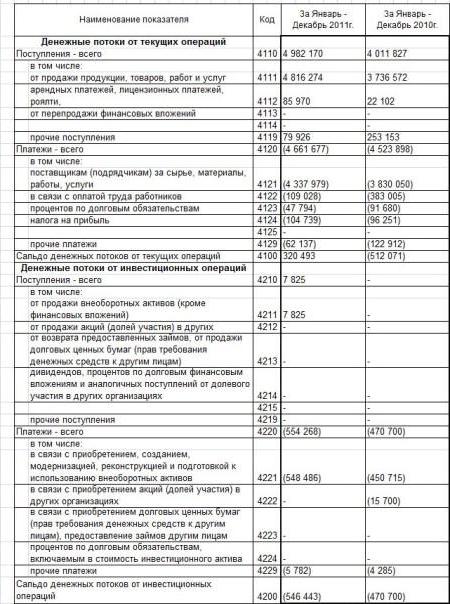

Таблица 1.Анализ движении денежных средств (прямой метод), тыс. руб .

По результатам анализа можно сделать вывод, что предприятие улучшило свою платежеспособность по сравнению с предыдущим годом: в отчетном периоде получен приток денежных средств в размере 17 539 тыс. руб. что на 11 948 тыс. руб. больше, чем в предыдущем году. Это увеличение было вызвано поступлением денежных средств от текущей и финансовой деятельности, в результате инвестиционной деятельности предприятие получило отток денежных средств.

В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности активов.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

· изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

· неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

· иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

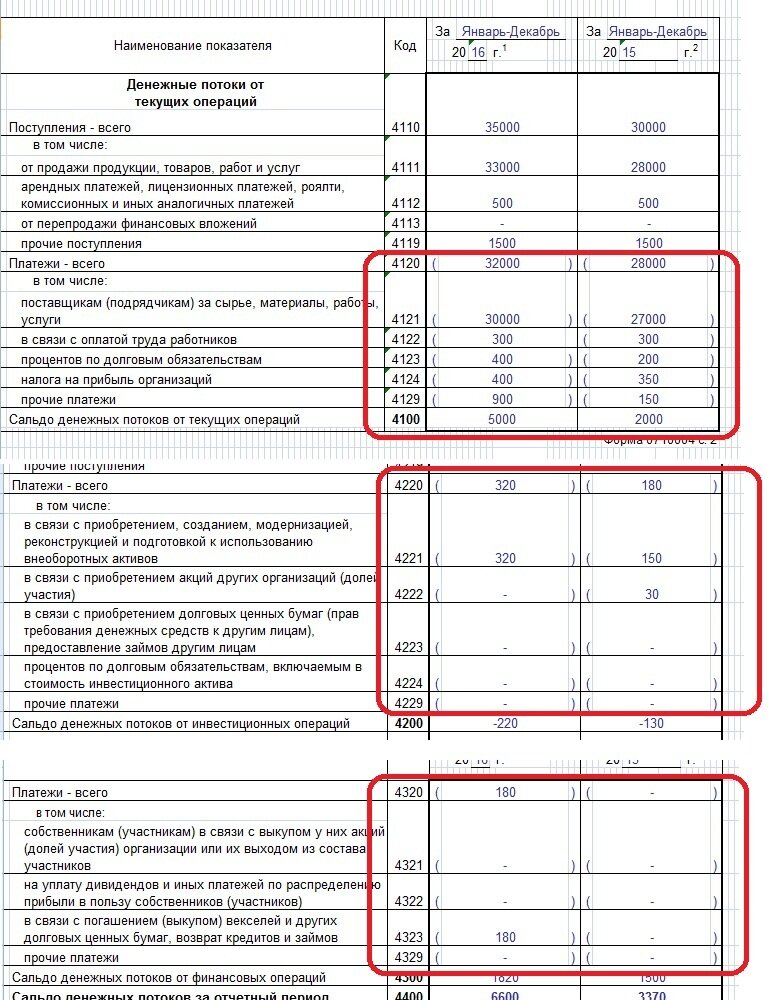

Таблица 2.Анализ движения денежных средств (косвенный метод), тыс. руб.

Для рассматриваемого примера скорректированные данные изменения денежных средств по видам деятельности будут: текущая деятельность + 30 708 тыс. руб. инвестиционная деятельность - 831 399 тыс. руб. финансовая деятельность + 818 230 тыс. руб. Общее изменение денежных средств, очевидно, осталось неизменным: + 17 539 тыс. руб.

Составленный отчет о движении денежных средств позволяет сделать следующие выводы.

Основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств явилось увеличение дебиторской задолженности (376 020 тыс. руб.) и краткосрочных финансовых вложений (348 448 тыс. руб.), повлекшее отток денежных средств.

Дополнительный приток денежных средств в рамках текущей деятельности был обеспечен за счет увеличения кредиторской задолженности (155 563 тыс. руб.).

Полученная чистая прибыль в сумме 609 802 тыс. руб. практически вся была направлена на финансирование возросших оборотных активов. Финансирование инвестиционной деятельности осуществлялось в основном за счет привлечения долгосрочных заемных средств.

Данные таблиц 1 и 2 содержат ценную управленческую информацию, в которой заинтересованы как руководство, так и его акционеры (инвесторы). С ее помощью руководство предприятия может контролировать текущую платежеспособность, принимать оперативные решения по ее стабилизации, оценивать возможность дополнительных инвестиций. Кредиторы могут составить заключение о достаточности средств у предприятия и его способности генерировать денежные средства, необходимые для платежей. Акционеры (инвесторы), располагая информацией о движении денежных потоков на предприятии, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли.

Таким образом. мы убедились в том, что сформировавшаяся на предприятии структура размещения средств ставит под угрозу дальнейшую стабильность деятельности предприятия. Так, большая часть средств вложена в наименее ликвидные активы (недвижимое имущество); в составе мобильных активов 50% имеют среднюю и высокую степень риска; 40% оборотных средств составляют труднореализуемые активы.

Руководству предприятия и его главному бухгалтеру надлежит принять срочные меры по стабилизации финансового положения предприятия. Такими мерами должны стать:

совершенствование организации расчетов с покупателями (следует иметь в виду. что в условиях инфляции, как правило, выгоднее продавать продукцию быстрее и дешевле. чем ожидать выгодных условий ее реализации);

проведение инвентаризации состояния имущества с целью выявления активов “низкого” качества (изношенного оборудования, залежалых запасов материалов; сомнительной дебиторской задолженности) и списание их с баланса в установленном порядке и др.

3.1.3. Внутренний анализ краткосрочной задолженности

Анализ краткосрочной задолженности проводится я на основании данных аналитического учета расчетов с поставщиками. полученных кредитов банка. расчетов с прочими кредиторами (журналов-ордеров №4, 6, 8, 10, ведомостей и др.). В ходе анализа производится выборка обязательств, сроки погашения которых наступают в отчетном периоде. а также отсроченных и просроченных обязательств.

Результаты анализа могут быть представлены в виде таблицы 5.

Анализ состояния кредиторской задолженности

Как следует из данных таблицы 5, по ряду статей на конец года имеется просроченная задолженность. При этом отношение просроченной задолженности к общей величине краткосрочных обязательств увеличилось за отчетный период с 19/0% (238/1255*100) до 32.0% (509/1591*100). Кроме того, значительно ухудшилась, в сравнении с прошлым годом, структура просроченных обязательств. Безусловно, любой факт просроченной задолженности следует рассматривать как отрицательное явление. Все это подтверждает выводы о наличии у предприятия серьезных финансовых затруднений.

3.2. Анализ структуры источников средств и их использования

Оценка структуры средств проводится как внутренними, так и внешними пользователями бухгалтерской информации.

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия.

В целом информация о величине собственных источников представлена в IV разделе баланса. К ним, в первую очередь, относятся: уставный капитал, резервный фонд, фонды специального назначения, нераспределенная прибыль.

Данные о составе и динамике заемных средств отражаются в V и VI разделах баланса. К ним относятся: краткосрочные кредиты банков, долгосрочные кредиты банков, краткосрочные займы, долгосрочные займы, кредиторская задолженность предприятия поставщикам и подрядчикам, задолженность по расчетам с бюджетом, долговые обязательства предприятия, задолженность органам социального страхования и обеспечения, задолженность предприятия прочим хозяйственным контрагентам.

Основные показатели, характеризующие структуру источников средств отражены в табл. 6.

3.3. Анализ оборачиваемости оборотных средств

3.3.1. Общая оценка оборачиваемости активов предприятия

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего в внутреннего характера.

Основные показатели, используемые в оценке оборачиваемости оборотных средств приведены в табл. 7.

Следует иметь в виду, что на величину коэффициента оборачиваемости текущих активов оказывает влияние не только способ расчета их средней величины, но не в меньшей степени и принятая на предприятии методика их оценки. В настоящее время значительно расширены права предприятия в выборе учетной политики оценки материальных запасов. Наши отечественные предприятия получили возможность применять широко известные за рубежом способы оценки материалов - ЛИФО, ФИФО.

Рассмотрим, какое влияние на величину показателя оборачиваемости текущих активов окажет использование того или иного метода их оценки. Начнем с того. что наиболее распространенным способом оценки материальных запасов в нашей стране был метод оценки по фактической себестоимости заготовления. К числу негативных для предприятия последствий его использования следует отнести то, что он, с одной стороны, занижает себестоимость реализованной продукции (неоправданно завышая прибыль и уплачиваемый с нее налог) и, с другой стороны, влечет за собой существенное занижение стоимости остатков материалов и, следовательно, искусственно завышает их оборачиваемость.

Использование метода оценки материалов по стоимости последних закупок, хотя и является весьма привлекательным в условиях инфляции с позиции налогообложения (поскольку он максимизирует себестоимость реализованной продукции), в то же время приводит к искажению величины остатков материалов в сторону их уменьшения. В результате достоверность показателя оборачиваемости активов снижается.

Применение способа ФИФО приводит к тому, что себестоимость реализованной продукции формируется исходя из наиболее низких (в условиях инфляции) цен на материалы, а их остатки оцениваются по максимально (рыночной) стоимости. Исходя из этого оборачиваемость текущих активов в данном случае будет объективно ниже, чем в рассмотренных ранее способах (однако достоинство этого метода может оказаться и его недостатком в глазах менеджера, заинтересованного в предоставлении своим кредиторам или инвесторам информации о высокой оборачиваемости средств на предприятии).

Таким образом, на примере трех рассмотренных способов оценки ТМЦ можно видеть, что исходы из стоящих задач и выбранной стратегии управления активами предприятие имеет определенную возможность регулирования величины коэффициента оборачиваемости своих активов.

3.3.2. Анализ движения денежных средств

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств. Следовательно, отсутствие такого минимально необходимого запаса денежных средств свидетельствует о наличии финансовых затруднений у предприятия. В то же время, чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки. связанные с инфляцией и обесценением денег. В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии.

Существуют различные способы такого анализа. В частности, барометром возникновения финансовых затруднений является тенденция сокращения доли денежных средств в составе текущих активов предприятия при возрастающем объеме его текущих обязательств. Поэтому ежемесячный анализ соотношения денежных средств и наиболее срочных обязательств (срок которых истекает в текущем месяце) может дать достаточно красноречивую картину избытка (недостатка) денежных средств на предприятии.

Другим способом оценки достаточности денежных средств является определение длительности периода оборота. С этой целью используется формула:

Средние остатки Длительность

Период оборота = денежных средств * периода __

Оборот за период

Длительность периода составляет 360 дней. Для расчета привлекаются внутренние учетные данные о величине остатков на начало и конец периода по счетам денежных средств (50, 51, 52, 55). Для ГПП “ЗиМ” данный показатель составляет. Таким образом заметна. тенденция в отношении

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные направления движения денежных средств принято рассматривать отдельно в разрезе следующих основных видов деятельности: текущей, инвестиционной, финансовой.

Приток денежных средств в рамках текущей деятельности связан, в первую очередь, с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам. производимыми отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности предприятия принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование. В первую очередь, это касается поступления (выбытия) основных средств и нематериальных активов.

Финансовая деятельность предприятий связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом.

Схема анализа движения денежных средств прямым методом показана в табл.6.

Движение денежных средств на предприятии

По данным табл. 6 можно сделать следующие выводы. В результате текущей деятельности денежные средства предприятия возросли на 945 тыс.руб. При этом основными направлениями их поступлений стали выручка от реализации продукции (5423 тыс.руб.) Отток денежных средств в отчетном периоде был связан в основном с перечислением средств поставщиком в счет предстоящей поставки производственных запасов (3722 тыс.руб.), оплатой поступивших на предприятие товарно-материальных ценностей и оказанных услуг (1994 тыс.руб.), а также выплатами по фонду оплаты труда (1013 +206 тыс.руб.) с соответствующими отчислениями в фонды социального страхования и обеспечения.

Наибольший отток денежных средств произошел на предприятии в рамках осуществляемой им инвестиционной деятельности (1271 тыс.руб.). Совокупное сокращение денежных средств за анализируемый период составило 140 тыс.руб. (945-1271+186).

Как видим, анализ денежных средств прямым методом позволяет оценить ликвидность предприятия, поскольку он детально раскрывает движение денежных средств на его счетах, что дает возможность делать оперативные выводы относительно достаточности средств для уплаты по счетам текущих обязательств, а также о возможности осуществления инвестиционной деятельности.

В то же время этому методу присущ серьезный недостаток, поскольку он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия. Так. анализируемое предприятие в отчетном периоде получило чистую прибыль в размере 666. (данные ф.2). В то же время в балансе зафиксировано сокращение денежных средств предприятия к концу года в сумме 140 тыс.руб. (299-159). Бухгалтер, в чьи функции входит задача обеспечения руководства информацией о наличии и движении денежных средств на предприятии, должен быть в состоянии объяснить причину указанных расхождений. С этой целью проводится анализ движения денежных средств косвенным методом. суть которого состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что в деятельности каждого предприятия имеются отдельные, нередко значительные по величине, виды расходов и доходов, которые уменьшают (увеличивают) прибыль предприятия, не затрагивая величину его денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировки величины чистой прибыли таким образом, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли.

В частности. всякое выбытие основных средств и прочих внеоборотных активов связано с получением убытка в размере их остаточной стоимости, который фиксируется на счетах47 и 48 и затем списывается на уменьшение финансового результата в дебет счета 80. Вполне понятно, что никакого воздействия на величину денежных средств указанные операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше - в момент их приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

Другим примером расходов, не вызывающих отток денежных средств, могут служить бухгалтерские операции начисления износа, уменьшающие величину финансового результата. В данном случае, как и в предыдущем, уменьшение прибыли не сопровождается сокращением денежных средств (следовательно, для получения реальной величины денежных средств суммы начисленного износа должны быть добавлены к чистой прибыли).

Кроме того, при анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете ранее реального поступления денежных средств (например, при учете реализованной продукции по моменту ее отгрузки).

Для целей анализа привлекается информация бухгалтерского баланса, формы №2, формы 5, данные Главной книги. С ее помощью отдельно определяется движение денежных средств в рамках текущей, инвестиционной и финансовой деятельности. Совокупный результат, характеризующий состояние денежных средств на предприятии, складывается из суммы результатов движения средств по каждому виду деятельности.

Анализ целесообразно начинать с оценки тех изменений, которые произошли в состоянии активов предприятия и их источниках. С этой целью составляется табл. 7.

Изменение величины имущества предприятия и

источников его образования за отчетный период

Л.В. Шуклов, к.э.н. член IAB и IFA

Источник: GAAP.ru

Многие современные компании, составляющие отчетность по МСФО, испытывают сложности при составлении отчета о движении денежных средств. Эти сложности связаны с различием в правилах подготовки отчета по российским и международным стандартам и достаточно общим характером международных стандартов, предоставляющим компаниям относительную свободу в степени раскрытия информации и выбора методов и учетных процедур. Рассмотрим подробнее данные сложности, предпосылки их возникновения и подходы к повышению эффективности технологии составления отчета о движении денежных средств.

Выбор метода составления отчета о движении денежных средствОтчет о движении денежных средств по операционной деятельности может быть составлен с использованием прямого или косвенного метода. В части инвестиционной и финансовой деятельности допускается использование только прямого метода составления отчета. Прямой метод более информативен с точки зрения интерпретации данного отчета и его использования для анализа финансового состояния компании. Однако для составления отчета о движении денежных средств прямым методом нужен детализированный классификатор движений денежных средств, поскольку такой метод является достаточно трудоемким. Использование прямого метода составления отчета о движении денежных средств наиболее эффективно в условиях автоматизации составления финансовой отчетности.

Косвенный метод составления отчета о движении денежных средств часто используется при составлении консолидированной отчетности, и такой формат представления отчета часто требуется при размещении публичной отчетности на бирже. Однако такой метод является менее наглядным и на его основе трудно раскрутить какую либо цифру отчета до проводок по движению денежных средств, что часто требуется для внутреннего контроля и бюджетирования.

Многие компании составляют сразу два отчета о движении денежных средств: один – прямым методом, другой – косвенным. В этом случае один отчет используется для проверки цифр другого, таким образом итоговые статьи движения денежных средств в них идентичны. Такой подход позволяет обеспечить менеджмент компании и пользователей отчетности всей необходимой информацией для принятия решений, но требует больших трудозатрат.

Финансовый анализ и интерпретация отчета о движении денежных средствКаким бы методом не составлялся отчет о движении денежных средств за период, он показывает источники денежных средств, полученных компанией, и направления их использования. Данный отчет является очень полезным для финансового анализа деятельности предприятия, поскольку на его основе можно определить:

– способность компании получать денежные средства от основных операций. На основе данного отчета видно, какая часть выручки поступает в компанию в форме денежных средств, что очень важно при условии, если часть дебиторской задолженности гасится путем зачета взаимных требований или перечисление клиентами денежных средств за оказанные услуги существенно оторвано от периода оказания услуг ( такое, например, особенно актуально для строительных компаний );

– эффект от управленческих финансовых решений. Принятие любого управленческого решения отражается на финансовых потоках компании – например ведет к сокращению / росту затрат, изменению потока доходов и т.д.

При принятии долгосрочных управленческих решений, реализации инвестиционных проектов особенно важной является информация о финансовых потоках компании, а не о доходах и затратах, которые представлены в отчете о прибылях и убытках. Расчет эффективности любых инвестиционных проектов происходит именно на основе анализа будущих финансовых потоков и их дисконтирования, а эту информацию можно получить только из отчета о движении денежных средств;

– платежеспособность компании и сальдо денежного потока по периодам. Часто в современных условиях развитых фондовых рынков крупные компании могут применять различные модели оптимизации денежных потоков, управления свободным остатком денежных средств, т.е. используют временно свободные денежные средства для игры на фондовых рынках с целью получения спекулятивного дохода. В таких условиях важно четкое и эффективное планирование остатков денежных средств, сальдо денежного потока и выявление факторов, влияющих на данные показатели.

Информация, представленная в отчете о движении денежных средств, незаменима для этих целей. Отчет о движении денежных средств, составленный по МСФО, аналитики часто используют для определения свободного денежного потока, который является одним из наиболее важных показателей, используемых при оценке стоимости компании.

– влияние учетной политики компании на качество доходов. В учетной политике компании по МСФО описываются все правила, придерживаясь которых компания формирует финансовую отчетность по международным стандартам.

Сами стандарты описывают общие принципы и правила составления отчетности являются более абстрактными (по сравнению с российскими ПБУ) и представляют более широкие возможности для выбора различных методов и способов учета, которые и должна описать компания в своей учетной политике, поэтому учетная политика по МСФО является более объемной, чем учетная политика по российским стандартам учета. Часто бывает важно проследить зависимость между тем как изменения в учетной политике компании влияют на связь денежных потоков компании и доходов и расходов компании за тот же период. Так, изменение метода, с помощью которого определяется степень завершенности при оказании услуг (например, еженедельная выгрузка данных из биллинговой системы учета реализации у оператора сотовой связи вместо ежедневной) может вести к изменению коэффициента отношения денежного притока от покупателей к выручке компании.

– обоснованность применения допущения о непрерывности деятельности компании. Одним из принципов ведения учета по МСФО, описанном в концепции составления отчетности по международным стандартам, которая была принята Советом по международным стандартам финансовой отчетности и является неотъемлемой частью самих стандартов, выступает непрерывность деятельности компании. То есть, хозяйственные операции следует отражать в отчетности исходя из предположения, что компания продолжит свою деятельность в обозримом будущем.

Если какие - либо активы компании не генерируют прямо или косвенно доходов в виде денежных потоков, отраженных в отчете о движении денежных средств, или происходит постоянное снижение денежных потоков от покупателей и растёт финансирование за счет денежных потоков заемных средств и других источников, то это является сигналом об ухудшении финансового состояния предприятия, а также возможности его банкротства или продажи части бизнеса.

– способность компании финансировать рост за счет внутренних источников. Информация о динамике денежных поступлений из внутренних источников (поступления от покупателей, поступления от продажи оборудования) и внешних источников (кредиты и займы, дополнительные средства акционеров) представлена в отчете о движении денежных средств. При определении стратегии развития бизнеса и составления бюджетов важно определить потребность в денежных средствах на будущие плановые периоды и источники финансирования данной потребности – эту информацию можно также получить из данного отчета.

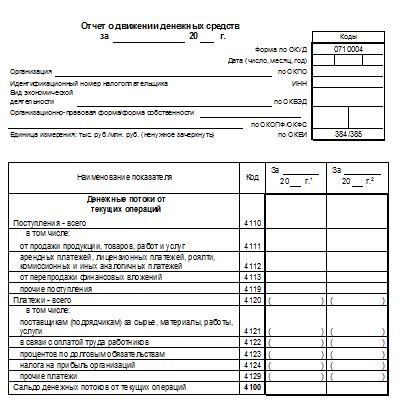

Структура отчета о движении денежных средств в части операционной деятельностиФорма отчета о движении денежных средств по МСФО является произвольной в отличие от российских стандартов, где разработан рекомендуемый шаблон с указанием строк и инструкцией по их заполнению. Хотя российское законодательство (Приказ Минфина РФ № 67- н и ПБУ -4) разрешает организациям изменять рекомендованные формы отчетности, однако этим допущением практически никто не пользуется из - за возможных сложностей при сдаче отчетности в налоговые органы. В IAS 7 «Отчет о движении денежных средств» определены лишь общие принципы, на основе которых должен формироваться данный отчет. Поэтому его форму, структуру статей, раскрываемых в нем, а также инструкцию по его заполнению разрабатывают сами предприятия с учетом их специфики, однако такая инструкция не должна противоречить общим принципам составления данного отчета, описанным в стандарте.

Для разработки такой формы в компании необходимо определить наиболее существенные статьи потоков денежных поступлений и выплат. Обычно уровень существенности принимается равным 5% от общей суммы денежных поступлений, либо выплат. Все статьи, удельный вес которых в общей сумме денежных поступлений превышает 5%, обычно раскрываются в отчете отдельно, остальные статьи можно представить по строке «Прочие». Согласно МСФО по статьям следует разделять не только денежные выплаты, но и денежные поступления.

Таким образом, отчет о движении денежных средств по МСФО является более детальным в части операционной деятельности. Основным отличием от Формы 4 «Отчет о движении денежных средств», используемой в российском учете является то, что в российской форме прочие доходы показываются развернуто (то есть отдельно от прочих расходов ), тогда как по международным стандартам некоторые денежные потоки такого вида должны отражаться свернуто. Например в российской версии данного отчета такие операции как обмен валюты отражаются развернуто – показываются денежные поступления от продажи валюты и денежные средства, направленные на покупку валюты по разным строкам отчета .

В отчете о движении денежных средств, составленном по МСФО, такие виды операций должны отражаться свернуто, согласно IAS 7, поскольку характеризуются быстрой оборачиваемостью, крупными суммами и кратким сроком погашения. В отчете о движении денежных средств по МСФО следует назвать данную строку «Чистый денежный поток по операциям с иностранной валютой» и отражать в ней только разницу между поступлениями от продажи валюты и выплатами, связанными с ее покупкой.

В таблице 1 представлен формат сравнения отчетов о движении денежных средств по РСБУ и МСФО Компании «А», составляющей отчетность по МСФО. Следует обратить внимание, что в отчете о движении денежных средств по МСФО отдельно требуется раскрывать поток денежных выплат, связанных с уплатой налога на прибыль, однако эту сумму необходимо отражать по отдельной строке в отличие от других налогов.

Денежные средства, уплачиваемые работникам компании, необходимо раскрывать отдельно от денежных средств, уплачиваемых поставщикам, независимо от их удельного веса в общей сумме денежных выплат .

Прочие выплаты по операционной деятельности

Классификатор движений денежных средств как основа для составления отчета о движении денежных средств

Большинство компаний, составляющих отчет о движении денежных средств прямым методом, используют классификатор движений денежных средств.

Такой классификатор представляет собой перечень статей приходов и расходов денежных средств на предприятии. Детализация данных статей выбирается компанией так, чтобы обеспечить возможность составления бюджета денежных потоков и мониторинга различных доходов и расходов в разбивке по статьям.

При автоматизированном ведении учета статья денежных средств выбирается бухгалтером, производящим регистрацию хозяйственной операции по поступлению или расходу денежных средств. Поэтому классификатор движений денежных средств представляет собой справочник статей в информационной системе ведения учета по МСФО – это может быть « 1 С Предприятие», « Microsoft Navision », « K Т – Финансовая Отчетность» и другие программы.

Регистрацию банковских операций обычно ведут российские бухгалтеры, которые часто не знают, какую статью движения денежных средств по МСФО выбрать для той или иной операции. В этом случае специалисты по МСФО в компании либо указывают данную статью или ее код в классификаторе на счете, подлежащем оплате, либо для бухгалтера составляется подробная инструкция с указанием «контрагентов», «номеров договоров», «корреспондирующих счетов» или других признаков, по которым можно определить статью движения денежных средств.

Дальнейшее составление отчета о движении денежных средств при наличии такого классификатора происходит автоматически. Строки отчета заполняются программой на основе значений статей классификатора и корреспонденции счетов проводок. Отчет о движении денежных средств, составленный таким образом позволит посмотреть все цифры, составляющие ту или иную итоговую сумму отчета, поэтому можно в любой момент узнать более подробную структуру любой статьи.

Рассмотрим статьи классификатора денежных средств, используемого компанией «Б» при составлении МСФО отчетности (см. табл. 2).

Отчисления в государственные внебюджетные фонды

Как видно из приведённой таблицы, детализация статей денежных средств может быть очень подробная, а может быть достаточно агрегированная. Выбор степени детализации зависит от потребностей менеджмента компании в аналитической информации, касающейся потоков денежных средств. В идеале для каждой статьи в отчете о движении денежных средств должна быть своя позиция в классификаторе движений денежных средств.

На основе разработанного классификатора движений денежных средств составляется инструкция по заполнению отчета о движении денежных средств, составленного прямым методом.

Рассмотрим фрагмент инструкции по автоматическому заполнению отчета о движении денежных средств, составленного прямым методом (см. табл.3).

Наименование статьи отчета о движении денежных средств

Инструкция по заполнению

Как видно из таблицы, для каждой строки отчета о движении денежных средств указаны коды счетов, по которым следует ее заполнять. В графе «Код классификатора денежных средств» указаны коды статей движений денежных средств, по которым следует идентифицировать денежные потоки при составлении данного отчета. Также для заполнения можно использовать корреспонденцию счетов – например для разделения займов на долгосрочные и краткосрочные можно использовать корреспонденцию счетов Дт 51 Кт 66 для идентификации поступлений по краткосрочным займам и Дт 51 Кт 67 для идентификации поступлений по долгосрочным займам.

Представленная таблица 3 описывает фрагмент инструкции по заполнению отчета о движении денежных средств на основании данных МСФО, который ведется автоматизировано в программном продукте. Анализируя данные таблицы, можно заметить, что в отчете о движении денежных средств отдельно следует раскрыть величину «Уплаченных и капитализированных процентов» в составе инвестиционной деятельности. Это те проценты по займам, которые капитализированы в составе затрат по строительству и покупке внеоборотных активов (например проценты по займам, привлеченным для строительства объектов основных средств, включенные в первоначальную стоимость данных основных средств). Такой подход называется «альтернативный метод учета затрат по займам» и описывается в международном стандарте IAS 23. В последнее время в результате изменений в стандартах его применение стало обязательным и является общепринятой практикой учета в компаниях, составляющих отчетность по международным стандартам.

Согласно международному стандарту IAS 39 финансовые инструменты разделяются на 4 категории:

Эти категории финансовых инструментов в отчете о движении денежных средств лучше раскрывать отдельно, если какая - либо из них является существенной по отношению к другим. Такой подход позволит сделать отчет о движении денежных средств информативным в части инвестиционной деятельности компании, поскольку показывает изменение в будущих намерениях компании, касающихся инвестиций в различные виды активов.

Уплаченные проценты по займам могут быть отнесены либо к операционной, либо к финансовой деятельности, согласно требованиям стандарта IAS 7, однако лучше их классифицировать как операционную деятельность, поскольку такой подход обеспечит минимум различий между российской методикой составления данного отчета и МСФО (согласно РСБУ уплаченные проценты классифицируются как операционная деятельность).

Однако в МСФО (в случае принятия такого же подхода как и в РСБУ в качестве денежного потока по операционной деятельности) следует отразить только те проценты, которые не были капитализированы и включены в стоимость основных средств. Капитализированные проценты следует показать отдельно как денежный поток по инвестиционной деятельности согласно МСФО.

Основным недостатком и проблемой составления отчета о движении денежных средств прямым методом является большой объем данных, необходимый для анализа, что требует автоматизации данного процесса. Другим недостатком является необходимость исключения взаимных оборотов между счетами учета денежных средств (например, банк и касса), а также исключения внутренних оборотов между компаниями, входящими в группу при составлении консолидированной отчетности. С учетом того, что в российской практике учета часто имеют место ситуации, когда деньги уходят из компании в один отчетный период (например 30 декабря), а приходят в другую компанию в следующий период (например 3 января), то такие внутригрупповые операции могут не сходиться, что значительно усложняет выверку при большом количестве компаний в группе и может приводить к ошибкам в классификации данных расходов по статьям движения денежных средств.

Ключом к решению этой проблемы является автоматизация учета и введение четкого классификатора движений денежных средств и инструкций по его применению для бухгалтерии – в этом случае составление отчета о движении денежных средств станет быстрым и простым.

Структуру статей, раскрываемых в отчете о движении денежных средств по МСФО компания выбирает самостоятельно, исходя из существенности денежных потоков, раскрывая отдельными строками наиболее существенные статьи. Стандарт IAS 7 определяет четкий список лишь некоторых статей, которые обязательно следует раскрывать в отчете и определяет правила их раскрытия. К таким статьям относятся:

Статьи притока денежных средств показываются отдельно от статей оттока денежных средств по каждому виду деятельности (операционная, инвестиционная, финансовая). Исключения составляют статьи, которые характеризуются высокой оборачиваемостью, большими суммами и короткими сроками погашения. Примером таких статей могут быть краткосрочные инвестиции, если они осуществляются в спекулятивных целях на короткий срок. Тогда в отчете о движении денежных средств показывается только изменение краткосрочных инвестиций – то есть поступление денежных средств, связанное с продажей финансовых вложений компании, и расход денежных средств, связанный с осуществлением финансовых вложений.

Отдельно в отчете о движении денежных средств следует раскрывать изменение в остатках денежных средств с ограничением к использованию. Наиболее часто такие денежные средства представляют собой какие - либо счета в банках, движение по которым заморожено в результате того, что они являются обеспечением по кредитам или займам компании. Тогда такие денежные средства следует показывать в составе финансовой деятельности отдельной строкой.

Понятие «денежный эквивалент» в российской практике учета является весьма спорным. Так, согласно определению денежного эквивалента. приведенному в IAS 7, ими являются краткосрочные, высоколиквидные вложения, легко обратимые в заранее известную сумму денежных средств и подвергающиеся незначительному риску изменения их стоимости.

В эту категорию, исходя из анализа практики составления отчета о движении денежных средств российскими предприятиями, обычно включают операции по депозитам менее трёх месяцев, учитываемым на счете 55 в российском учете.

Поэтому операции по осуществлению инвестиционных вложений в краткосрочные депозиты до трех месяцев не отражаются в отчете о движении денежных средств МСФО, а общая сумма остатка денежных средств увеличивается на сумму депозитов до трех месяцев.

Денежные документы, учитываемые в российском учете на счете 50, относятся к категории денежных эквивалентов только после детального анализа их структуры. Как правило, различные почтовые марки, билеты, трудовые книжки не являются денежными эквивалентами и операции с ними не нужно показывать в отчете о движении денежных средств. Эти документы в МСФО признаются как пре - доплаченные расходы или расходы периода и реклассифицируются на соответствующие счета учета.

Если операции с какими - либо денежными документами в компании являются весьма существенными и менеджмент компании считает, что их можно признать денежными эквивалентами по МСФО, и они отвечают определению денежных эквивалентов, представленному в IAS 7, то факт включения таких денежных документов в состав денежных эквивалентов следует отразить в учетной политике компании.

Составление отчета о движении денежных средств косвенным методом в наибольшей степени подходит для компаний, ведущих учет по МСФО методом трансформации и не имеющих достаточной автоматизации данного процесса. Главное достоинство этого метода заключается в том, что можно составить отчет о движении денежных средств на основе отчета о прибылях и убытках и балансового отчета, а также некоторых дополнительных данных, которые можно получить из форм сбора данных, которые обычно используются при трансформации отчетности. Поэтому не требуются данные о реальных денежных потоках, взятых из бухгалтерских систем или сколько - нибудь существенной автоматизации учета. К достоинствам данного метода можно отнести также и то, что он позволяет четко показать, какое денежное содержание имеет каждая строка отчета о прибылях и убытках или баланса.

В таблице 4 представлена типовая структура статей в отчете о движении денежных средств, составленным косвенным методом.

Чистый денежный поток по операционной деятельности

В данном случае чистая прибыль компании корректируется на «неденежные составляющие», такие как амортизация и изменения в структуре активов и обязательств (например, изменение «дебиторской задолженности»), таким образом выходя на сумму чистого денежного потока от операционной деятельности. При таком подходе к составлению отчета о движении денежных средств можно выделить два основных типа корректировок:

Первая группа корректировок связана с исключением неденежных статей, влияющих на чистую прибыль, но не являющихся денежными потоками, а также исключением из чистой прибыли статей, относящихся к инвестиционной и финансовой деятельности (например прибыль от продажи основных средств).

После этих корректировок получаем показатель «операционная прибыль до изменений в оборотном капитале», который является промежуточным, но весьма полезным для финансового анализа, поскольку позволяет менеджменту компании видеть какое реальное финансовое состояние компании – насколько она прибыльна, до того как начисляются такие расходы как амортизация, проценты, налоги и т.д. то есть этот показатель напоминает показатель EBIT - DA, однако еще более отличается от чистой прибыли, поскольку не включает расходы по инвестиционной и финансовой деятельности.

Результатом второй группы корректировок является поправка данного показателя на изменения в балансовых статьях. Например, если дебиторская задолженность вся оплачивается в денежной форме, нет взаимозачетных операций, и она выросла на конец периода, то показатель «операционная прибыль до изменений в оборотном капитале» следует уменьшить на это изменение, поскольку реальный денежный поток меньше выручки за период на сумму данной величины прироста дебиторской задолженности.

Косвенным методом можно составлять только отчет о движении денежных средств в части операционной деятельности. Отчет о движении денежных средств в части инвестиционной и финансовой деятельности может быть составлен только прямым методом .

Основной недостаток данного метода составления отчета – необходимость сбора большого количества дополнительной информации о статьях неденежного содержания, изменениях в оборотном капитале. Эта информация не содержится в отчетности компаний и требуется дополнительный анализ оборотов по счетам. Также нужно иметь другие формы отчетности ( баланс. отчет о прибылях и убытках, отчет об изменениях в капитале). С учетом того, что эти формы по правилам российского учета за год могут быть готовы только к марту при условии, что отчетный год заканчивается в декабре, то такой подход не позволит составлять отчет

о движении денежных средств оперативно сразу после окончания отчетного периода. Именно в этот момент данный отчет требуется менеджменту компании для целей согласования бюджетов и стратегических прогнозов на год.

Обобщая вышесказанное, составим таблицу 5, демонстрирующую основные проблемы, возникающие при составлении отчета о движении денежных средств, и пути их решения.

Тип и смысл проблемы

Подходы к решению проблемы

На основании отчета о прибылях и убытках и балансового отчета составляется отчет о движении денежных средств.

Компания «В» ведет свою деятельность так, что часть продаж осуществляется путем бартера (взаимозачетов ) и соответственно часть выручки не имеет денежной формы. При составлении отчета о движении денежных средств косвенным методом, отталкиваясь от показателя прибыли до налогообложения, мы не учитываем эти данные.

В случае, если оказаны услуги с нашей стороны и задолженность покупателя погашена путем взаимозачета и предоставления нам других услуг, то эта операция найдет отражение как в доходах, так и в затратах в отчете о прибылях и убытках, следовательно никак не повлияет на денежный поток при его расчете, исходя из чистой прибыли. Например: Выручка компании 100 ед, из них 70 ед. оплачено деньгами, а 30 ед.- путем взаимозачета. В этом случае 30 ед. – наши затраты, соответственно наша прибыль будет 70 ед. и она будет совпадать с денежным потоком от продаж при условии, что все продажи оплачены в отчетном периоде. Поэтому при составлении отчета о движении денежных средств косвенным методом поправок на взаимозачетные операции проводить не надо.

Поправки при косвенном методе делаются на неденежные составляющие затрат, влияющие на прибыль, и не корреспондирующие ни с доходами, ни со счетами расчетов. Например: амортизация. Проводка по амортизации корреспондирует со счетами учета основных средств:

Дт «Расходы по амортизации»

Кт «Накопленная амортизация», или резерв под обесценение материальных запасов

Дт «Расходы по резерву по материальным запасам»

Кт «Резерв по материальным запасам»

Таким образом, получаем отчет о движении денежных средств компании «В», представленный в таблице 7.

Отчет о движении денежных средств