Категория: Бланки/Образцы

Любая торговая деятельность начинается с обмена денежных средств между покупателем и продавцом. Под денежными средствами понимаются деньги в наличной и безналичной форме и их эквиваленты (например, бланки строгой отчётности или БСО). Храниться они могут как на предприятии, так и в других местах, например, в банке. На предприятиях деньги хранятся в помещениях, называемых «кассой» и оформляются кассовой документацией.

Определение понятия «касса»Под кассой понимается помещение на территории предприятия, совокупность денежных операций либо контрольно-кассовая техника (ККТ или ККМ).

В данной статье под «кассой» подразумевается «кассовая дисциплина» — операции с денежными средствами, которые нужно оформлять определенными документами и подписывать ответственными лицами, участвующими в финансовой деятельности предприятия.

Порядок ведения кассовых операция регламентируется внутренними приказами предприятия (например, положением о ведении кассовых операций») и нормативно- правовыми актами Российской Федерации (Указание Банка России от 11.03.2014 N 3210-У).

С 2014 года от обязательного ведения кассы были освобождены малые предприятия, чей оборот в год составляет не больше 800 млн. рублей и списочная численность работников меньше 100 человек. Таким предприятиям достаточно вести документацию на выплату заработной платы сотрудникам. Однако на практике перешедшее на упрощенное ведение бухгалтерского учёта предприятие может столкнуться с трудностями при зачёте своих доходов и расходов в целях налогообложения – без подтверждающего документа налоговая может заставить пересчитать налог в большую сторону.

Нововведения 2014 года могли бы сильно облегчить жизнь малому бизнесу, если бы не вступали в конфликт с внутренними инструкциями налоговых органов. Так что самой существенной и полезной переменой в настоящее время остаётся отмена лимита кассы. Не счесть штрафов, выписанных по причине превышения этих лимитов, многие годы бухгалтерам приходилось изворачиваться и выписывать излишние средства на подотчётных лиц с последующим возвратом денег в кассу. Если предприятие до сих пор этого не сделало и работает «по старинке», рекомендуется как можно скорее издать соответствующий приказ.

Тут вы найдете рекомендации по правильному расчету среднесписочной численности работников

Чтобы пройти пожарный аудит, изучите наши советы, собранные здесь .

Первичные документы при учёте кассовых операций Приходный ордер (ПКО)Им оформляются поступления наличности, если в организации есть учёт БСО, то ПКО будет выписываться на бланки отдельно.

Расходный ордер (РКО)Им оформляется любой расход денежных средств в кассе

Кассовая книга

Кассовая книга

Сюда записываются все приходные и расходные операции за день

Расчётно-платёжная ведомостьВ ней рассчитывают и впоследствии выдают заработную плату сотрудникам

Платёжная ведомостьТакже является документом, по которому выдают заработную плату, однако здесь не будет приведён подробный расчёт

В случае, если приход наличных денежных средств осуществляется на основании кассовых чеков ККМ, то можно выписать общий приходный ордер.

На тех предприятиях, где существует несколько касс, обязательным документом будет Книга учёта кассира, куда записываются данные всех касс.

Все первичные кассовые документы заверяются подписями ответственных лиц, о которых будет рассказано ниже, проверяются на наличие обязательных реквизитов. Очень часто сотрудники просят заполнить за них получаемую сумму прописью в РКО – это будет считаться нарушением, ордера должны оформляться одним почерком и желательно одной ручкой. Если сотрудник пришёл получать деньги с подтверждающим расход документом, например, кассовым чеком на бензин, то он «прикалывается» к РКО и его реквизиты (номер и дата) записываются в строку «Основания» ордера.

Учёт денежных средств: способы и проводкиУчёт денежных средств отражается в учётной политике предприятия и в положении по бухгалтерскому учёту фирмы, которое разрабатывается на основании нормативно-правовой базы Российской Федерации (например, положениями по бухгалтерскому учёту — ПБУ).

Предприятие учитывает движение денежных средств вручную либо на компьютере. В наше время самым распространённым программным обеспечением является 1С «Бухгалтерия», версии программы отличаются в зависимости от деятельности фирмы. Также существуют бесплатные программы и даже онлайн-бухгалтерия, в которой лёгким и доступным языком объясняется заполнение базовой бухгалтерской документации. Что лучше подойдёт для нужд фирмы решать либо руководителю, либо главному бухгалтеру, главное помнить, что в случае машинного учёта с электронными подписями, нужно распечатывать документы на бумагу, потому что кассовые документы хранятся пять лет и, если произойдет утеря данных, могут возникнуть серьёзные проблемы.

Предприятие учитывает движение денежных средств вручную либо на компьютере. В наше время самым распространённым программным обеспечением является 1С «Бухгалтерия», версии программы отличаются в зависимости от деятельности фирмы. Также существуют бесплатные программы и даже онлайн-бухгалтерия, в которой лёгким и доступным языком объясняется заполнение базовой бухгалтерской документации. Что лучше подойдёт для нужд фирмы решать либо руководителю, либо главному бухгалтеру, главное помнить, что в случае машинного учёта с электронными подписями, нужно распечатывать документы на бумагу, потому что кассовые документы хранятся пять лет и, если произойдет утеря данных, могут возникнуть серьёзные проблемы.

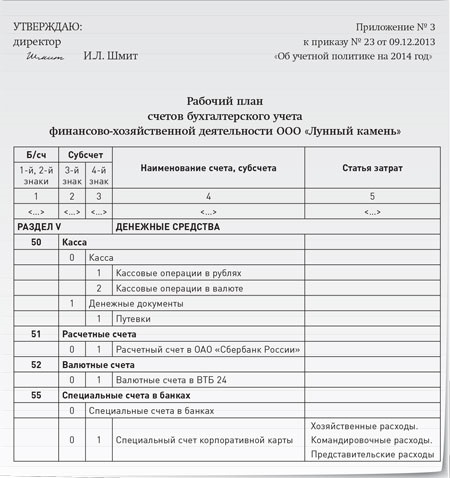

Вне зависимости от выбранного способа, для учёта денежных средств используются следующие счета:

К приходным операциям относится поступление денежных средств, к расходным -их выдача либо перевод на расчётных счет другой организации. Если за безналичным расчётом следит банк, который оперативно предоставляет информацию о любом движении средств на счете, заверяя эти сведения электронной подписью, то учёт кассовых операций полностью возлагается на само предприятие.

Поступление денежных средств оформляется приходных кассовым ордером, он остаётся у бухгалтера, а отрывной корешок выдаётся внесшему деньги лицу. Наиболее частыми причинами внесения наличных бывают: оплата товара, возврат не расходованных средств подотчётного лица, возврат выявленных недостач. Для индивидуальных предпринимателей свойственно вносить личные средства в кассу, в таких случаях тоже оформляется ПКО. При исчислении налогооблагаемой базы будет браться объем всех поступлений, по ПКО и поступлениям на расчётные счета.

К расходным операциям относится любая выдача денег, разрешённая руководителем. Такие операции оформляются расходным кассовым ордером, расчётно-платёжной ведомостью либо просто платёжной ведомостью. При исчислении налогов, все расходы будут также учитываться, так что исходя из данных кассовых документов будут рассчитываться налоги и составляться отчёты, например, бухгалтерский баланс и приложения к нему. Если денежные средства выдаются поставщику определённых товаров, то важно не забывать, что сумма наличных средств по договорам не может превышать 100 000 рублей. Существует заблуждение, что эта сумма — лимит на один день, но это не так.

К расходным операциям относится любая выдача денег, разрешённая руководителем. Такие операции оформляются расходным кассовым ордером, расчётно-платёжной ведомостью либо просто платёжной ведомостью. При исчислении налогов, все расходы будут также учитываться, так что исходя из данных кассовых документов будут рассчитываться налоги и составляться отчёты, например, бухгалтерский баланс и приложения к нему. Если денежные средства выдаются поставщику определённых товаров, то важно не забывать, что сумма наличных средств по договорам не может превышать 100 000 рублей. Существует заблуждение, что эта сумма — лимит на один день, но это не так.

После совершения кассовых операция обязательно записать их в кассовую книгу. Независимо от количества касс в крупной организации, книга только одна на предприятие.

Если выдаются денежные эквиваленты, например, предприятие часто пользуется почтовыми услугами и хранит у себя марки, то будет вестись отдельная касса, фондовая, и учёт будет, как при наличных денежных средствах: с отдельными РКО, ПКО и кассовым журналом.

Ответственные за ведение кассовых документов лицаЗа правильность ведения любой бухгалтерской документации ответственен главный бухгалтер, кассовые документы не исключение, и, конечно же, сам кассир. Однако в случае нахождения грубых нарушений ответственность понесёт и руководитель организации (либо индивидуальный предприниматель), именно поэтому соблюдение правил кассовой дисциплины так важно — при любой проверке в первую очередь спрашивают кассовые документы.

При отпуске одного из работников, ведение кассовых документов возлагается, например, на главного бухгалтера или руководителя, если штат предприятия невелик. Также допускается ведение кассы одним работником, в таком случае он будет расписываться в нескольких местах.

Ответственность за ведение кассовой документации

На практике круг лиц, ответственных за кассу, значительно шире: фирмы издают приказы на менеджеров, экспедиторов и прочих лиц, чья работа так или иначе связана с деньгами. Порой предприятия ленятся возлагать обязанность за ведение кассовой дисциплины, ссылаясь на то, что в штате нет должности кассира, да и вообще оно относится к малым (чаще всего такая ситуация наблюдается у индивидуальных предпринимателей), за что их могут оштрафовать, особенно если они пользуются контрольно-кассовой техникой (ККМ) и выбивают кассовые чеки. Налоговые органы выпишут штраф на юридическое лицо, сумма которого гораздо больше, чем у работников.

На данный момент сумма штрафа за нарушение порядка ведения кассовых операций составляет:

Подробно возможные нарушения касательно кассовых операций изложены в Кодексе об административных правонарушениях в статьях 14.5 и 15.1. Однако не всё так плохо: по истечении двух месяцев ответственность за нарушение кассовой дисциплины истекает, учитывая занятость налоговых органов, наказание выписывается редко.

Наиболее частые нарушения в заполнении кассовых документов: арифметические ошибки, отсутствие подписей ответственных лиц, несвоевременное оформление приходных или расходных ордеров, отсутствие печати на корешке ПКО, отсутствие паспортных данных получателя в РКО.

Всё это может являться поводом для наложения штрафа за неправильное ведение документации либо последующего отказа налоговой считать произведённый расход при исчислении налога на прибыль или упрощённых режимах налогообложения.

Ответственные лица также несут материальную ответственность за сохранность материальных ценностей, например, кассир за денежные средства, находящиеся в кассе предприятия, и бланки строгой отчётности (БСО).

Финансовая деятельность начинается с малого – денег, и своевременное отражение операций, чёткое исполнение внутренних положений и нормативных документов Российской Федерации, не только избавит предприятие от наказания налоговых органов, но и позволит лучше ориентироваться в собственной деятельности, формировать отчёты для принятия верных финансовых решений.

В учетной политике организации для целей бухгалтерского учета следует указать:

• используемые подходы для разграничения денежных эквивалентов от других финансовых вложений;

• используемые подходы для классификации денежных потоков, не указанные в ПБУ 23/2011;

• способ пересчета в рубли величины денежных потоков в иностранной валюте;

• используемые подходы для свернутого представления денежных потоков;

• иные необходимые пояснения.

Например, в пункте «Формирование бухгалтерской отчетности» Учетной политики прописать следующее:

« Под денежными эквивалентами понимаются высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011 «Отчет о движении денежных средств»).

Следующие активы признаются денежными эквивалентами:

погашены) в течение 3-х месяцев.

В Бухгалтерском балансе, а также в отчете о движении денежных средств беспроцентные (бездисконтные) векселя отражаются в составе денежных эквивалентов. Для разграничения денежных эквивалентов от других финансовых вложений учет ведется на отдельном субсчете к счету 76.09 Денежные эквиваленты «Денежные эквиваленты, не являющиеся финансовыми вложениями».

Добавить в приложение к учетной политике «Рабочий план счетов» счет 76.09 «Денежные эквиваленты, не являющиеся финансовыми вложениями».

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

1. Рекомендация: Как отразить в бухучете и при налогообложении поступление векселя третьего лица в оплату товаров (работ, услуг) Бухучет: вексель без дисконтаСитуация: как отразить в бухучете поступление беспроцентного (бездисконтного) векселя третьего лица (по номиналу) в оплату реализованных товаров (выполненных работ, оказанных услуг)

Организация должна самостоятельно разработать и утвердить порядок бухучета и отражения в бухгалтерской отчетности таких векселей (п. 7 ПБУ 1/2008 ).

Беспроцентные (бездисконтные) векселя третьих лиц, принятые в оплату по номинальной стоимости, не способны принести доход организации в будущем и не могут рассматриваться в качестве финансовых вложений (п. 2 ПБУ 19/02 ). Поэтому их следует квалифицировать как денежные эквиваленты. Это объясняется тем, что вексель является высоколиквидным активом, который можно предъявить к погашению, реализовать или передать в оплату по заранее известной цене, отраженной в нем. Такая квалификация векселей не противоречит позиции Минфина России, приведенной в пункте 5 информационного сообщения от 21 декабря 2009 г.

Специального счета для отражения движения таких денежных эквивалентов Планом счетов не предусмотрено. Организация может учесть такие векселя, например, на счете 76 «Расчеты с прочими дебиторами и кредиторами», открыв отдельный субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями». В Бухгалтерском балансе. а также в отчете о движении денежных средств учитывайте беспроцентные (бездисконтные) векселя в составе денежных эквивалентов, заранее закрепив такой порядок в учетной политике .

В момент получения беспроцентного (бездисконтного) векселя третьего лица в качестве оплаты ранее реализованных товаров (выполненных работ, оказанных услуг) в бухучете сделайте проводку:

Дебет 76 «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 62

– отражено поступление беспроцентного (бездисконтного) векселя третьего лица в оплату задолженности за реализованный товар (выполненные работы, оказанные услуги).

Олег Хороший, государственный советник налоговой службы РФ III ранга

2. Статья: ВЫГОДНАЯ И БЕЗОПАСНАЯ УЧЕТНАЯ ПОЛИТИКА НА 2014 ГОД ПриложениеФедеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» не определяет перечень конкретных вопросов и документов, которые должны быть отражены в учетной политике. Для удобства компании в составе учетной политики утвердите:

Структуру учетной политики фирма определяет самостоятельно.

Организация бухгалтерского учетаПрежде всего запишите в учетной политике: кто будет вести бухгалтерский учет (главный бухгалтер, специализированная компания или директор); будет ли использоваться автоматизированная программа или учет предполагается вести ручным способом; какими документами будут оформляться те или иные хозяйственные операции; какое имущество придется учитывать и на каких счетах.

Обратите внимание: раньше руководитель любой компании мог вести бухучет лично. С 1 января 2013 года такая возможность есть у фирм, которые являются субъектами малого или среднего предпринимательства.

О том, кто относится к субъектам малого и среднего предпринимательства, читайте в разделе «Подготовка к сдаче отчетности» → подразделе «Исправление ошибок» → ситуации «упрощенные правила для малых и средних предприятий» .

Далее один из необходимых вопросов, который нужно отразить в учетной политике – это образцы первичных документов. С 1 января 2013 года формы первичных документов утверждает руководитель фирмы, по представлению должностного лица, на которого возложена обязанность ведения учета (п. 4 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ). Компании больше не обязаны применять первичные документы, которые содержатся в альбомах унифицированных форм. Однако самостоятельное составление первичных документов – объемная и трудоемкая работа. Поэтому можно продолжать использовать унифицированные формы первичных документов в добровольном порядке. Если же компания захочет разработать такие документы самостоятельно, то она сможет это сделать, соблюдая определенные правила.

Формы первичных документов могут выглядеть так, как удобно вашей фирме. Однако в них обязательно должны быть следующие реквизиты:

Обратите внимание: первичные документы можно составлять на бумажном носителе и (или) в электронном виде, с использованием электронной подписи.

В рабочем плане счетов, который приводят в политике, укажите те счета бухгалтерского учета, которые вы будете использовать.

Обратите внимание: микропредприятия могут вести бухучет по простой системе, без применения двойной записи (п. 6.1 ПБУ 1/2008), но обязательно с использованием счетов бухгалтерского учета. Компании, применяющие упрощенную систему налогообложения, для регистрации и накопления информации обо всех фактах хозяйственной жизни могут ограничиться ведением книги (журнала) учета фактов хозяйственной жизни. Форму такого регистра утверждает руководитель компании. Если ваша компания решит отражать операции в бухучете по простой системе, то это необходимо зафиксировать в учетной политике.

К микропредприятиям относят фирмы, у которых выручка (без учета НДС) за предшествующий год не превысила 120 млн. руб. а численность – 15 человек (ст. 4 Федерального закона от 24 июля 2007 г. № 209-ФЗ). Проиллюстрируем на примере, как отражать операции в бухгалтерском учете с применением двойной записи и по упрощенной системе:

Книга (журнал) учета фактов хозяйственной жизни

В обоих случаях на отчетную дату остатки по активным, пассивным и активно-пассивным счетам формируют баланс, а по субсчетам 90-1 «Выручка», 90-2 «Себестоимость продаж», 91-1 «Прочие доходы» и 91-2 «Прочие расходы» – отчет о финансовых результатах.

Обратите внимание: малые компании могут применять упрощенные правила бухгалтерского учета (ч. 4 ст.6 Федерального закона «О бухгалтерском учете»).

Это значит, что, помимо отражений операций в бухучете по простой схеме, они ещё могут не отражать оценочные обязательства; признавать все затраты по кредитам и займам прочими, а не включать их в стоимость инвестиционного актива; применять упрощенный план счетов; не отражать в отчетности отложенные налоговые активы и обязательства.

Для остальных фирм рабочий план должен включать не только синтетические, но и аналитические счета всех уровней.

Упомянутые положения учетной политики могут, например, выглядеть так:

Помните, нельзя принимать к бухгалтерскому учету документы, которыми оформляют факты хозяйственной жизни, на самом деле не имевшие места, в том числе лежащие в основе мнимых и притворных сделок (ст. 9 Закона № 402-ФЗ).

К мнимым относят сделки, которые совершены лишь для вида. Например, отражение несуществующих фактов хозяйственной деятельности.

Притворными, считают сделки, которые совершаются с целью прикрыть другие сделки, в том числе на других условиях. Их считают ничтожными (ст. 170 ГК РФ).

Способы ведения бухгалтерского учетаПри формировании учетной политики из каждого Положения по бухгалтерскому учету выберите один из предлагаемых в нем вариантов учета того или иного имущества, который вы будете использовать, или предусмотрите свой.

Например, в ПБУ «Учет материально-производственных запасов» (ПБУ 5/01) есть несколько способов списания материалов и товаров (по методу ФИФО, себестоимости каждой единицы или средней себестоимости). Вам нужно выбрать лишь один из них. Выбранный способ запишите в учетную политику.

Определение обычных видов деятельностиЕсли ваша фирма ведет или планирует вести несколько видов деятельности, определитесь, какие доходы считаются для нее поступлениями от обычных видов деятельности, а какие – прочими.

От этого зависит, на каком счете вы будете отражать полученные доходы – на счете 90 «Продажи» или 91 «Прочие доходы и расходы». Так, например, доходы от сдачи имущества в аренду могут быть отражены как на счете 90, так и на счете 91.

В учетной политике определите критерий, по которому тот или иной вид деятельности относится к обычным. Это можно сделать так:

2.1. Осуществляемый вид деятельности является обычным для организации, если поступления от него составляют не менее 5% от общей суммы выручки, полученной за отчетный период.

Переоценка основных средствКоммерческие фирмы могут не чаще одного раза в год проводить переоценку основных средств (п. 15 ПБУ 6/01). Это означает, что ежегодная переоценка зависит только от желания фирмы. Если это желание есть, зафиксируйте его в своей учетной политике.

При этом учтите, что в дальнейшем вам придется проводить переоценку ежегодно.

Если вы решили проводить переоценку, то определите метод, которым вы будете это делать. Таких методов два: индексации или прямого пересчета стоимости основных средств по рыночным ценам.

В настоящее время индексы для переоценки основных фондов не публикуются. Поэтому фирма может сама разработать их или использовать индексы НИИ статистики (письмо Минфина России от 31 июля 2003 г. № 04-02-05/3/63).

Обратите внимание: для налогообложения прибыли переоценку основных средств не учитывают. Увеличилась в результате переоценки стоимость основных средств или уменьшилась, амортизацию в налоговом учете начисляют исходя из их прежней стоимости.

А вот налогом на имущество облагают остаточную стоимость основных средств по данным бухучета с учетом их переоценки.

Положение учетной политики о переоценке основных средств может выглядеть так:

2.2. АО «Актив» ежегодно проводит переоценку объектов основных средств. Переоценку проводят методом пересчета стоимости основных средств по документально подтвержденным рыночным ценам. Результаты проведенной по состоянию на конец отчетного года переоценки отражают в бухгалтерском учете обособленно.

Учет основных средствВ бухгалтерском учете актив принимается к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия (п. 4 ПБУ 6/01 «Учет основных средств»):

Лимит стоимости основных средств в бухгалтерском учете составляет 40 000 рублей.

Амортизируемым имуществом в целях налогообложения прибыли признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено главой 25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации (п. 1 ст. 256 НК РФ). Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

Под основными средствами в целях налогообложения прибыли понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 рублей (п. 1 ст. 257 НК РФ).

Стоимостной критерий в размере 100 000 рублей действует с 1 января 2016 г. (Федеральный закон от 8 июня 2015 г. № 150-ФЗ). Он применяется к объектам амортизируемого имущества, введенным в эксплуатацию начиная с этой даты.

В 2016 году лимит стоимости основных средств в бухгалтерском учете остался на уровне 40 000 рублей.

В бухгалтерском учете стоимость активов стоимостью до 40 000 рублей можно отражать в составе материально-производственных запасов и списывать на затраты по мере их ввода в эксплуатацию.

Решив воспользоваться этой возможностью, фирма должна заявить об этом в учетной политике, например, так:

2.3. Объекты основных средств стоимостью не более 40 000 рублей за единицу списываются на затраты производства (расходы на продажу) по мере их передачи в эксплуатацию.

Разные лимиты отнесения имущества к амортизируемому в бухгалтерском и налоговом учете может привести к тому, что одни и те же объекты стоимостью в промежутке от 40 000 до 100 000 рублей в бухгалтерском учете будут признаваться объектами основных средств, а в налоговом учете – нет.

Вместе с тем затраты на приобретение имущества, не являющегося амортизируемым имуществом, в целях налогообложения прибыли относятся к материальным расходам (п. 1 ст. 254 НК РФ). Его стоимость включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. Однако налогоплательщик вправе списывать такое имущество равномерно в течение более одного отчетного периода с учетом срока его использования или иных экономически обоснованных показателей.

Поэтому в налоговой учетной политике можно предусмотреть возможность равномерного списания имущества стоимостью от 40 000 до 100 000 рублей с отнесением его к материальным расходам. Не устанавливать нижний предел для такого имущества в размере 40 000 опасно. Ведь в этом случае в налоговом учете имущество стоимостью менее 40 000 рублей будет списываться в течение установленного срока, а в бухгалтерском учете - единовременно при вводе в эксплуатацию (п. 93 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 № 119н).

Таким образом, если сроки полезного использования объектов, определенный организацией для целей бухгалтерского учета и для целей налогового учета, будут совпадать, то прибыль по данным бухгалтерского будет совпадать с прибылью в налоговом учете.

Но это, на наш взгляд, не означает, что в бухгалтерском учете не будет разниц в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций.

В бухгалтерском учете в составе расходов будет учитываться амортизация основных средств. В налоговом учете будут признаваться материальные расходы. То есть возникает два разных вида расходов, каждый из которых в одном учете учитывается, а в другом не учитывается. А значит, расходы в виде амортизации, отражаемые в бухгалтерском учете и не учитываемые для целей налогообложения, будут формировать постоянное налоговое обязательство, а материальные расходы, признаваемые для целей налогообложения прибыли, но не признаваемые в бухгалтерском учете, будут формировать постоянный налоговый актив.

Учет основных средств, которые подлежат госрегистрацииБывают ситуации, когда объект недвижимости еще не прошел государственную регистрацию, но уже эксплуатируется. В этом случае имеет место временная эксплуатация.

До 2011 года такие объекты можно было учитывать двумя способами: на счете 08 «Вложения во внеоборотные активы» или на отдельном субсчете, открытом к счету 01 «Основные средства».

Начиная с отчетности 2011 года, временно эксплуатируемые объекты недвижимости следует учитывать в составе основных средств (с выделением на отдельном субсчете). Факт подачи документов на госрегистрацию не имеет значения (п. 52 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом от 13 октября 2003 г. № 91н). В учетной политике это можно отразить так:

2.4. Основные средства, не прошедшие госрегистрацию (права собственности на которые не зарегистрированы), учитывают на счете 01 «Основные средства» субсчете «Основные средства, не прошедшие госрегистрацию».

Амортизация основных средствБухгалтерский учет предусматривает четыре способа амортизации основных средств:

Фирма может выбрать любой из них. Однако в налоговом учете прибыли применяют только два способа начисления амортизации – линейный и нелинейный.

Для сближения бухгалтерского и налогового учета лучше выбрать линейный способ.

Если вы решили начислять амортизацию этим способом, вам нужно определить срок полезного использования каждого основного средства. Эти сроки указаны в Классификации основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Положения этого документа можно использовать как в бухгалтерском, так и в налоговом учете. Порядок начисления амортизации зафиксируйте в учетной политике фирмы так:

2.5. Амортизацию объектов основных средств начисляют линейным способом исходя из срока их полезного использования. Срок полезного использования объектов основных средств определяют в соответствии с Классификацией, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Амортизация нематериальных активовВ бухгалтерском учете начислять амортизацию нематериальных активов можно тремя способами:

Сумму амортизационных отчислений можно отражать на счете 05 «Амортизация нематериальных активов».

В налоговом учете применяют только линейный и нелинейный методы амортизации. Поэтому в учетной политике разумно зафиксировать линейный способ:

2.6. Амортизация по нематериальным активам начисляется линейным способом. Суммы амортизационных отчислений отражаются на счете 05 «Амортизация нематериальных активов».

Информация об учетной политике фирмы должна также содержать следующие сведения:

Поступившие материалы или товары можно учитывать с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», а также без их использования (то есть непосредственно на счете 10 «Материалы» или 41 «Товары»).

В первом случае запасы отражают по учетной (плановой) цене, во втором – по фактической себестоимости. Выбор того или иного варианта зависит от порядка работы фирмы с поставщиками. Если фирма имеет большой объем неотфактурованных поставок (по которым нет товаросопроводительных документов), то ей придется применять первый вариант учета – с использованием счетов 15 и 16.

Если у фирмы таких поставок нет или их объем незначителен, то удобнее и проще учитывать стоимость материально-производственных запасов на счетах 10 и 41.

В учетной политике это будет выглядеть так:

2.7. Материально-производственные запасы учитываются по фактической себестоимости. Фактическая себестоимость МПЗ формируется непосредственно на счетах 10 «Материалы» и 41 «Товары».

Обратите внимание: организации розничной торговли могут учитывать товары по продажным ценам. Если вы будете использовать такой способ, то об этом также нужно написать в учетной политике.

Списание материально-производственных запасовВыбывшие товары или материалы списывают одним из следующих методов:

С 2008 года из бухгалтерского учета исключен метод ЛИФО. С 1 января 2015 года нельзя его применять и в налоговом учете (п. 8 ст. 254 НК РФ, пп. 3 п. 1 ст. 268 НК РФ).

Выбранный метод зафиксируйте в учетной политике так:

2.8. Материально-производственные запасы списываются по средней себестоимости.

Списание транспортных расходовТранспортные расходы, связанные с доставкой товаров до склада фирмы, можно учитывать двумя способами: в составе фактической себестоимости товаров (то есть непосредственно на счете 41 «Товары») или в составе издержек обращения (то есть на счете 44 «Расходы на продажу»).

В налоговом учете транспортные расходы включаются в стоимость товаров, если это предусмотрено условиями договора с поставщиком.

В противном случае транспортные расходы нужно отражать в составе прочих расходов.

Чтобы избежать лишней работы и одновременно выполнить требования бухгалтерского и налогового учета, транспортно-заготовительные расходы целесообразно учитывать:

Это положение отразите в учетной политике так:

2.9. Транспортные расходы, связанные с доставкой товара до склада фирмы, отражаются на счете 41 «Товары», если они включены в их цену по условиям договора поставки. Если транспортные расходы не включены в цену товара и оплачиваются организацией отдельно – они отражаются на счете 44 «Расходы на продажу».

Списание общехозяйственных расходовВ состав таких расходов включаются: административно-управленческие затраты; расходы на содержание общехозяйственного персонала, не связанного с производственным процессом; амортизация основных средств общехозяйственного назначения; расходы на оплату информационных, аудиторских, консультационных услуг и т. п.

Такие затраты учитываются на счете 26 «Общехозяйственные расходы».

В бухгалтерском учете их можно списать двумя способами:

В налоговом учете эти расходы относятся к косвенным, поэтому они сразу уменьшают налогооблагаемую прибыль текущего периода. В этой связи в бухгалтерском учете лучше поступать так же, то есть списывать такие расходы на счет 90.

Запись об этом в учетной политике может выглядеть так:

2.10. Готовая продукция (работы, услуги) отражается в учете по сокращенной производственной себестоимости. Общехозяйственные расходы списываются непосредственно в дебет счета 90 «Продажи» субсчет 2 «Себестоимость продаж».

Формирование резервовФирма имеет право создавать в бухгалтерском учете различные резервы. Обычно их создают для равномерного включения расходов в себестоимость.

С 2011 года резервы предстоящих расходов признают только в связи с оценочными обязательствами. Порядок регламентирован ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина России от 13 декабря 2010 г. № 167н).

Например, такая связь есть в ситуации, когда организация включает в состав прямых расходов по договору, кроме фактически понесенных, ожидаемые неизбежные расходы, которые заказчик в будущем обязан возместить. Такие расходы можно признавать либо по мере возникновения, либо путем создания резерва предстоящих расходов. Об этом и нужно написать в учетной политике:

2.11. Организация создает резерв предстоящих расходов согласно пункту 12 ПБУ 2/2008 «Учет договоров строительного подряда», утвержденного приказом Минфина России от 24 октября 2008 г. № 116н.

ПБУ 8/2010 не применяют в отношении:

Обратите внимание: больше в учетной политике не нужно писать о намерении (или отказе) создания резерва по сомнительным долгам. Создавать такой резерв – обязанность, если организация имеет дебиторскую задолженность, которая подпадает под определение «сомнительной»:

Данный материал является частью электронного издания Бератор - полного практического руководства для бухгалтера и директора фирмы на УСН.

Все статьи бератора ежедневно обновляются экспертами и всегда актуальны.

Узнать подробнее о бераторе

Важные темы УСН