Категория: Инструкции

22 Июня 2016 2669

о применении КБК на счетах 401.20 и 109.00Какой КБК надо использовать для счетов 0 401 20 000 и 0 109 00 000 при списании остатков материальных запасов прошлых лет и начислении амортизации по основным средствам, приобретенным до 2016 года: нули в 5—17 разрядах или КБК текущего финансового года? Если нули в 5—17 разрядах, то тогда как заполнить Справку по заключению счетов бюджетного учета отчетного финансового года (ф. 0503110) при формировании отчета за 2016 год? Если КБК текущего финансового года, тогда какой выбирать?

В соответствии с пунктом 1 приложения к письму Минфина от 14 марта 2016 г. № 02-07-07/14989, а также в соответствии с пунктом 2 Инструкции № 162н по счетам аналитического учета счета 0 100 00 000 «Нефинансовые активы» при формировании остатков на начало текущего финансового года, за исключением счетов аналитического учета счетов 0 106 00 000 «Вложения в нефинансовые активы». 0 107 00 000 «Нефинансовые активы в пути». в 5–17 разрядах номера счета указываются нули. Таким образом, списание остатков материальных запасов, приобретенных до 2016 года, будет отражаться по нулевым КВР. Списание материальных запасов, приобретенных в 2016 году, будет отражаться по своим соответствующим КВР (244, 242 и т. д.).

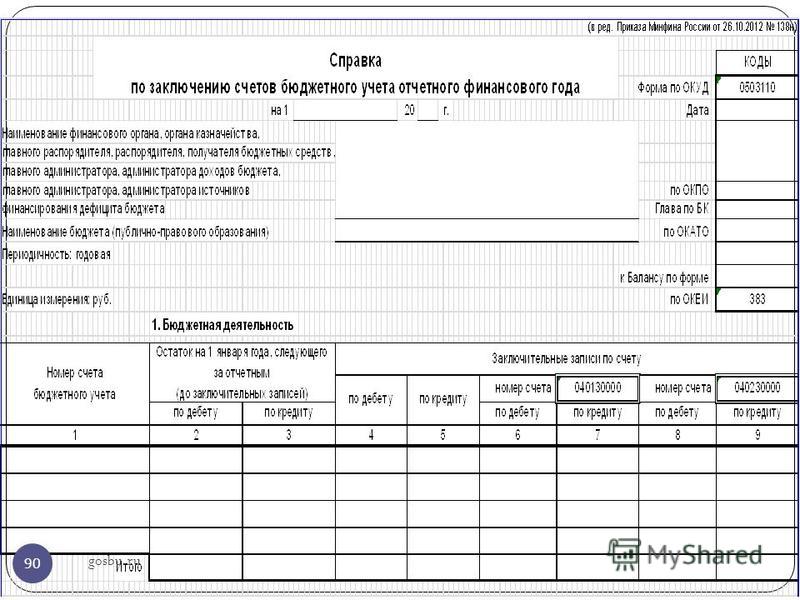

Справка (ф. 0503110) формируется в составе годовой отчетности. Она отражает обороты по счетам бюджетного учета, подлежащим закрытию по завершении отчетного финансового года в установленном порядке (п. 43 Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации, утвержденной приказом Минфина России от 28 декабря 2010 г. № 191н (далее — Инструкция № 191н)).

Заключительные записи в Справке (ф. 0503110) производят в корреспонденции со счетом 1 401 30 000 «Финансовый результат прошлых отчетных периодов».

На основании Приложения 1 к Инструкции по применению Плана счетов бюджетного учета, утвержденной приказом Минфина России от 6 декабря 2010 г. № 162н (далее — Инструкция № 162н), согласно пункту 179 расходы текущего отчетного года (2016 года) будут закрываться на финансовый результат: (000) 1 401 30 000 (КРБ) 1 401 20 200.

При заполнении Справки (ф. 0503110) по счету 1 401 20 000 «Расходы текущего финансового года» — в 4–7 разрядах указываются коды раздела, подраздела КРБ, в 15–17 разрядах — коды вида расходов КРБ, в 1–3 и 8–14 разрядах номера счета проставляются нули (п. 44 Инструкции № 191н).

Справка (ф. 0503110) в таком случае будет формироваться по двум разным счетам: 244 1 401 20 272 и 000 1 401 20 272.

В соответствии с пунктом 29 Приложения 1 к Инструкции № 162н начисление суммы амортизации на объекты основных средств и нематериальных активов в установленном порядке отражается бухгалтерскими записями по дебету (КРБ) 1 401 20 271 и кредиту (КРБ) 1 104 00 410. Таким образом, начисление амортизации по объектам ОС и НМА в 2016 году никак не зависит от того, на каком КРБ стоит сам объект ОС или НМА.

Кроме этого не следует забывать уже приведенный пункт 2 Инструкции № 162н: при формировании остатков на начало текущего финансового года, за исключением счетов аналитического учета счетов 0 106 00 000 «Вложения в нефинансовые активы», 0 107 00 000 «Нефинансовые активы в пути». в 5–17 разрядах номера счета 0 100 00 000 указываются нули. При этом указанный перенос будет произведен уже после формирования Справки (ф. 0503110).

Отвечал А. Ю. ОПАЛЬСКИЙ, заместитель председателя

Комитета по бюджетному учету ИПБ России

Бюджет.ru ответРасскажем, какие применяется КБК НДФЛ и страховые взносы в 2016 году, и приведем удобную таблицу.

От того, верно ли вы укажете КБК, зависит, зачтут ли вам уплату налога или взноса. В этой статье вы найдете таблицу КБК НДФЛ и страховых взносов на 2016 год.

КБК НДФЛ на 2016 годВ 2016 году КБК НДФЛ не изменились. То есть чтобы правильно заполнить платежку, нужно взять коды бюджетной классификации из приказа Минфина России от 16.12.2014 № 150н.

Значение КБК различается в зависимости от того, что именно уплачивается - сам налог, пени или штрафа. Напомним, при уплате самого налога в 14-17 разарадах указывается 1000, пеней - 2100, штрафных платежей - 300.

Для удобства информацию по КБК НДФЛ в 2016 году мы привели в таблице ниже.

Таблика: КБК НДФЛ на 2016 годНДФЛ, уплачиваемый налоговым агентом

182 1 01 02010 01 1000 110

Пени по НДФЛ, который уплачивает налоговый агент

182 1 01 02010 01 2100 110

Проценты по НДФЛ, который уплачивает налоговый агент

182 1 01 02010 01 2200 110

Штраф по НДФЛ, который уплачивает налоговый агент

182 1 01 02010 01 3000 110

НДФЛ, уплачиваемый ИП и лицами, занимающимися частной практикой, в том числе адвокатами и нотариусами

182 1 01 02020 01 1000 110

Пени по НДФЛ, уплачиваемому ИП и лицами, занимающимися частной практикой, в том числе адвокатами и нотариусами

182 1 01 02020 01 2100 110

Проценты по НДФЛ, уплачиваемому ИП и лицами, занимающимися частной практикой, в том числе адвокатами и нотариусами

182 1 01 02020 01 2200 110

Штрафы по НДФЛ, уплачиваемому ИП и лицами, занимающимися частной практикой, в том числе адвокатами и нотариусами

182 1 01 02020 01 3000 110

НДФЛ, уплачиваемый резидентом самостоятельно, в том числе с доходов от продажи личного имущества

182 1 01 02030 01 1000 110

Пени по НДФЛ, уплачиваемому резидентом самостоятельно, в том числе с доходов от продажи личного имущества

182 1 01 02030 01 2100 110

Проценты по НДФЛ, уплачиваемому резидентом самостоятельно, в том числе с доходов от продажи личного имущества

182 1 01 02030 01 2200 110

Штрафы по НДФЛ, уплачиваемому резидентом самостоятельно, в том числе с доходов от продажи личного имущества

182 1 01 02030 01 3000 110

НДФЛ в виде фиксированных авансовых платежей с доходов иностранцев, работающих на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 1000 110

Пени по НДФЛ в виде фиксированных авансовых платежей с доходов иностранцев, работающих на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 2100 110

Проценты по НДФЛ в виде фиксированных авансовых платежей с доходов иностранцев, работающих на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 2200 110

Штрафы по по НДФЛ в виде фиксированных авансовых платежей с доходов иностранцев, работающих на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 3000 110

КБК страховые взносы в 2016 годуВ 2016 году поменялись КБК по страховым взносам для индивидуальных предпринимателей. Теперь при уплате пенсионных взносов нужно применять такие КБК (приказы Минфина России от 08.06.2015 № 90н и от 01.12.2015 № 190н):

Остались КБК по страховым взносам остались без изменений. Для удобства мы привели их таблице ниже.

Таблица. КБК страховые взносы на 2016 годНа этой старнице мы расскажем о 14 изменениях из 100. Об остальных читайте в журналах:

Только до 1 апреля действует скидка 10% на любой журнал и возможность получить удостоверение о повышении квалификации в Школах для госсектора - бесплатно! Образовательная деятельность лицензирована.

Изменения в работе бухгалтера образовательного учреждения в 2016 году

Подпишитесь прямо сейчас

и будьте в курсе всех нововведений!

Изменения в работе бухгалтера по расчету зарплаты в 2016 году

Подпишитесь прямо сейчас

и будьте в курсе всех нововведений!

Изменения в работе бухгалтера казенного учреждения в 2016 году

Подпишитесь прямо сейчас

и будьте в курсе всех нововведений!

Минфина России изменил структуру кодов бюджетной классификации. Код классификации доходов бюджетов остался 20-значным, при этом код КОСГУ из его структуры исключен. То есть изменилась не разрядность кода, а его состав. Вместо кода КОСГУ введена аналитическая группа подвида доходов.

Из кода классификации расходов также исключен код КОСГУ. Но для того, чтобы код классификации расходов по-прежнему оставался 20-значным увеличено количество разрядов в целевой статье с 7 до 10 знаков. Теперь ее отражают в 8–17-м разрядах.

Обратите внимание, что для составления и исполнения бюджетов на следующий год КОСГУ можно не применять.

Советуем прочитать 3 полезные статьи на эту тему:

Однако сами КОСГУ никто не отменял. Удобным подспорьем для работы бухгалтера госучреждения станет наш сервис "Применение КОСГУ". Для того чтобы воспользоваться сервисом необходимо быть подписчиком на издания для бухгалтеров госучреждений. Успейте оформить подписку на 2016 год по льготным условиям .

2. Изменения в учете основных средствОсновные изменения связаны с введением с 2016 года Общероссийского классификатора основных фондов (ОКОФ) ОК 013-2014 (СНС 2008). Срок полезного использования фото- и киноаппаратуры сокращен. Теперь ее относят к третьей амортизационной группе со сроком полезного использования от трех до пяти лет.

В целях бухгалтерского учета лимит для отнесения имущества к объектам основных средств остался прежним. А вот к налоговому учету объекты, введенные в эксплуатацию с 1 января 2016 года, принимайте исходя из нового лимита – 100 тыс. руб.

3. Учетная политика учрежденияПри изменении законодательства учетную политику надо скорректировать. В этом году было немало важных новаций от Минфина России. Внесены поправки и в Бюджетный кодекс РФ.

Без ошибок составить учетную политику на 2016 год поможет наш сервис «Учетная политика». Обращаем Ваше внимание, сервис доступен только для подписчиков. Успейте оформить подписку на любой журнал для бухгалтеров госучреждений по льготным условиям!

4. Вводятся новые стандарты бухучета для госучрежденийМинфин России опубликовал первые проекты стандартов по учету и отчетности для государственных и муниципальных учреждений. Их планируют вводить в действие постепенно с 2017 года. Всего будет 30 стандартов бухучета для организаций госсектора.

Пять проектов стандартов уже опубликованы на официальном сайте Минфина России. Они были разработаны на основе Международных стандартов финансовой отчетности общественного сектора.

В 2016 году будут приняты следующие федеральные стандарты:

Журнал "Учет учреждении" в сотрудничестве с Минфином России будет оперативно информировать своих читателя о вступлении силу стандартов и об внесении изменений в инструкции и указания для бюджетных учреждений. С будущего года в наших журналах вводится новая рубрика, которая будет полностью посвящена стандартам. Успейте оформить подписку на 2016 год, чтобы получить первые самые важные номера.

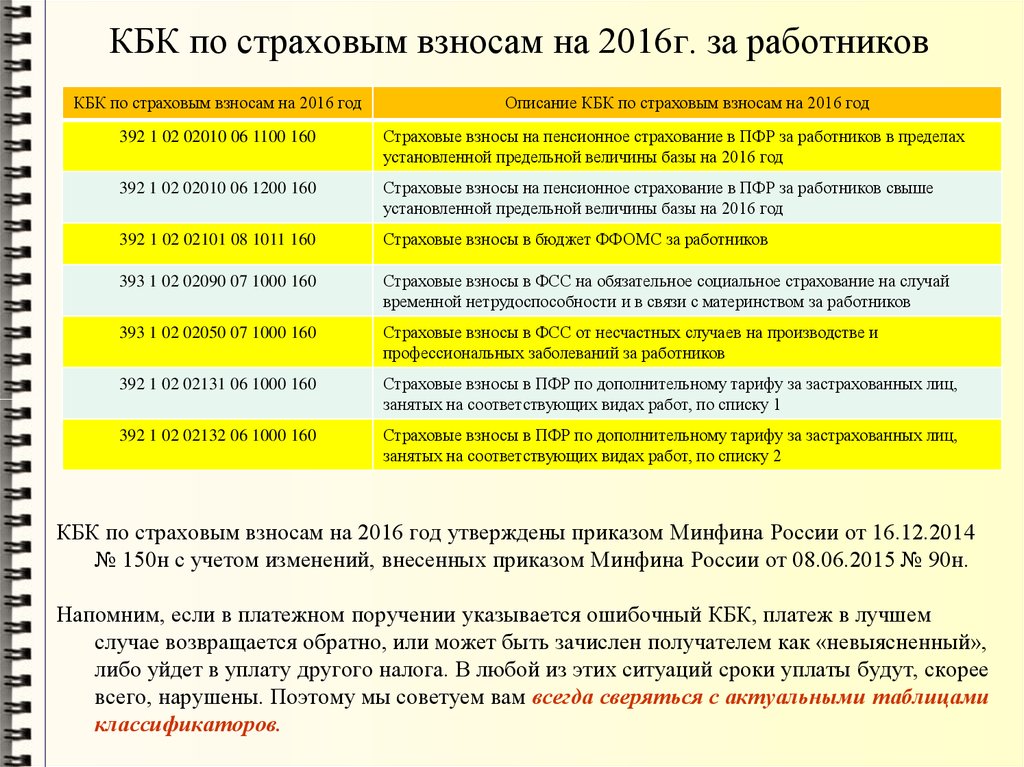

Страховые взносы 5. Изменились КБК на 2016 год для уплаты взносовС 1 января 2016 года при уплате страховых взносов указывайте в платежке новые КБК. Изменения касаются ситуации уплаты взносов с сумм, не превышающие установленный лимит.

Описание КБК по страховым взносам на 2016 год

6. Увеличены лимиты по страховым взносамВ 2016 году меняется лимит доходов гражданина для уплаты взносов по общему тарифу. Для взносов в ПФР - это 796 000 руб. для взносов в ФСС России - 718 000 руб. (постановление Правительства РФ от 26 ноября 2015 года №1265). Сами тарифы взносов остаются неизменными:

- в ФСС России - 2,9 %;

Что касается сроков уплаты взносов, то они не изменились. Взносы в ПФР, ФСС России и ФФОМС в 2016 году нужно будет платить не позднее 15-го числа по итогам отчетного месяца. Подробнее узнаете из статьи .

7. Порядок уплаты взносов на травматизм измененПланируется изменить порядок уплаты взносов на травматизм (соответствующий законопроект рассматривается в Госдуме РФ). В 2016 году такие взносы нужно будет уплачивать не позднее 15-го числа по итогам отчетного периода. То есть одновременно с обычными взносами в ФСС России. Напомним, сейчас такие взносы по трудовым договорам положено уплачивать ежемесячно в срок, установленный для получения (перечисления) в банках средств на выдачу заработной платы за истекший месяц. А по гражданско-правовым – в срок, предусмотренный страховщиком.

При этом тарифы взносов на травматизм в 2016 год не изменятся.

8. По НДФЛ нужно будет отчитываться ежеквартальноС будущего года для учреждений установлена обязанность сдавать новую форму расчета 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». Бланк утвержден приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450@. Представлять ее нужно ежеквартально, при этом сдавать расчет по форме 2-НДФЛ по-прежнему придется.

Как заполнить форму 6-НДФЛ читайте в нашей статье .

Обратите внимание, что в 2016 году налоговики будут наделены правом блокировать счета учреждений в случае, если вовремя не будет представлен расчет по форме 6-НДФЛ. Сделать это они смогут по истечении 10 рабочих дней с последнего дня, когда агент должен был подать отчетность. Также агенту придется заплатить штраф в размере 1000 руб. за каждый полный или неполный месяц непредставления расчета

Также с с2016 года исчислять НДФЛ нужно будет не по итогам каждого месяца, а на дату фактического получения дохода, определенную по правилам статьи 223 Налогового кодекса РФ. При этом налог, удержанный с отпускных, а также с пособий по временной нетрудоспособности, надо будет перечислять не позднее последнего числа месяца, в котором сделаны такие выплаты.

Более подробно об этих изменениях в статье .

Также по новым правилам о невозможности удержать с работника НДФЛ следует не позднее 1 марта года, следующего за истекшим налоговым периодом. Новый срок распространяется и на сообщения о суммах НДФЛ, которые налоговые агенты не смогли удержать в 2015 году.

9. Вводятся новые коды доходов и вычетов по НДФЛПри заполнении регистров налогового учета, в частности, по НДФЛ используйте специально утвержденные коды из справочников, которые утверждает ФНС России. Инспекторы внесли изменения в коды видов доходов и вычетов по НДФЛ. Так исключены коды 103, 108-110, введены новые, в частности, код 510 – для социального вычета по взносам на накопительную пенсию.

Ознакомиться с новыми кодами НДФЛ можно здесь.

10. Учреждения смогу предоставлять социальные вычетыСейчас вычеты на лечение и обучение можно получить только в инспекции. С 2016 право предоставлять такие вычеты появится у работодателей. Для этого работник должен будет подать заявление выданное инспекцией подтверждение права на получение социальных вычетов. Форма для заявления на вычет утверждена приказом ФНС России от 27 октября 2015 № ММВ-7-11/473@ .

Налоговый агент должен предоставить вычет, начиная с месяца обращения сотрудника.

Налог на прибыль в 2016 году 11. Лимит стоимости амортизируемого имущества увеличенСейчас лимит стоимости имущества для отнесения его в состав основных средств в налоговом учете составляет 40 000 руб. Со следующего года эта цифра возрастет до 100 000 руб. Новый критерий будет применяться только в отношении тех активов, которые введены в эксплуатацию после 31 декабря 2015 года. То есть менять порядок амортизации по объектам, введенным в эксплуатацию до этой даты, не нужно.

При этом в бухгалтерском учете размер лимита не меняется, он по-прежнему будет равняться 40 000 руб.

Также с 1 января 2016 года организация сможет перечислять только квартальные авансовые платежи, если за предыдущие четыре квартала ее доходы от реализации не превышали 15 млн руб. за каждый квартал (сейчас этот лимит составляет 10 млн руб.). Для вновь созданных организаций лимит составит 5 млн руб. в месяц и 15 млн руб. за каждый квартал (в 2015 году, соответственно, 1 млн и 3 млн руб.).

Торопитесь оформить подписку на 2016 год по льготным условиям. чтобы успеть получить мартовский номер журнала.

12. Расширено право на нулевую ставкуЕсли медицинские и образовательные организации занимаются в том числе уходом и присмотром за детьми, то с 2016 года они смогу нулевую ставку по налогу на прибыль.

Право на нулевую ставку по налогу необходимо ежегодно подтверждать. Есть и другие особенности. О них узнаете в статье

Налог на имущество 13. Изменен порядок уплаты налогаС 1 января 2016 года недвижимость, налоговая база в отношении которой определяется исходя из кадастровой стоимости, подлежит налогообложению не только у собственника такого объекта, но и у организации, владеющей таким объектом на праве хозяйственного ведения (в 2015 году налог исходя из кадастровой стоимости платят только собственники имущества).

14. Проекты законов и нормативных актов 2015-2016 годовСейчас Госдума РФ рассматривает несколько законопроектов, принятие которых напрямую коснется бухгалтеров бюджетных учреждений. Их окончательно рассмотрят в конце 2015 - начале 2016 года. Эксперты журнал "Учет в учреждении" уже изучили проекты и готовые рассказать о них читателям.

Сейчас один из самых популярных запросов среди бухгалтеров "КБК 2016 коды бюджетной классификации КБК на 2016". КБК для уплаты налогов на 2016 год утверждены приказом Минфина России от 16.12.14 № 150н с учетом изменений, внесенных приказами Минфина России от 08.06.15 № 90н и от 01.12.15 № 190н.

Опасно! Если вы ошибетесь в КБК, налоговики не засчитают налог. Проверьте себя с помощью Справочника КБК.

И напомним, что в 2016 году в 14-17 разрядах КБК нужно указать специальный код в зависимости от того, что вы уплачиваете:

Из этой статьи вы узнаете:

С 2016 года изменились КБК для предпринимателей. Теперь они платят страховые взносы в ПФР по двум КБК: один для фиксированных страховых взносов, другой для взносов с доходов свыше 300 000 рублей.

С 17 мая 2016 года Минфин ввел еще 6 новых КБК приказом от 17.05.2016 № 66н:

Что же такое КБК 2016 коды бюджетной классификации? КБК на 2016 мы привели в таблице ниже. Они нужны, чтобы заполнить платежное поручение и отчетность.

Каждый КБК состоит из:

1) кода главного администратора доходов бюджета;

2) кода вида доходов;

3) кода подвида доходов.

за госрегистрацию:

– организаций;

– предпринимателей;

– изменений, вносимых в учредительные документы;

– ликвидации организации и другие юридически значимые действия

182 1 08 07010 01 1000 110

(если документы на госрегистрацию организации или предпринимателя подаются не в налоговую инспекцию, а в многофункциональный центр, то КБК нужно указать с кодом подвида доходов «8000», то есть 182 1 08 07010 01 8000 110 (письмо ФНС России от 15.01.2015 № ЗН-4-1/193))

за госрегистрацию прав, ограничений прав на недвижимость и сделок с ней – продажу, аренду и другие

321 1 08 07020 01 1000 110

за право использовать наименования «Россия», «Российская Федерация» и образованные на их основе слова и словосочетания в наименованиях организаций

182 1 08 07030 01 1000 110

за совершение действий, связанных с лицензированием, с проведением аттестации, предусмотренной законодательством РФ, зачисляемая в федеральный бюджет

000 1 08 07081 01 1000 110

за регистрацию транспортных средств и иные юридически значимые действия, связанные с изменениями и выдачей документов на транспортные средства, регистрационных знаков, водительских удостоверений

188 1 08 07141 01 1000 110

за проведение государственного технического осмотра, регистрации тракторов, самоходных и других машин и за выдачу удостоверений тракториста

000 1 08 07142 01 1000 110

(в разрядах 1–3 код указывается в зависимости от того, в компетенции какого главного администратора находится администрирование конкретного дохода бюджета (приложение 7 к указаниям, утвержденным приказом Минфина России от 01.07.2013 № 65н). Указывать в разрядах 1–3 КБК код администратора «000» нельзя.)

за рассмотрение заявлений о заключении или о внесении изменений в соглашение о ценообразовании

182 1 08 07320 01 1000 110

Инструкции для бухгалтера

Я уже зарегистрирован, войти

скрыть сообщения форума

У Вас не активирована подписка на рассылку!

Проверьте Ваш e-mail и активируйте подписку.

Настройки рассылки

Люди которым это нравится

Добавить в свой блог

Добавить в блог

КБК по налогам, сборам и взносам: что изменится в 2016 году

Фото ИА «Клерк.Ру»

Коды бюджетной классификации (КБК) - это не просто цифры в декларации или платежном поручении, это 20-значные коды, используемые для учета доходов и расходов бюджетов всех уровней в РФ. Меняется методология учета или изменяется законодательство, изменяются и КБК, в том числе по налогам и взносам.

Несмотря на принцип стабильности, заявленный в приказе Минфина России от 01.07.2013 N 65н "Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации", КБК постоянно меняются.

Только в текущем году уже принято пять приказов Минфина, вносящих изменения в порядок применения кодов. В большинстве своем вносимые изменения интересуют узкий круг бюджетных организаций, но два приказа касаются не только бюджетников, но и других налогоплательщиков и страхователей.

Приказ Минфина России от 12.03.2015 N 36н интересен всем плательщиком торгового сбора. Именно он ввел КБК по этому налоговому платежу - 182 1 05 05010 02 0000 110 [1] .

Приказ Минфина России от 08.06.2015 N 90н, кроме многочисленных изменений в расходные КБК, содержит изменения, касающиеся всех организаций и ИП, потому что изменяет КБК по уплате страховых взносов. Если в 2015 году по уплате страховых взносов ПФ на выплату страховой части трудовой пенсии был один КБК, то в 2016 году будет уже два кода. Один код для взносов в пределах установленной предельной величины базы для начисления страховых взносов, а второй - для взносов, превышающих установленную предельную величину (Внимание! Минфин передумал и убрал деление КБК по этим взносам) .

Так же вместо одного кода для пенсионных взносов ИП будет два кода – один для фиксированной части фиксированных взносов, которая не зависит от дохода ИП, а второй код - для взносов, исчисляемых с дохода свыше 300 тыс. рублей в год.

Код взносов в ФФОМС так же разделен. Для фиксированных взносов ИП выделены отдельные коды.

Есть и общее изменение по всем взносам – группа подвида доходов бюджета (14-17 разряд кода) при уплате пеней будет не 2000, а 2100. Напомним, что такая же группа действует в КБК по налогам уже в 2015 году.

[1] Согласно установленной структуре кодов бюджетной классификации в подвиде доходов бюджета от взимания налогов, сборов, взносов и т.п. платежей (14-17 цифра в КБК) указывается:

· 1000 - сумма платежа, недоимка и задолженность по соответствующему платежу, в том числе по отмененному

Таблица измененых КБК на 2016 год в соответствии с приказом Минфина 190н

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии

392 1 02 02140 06 11 00 160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода, установленной статьей 14 Федерального закона от 24 июля 2009 года N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования")

392 1 02 02140 06 12 00 160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода, установленной статьей 14 Федерального закона от 24 июля 2009 года N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования")

392 1 02 02101 08 1011 160

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

392 1 02 02101 08 1011 160

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (для организаций и ИП, уплачивающих взносы за работников)

392 1 02 02103 08 1011 160

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения, поступающие от плательщиков)

(для ИП, уплачивающих взносы за себя) .

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения, ранее зачислявшиеся в бюджеты территориальных фондов обязательного медицинского страхования (по расчетным периодам, истекшим до 1 января 2012 года) (для ИП, уплачивающих взносы за себя).