Категория: Бланки/Образцы

404 - Категория не найдена

Вы не можете посетить текущую страницу по причине:

Пожалуйста, перейдите на одну из следующих страниц:

Если проблемы продолжатся, пожалуйста, обратитесь к системному администратору сайта и сообщите об ошибке, описание которой приведено ниже.

Категория не найдена

Таким образом, мы рассмотрели систему риск-менеджмента страховой компании. Ее построение требует от менеджмента страховой компании знания содержания, формы, инструментов и технологий этой деятельности, значение которой возрастает по мере развития страхового рынка России.

17. ОРГАНИЗАЦИОННАЯ СТРУКТУРА ПРОДАЖ

СТРАХОВОЙ КОМПАНИИ

В предыдущих статьях мы рассмотрели вопросы взаимосвязи стратегического плана и плана продаж, а также вопросы планирования продаж в страховой компании. Разработав план продаж страховая компания приступает к его реализации, выстраивая организацию продаж, мотивацию продающих структур, а также учет и контроль.

Организация продаж в страховой компании включает в себя:

Систему и оргструктуру продаж.

Каналы и технологии продаж.

Систему стимулирования продаж, т.е. систему повышения заинтересованности страхователей в заключении договоров страхования.

Сегодня речь пойдет об организационной структуре продаж. Организационная структура продаж является частью системы продаж. Систему продаж можно определить как взаимосвязанную совокупность оргструктур, сбытовых сетей, каналов и технологий продаж. Организационная структура продаж представляет собой совокупность подразделений продаж страховой компании и органов управления.

Организационная структура продаж тесно связана со стратегией компании и ее оргструктурой в целом. Например, мы видим, что в российской практике все больше распространенной моделью ведения бизнеса универсальных страховых компаний является холдинг. Как правило, в структуре холдинга, которую часто называют группой страховых компаний, присутствуют три компании: по страхованию жизни, по медицинскому страхованию, по имущественному страхованию. Я думаю, что недалек тот день, когда в структуре групп компаний появятся специализированные компании по автострахованию в силу специфики данного вида страхования.

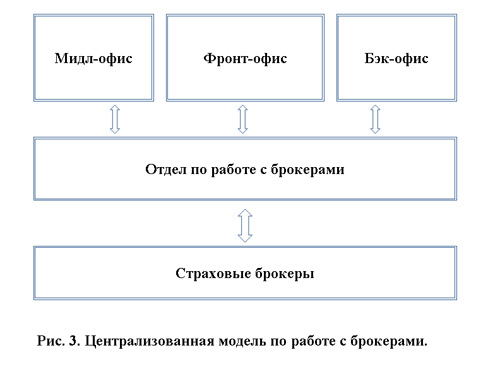

Построение фронт-офиса такого страхового холдинга является продуктовым. Вопрос централизации либо децентрализации мидл-офиса (операционная поддержка) и бэк-офиса (неоперационная поддержка) выходит за рамки данной статьи и является отдельной темой.

Другим примером могут служить компании, в основе стратегии которых лежит не универсализм, а специализация. Как правило, это монокомпании, специализирующиеся на продаже отдельных видов страховых услуг и не входящие в группы страховых компаний. Это самостоятельные компании по медицинскому страхованию жизни и отдельные компании по автострахованию.

Однако ситуация в России такова, что регулярный стратегический менеджмент присутствует не более, чем у 5-10 процентов страховщиков. Остальные развиваются либо стихийно, либо, двигаясь по пути «неформализованного стратегического управления», когда отсутствует стратегический план развития и система его реализации и контроля. У таких компаний организационная структура продаж выстраивается стихийно и является эклектичной, включая в себя и продуктовый, и клиентский, и канальный подходы.

Типичный образец такой организационной структуры показан на рисунке 4, где департаменты продаж могут быть построены весьма своеобразно. В их структуре мы можем увидеть и дирекции по видам страхования, и управления по работе с агентами, и управления по работе с крупными корпоративными клиентами, банками и т.д.

Плохого в этом ничего нет. Это стадия развития нашего рынка. Плохое заключается в том, что топ-менеджмент многих страховых компаний не имеет четкой модели дальнейшей эволюции организационной структуры продаж своей компании. Значит, развитие компании обречено на стихийность, что не является фактором ее дальнейшего успеха.

Итак, основными видами организационных структур продаж страховых компаний являются следующие:

Сильной стороной продуктовой структуры является хорошее знание продавцами страховых продуктов. Продуктовая организационная структура предполагает наличие специализированных по видам страхования подразделений и сбытовых сетей. Однако в России у большинства страховых компаний отсутствуют специализированные сбытовые сети, т.к. филиалы являются универсальными. Поэтому говорить о том, что такая структура может быть построена без проблем не приходиться, поскольку до системы «продакт-менеджмента» мы еще «не доросли». При «продакт-менеджменте» страховая компания состоит из продуктовых дивизионов, каждый из которых имеет специализированную сбытовую сеть и несет ответственность за финансовый результат по своему виду страхования.

При этом основными функциями продуктового менеджера являются следующие:

анализ и прогноз рынка по виду страхования;

разработка стратегии по виду страхования, оперативного плана по виду страхования;

управление и контроль за созданием продукта;

планирование и контроль выполнения плана по продвижению страховых продуктов;

планирование и контроль тарифов;

планирование и контроль выполнения плана продаж;

планирование и контроль выполнения плана по операционному результату;

планирование и контроль выполнения плана по продвижению страховых продуктов;

планирование и контроль выполнения плана по убыточности страховых продуктов.

Слабыми сторонами сегодняшних продуктовых организационных структур на российском страховом рынке являются следующие:

разобщение в вопросах обслуживания клиентов, отсутствие единого стиля, единой базы данных.

отсутствие обратной связи между сотрудниками продающих подразделений.

различия в предоставлении информации клиенту о компании.

допуск к работе с клиентом разных по темпераменту и характеру сотрудников различных управлений – «запуск клиента по рукам».

одни и те же сотрудники вынуждены заниматься созданием продуктов, продажами и обслуживанием клиентов, что недопустимо при нормальном качестве услуги.

возникновение организационных трудностей при разработке комбинированных продуктов.

подразделения компании проводят самостоятельную политику продаж и преследуют, в первую очередь, собственные интересы, а не удовлетворение потребностей клиентов и интересы компании.

отсутствие комплексного подхода к работе с клиентом, и как следствие – клиент «теряется» при передаче из одного подразделения в другое, если такая передача вообще происходит.

при получении отказа по одному из видов страхования, сотрудник забывает про клиента или откладывает работу с ним в «долгий ящик».

«войти» к клиенту с предложением по другому виду страхования очень сложно после отказа по одному из видов страхования.

отсутствие координации работы агентов и штатных сотрудников, дирекций и филиалов.

отсутствие ответственности за финансовый результат по продукту.

Следующим типом организационной структуры продаж страховой компании является клиентская.

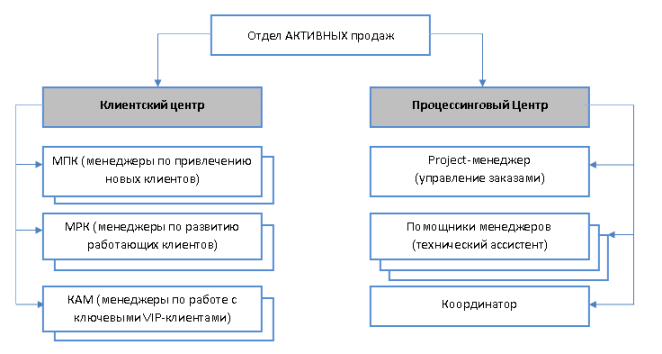

Сильной стороной такой структуры является значение потребностей целевых клиентских сегментов, предложение комплексных страховых услуг. Такая структура в отличие от первой зиждется на «мультипродавцах», способных системно обслуживать клиента. Однако эффективно реализовать на практике такую структуру можно только лишь тогда, когда в компании правильно выстроена операционная поддержка продаж. В клиентской организационной структуре продаж продавцы выполняют только лишь одну функцию - продажи. Андеррайтинг, оформление договора страхования и урегулирование убытков осуществляют сотрудники подразделений мидл-офиса. А у нас в России сегодня 70 процентов компаний имеют совмещенный фронт- и мидл-офис, т.е. продавец, андеррайтер и зачастую «урегулировщик» совмещен в одном лице.

Третьим типом организационной структуры продаж является канальная.

Сильными сторонами такой структуры является возможность продавать многие виды страховых услуг и повышение устойчивости системы продаж компании. Однако слабая сторона заключается в конфликте каналов продаж и необходимости создания разных продуктов для разных каналов продаж.

Учитывая сильные и слабые стороны различных типов организационных структур продаж, страховые компании строят смешанную структуру, в которой могут содержаться элементы трех вышеперечисленных. Зачастую формирование системы продаж в компании происходит стихийно: либо от жизни, либо в зависимости от персоналий, работающих в компании. Однако по мере развития страхования компании будут все жестче структурировать организационную структуру продаж в зависимости от потребностей рынка и необходимости повышения ее эффективности.

Рассматривая типы организационных структур продаж, мы как бы «за кадром» оставили вопрос соотношения региональных продаж и продаж центрального офиса (ЦО). Однако здесь дело обстоит крайне непросто, т.к. в подавляющем большинстве российских страховых компаний ЦО занимаются продажами. Попытаемся разобраться и в этом вопросе.

Существуют, на мой взгляд, три основные модели соотношения центральных и региональных продаж. Первая модель заключается в том, что ответственность за продажи в регионах несут продающие структуры ЦО. Ответственность означает планирование, организацию и контроль продаж. При этом в компании есть подразделение развития региональной сети, которое отвечает за администрирование филиалов. В указанной модели слабыми сторонами являются следующие:

1. Два центра управления продажами.

2. Продажи не поддерживаются администрированием.

3. Трудности бизнес-планирования и бюджетирования.

4. Дискретность функций управления продажами.

5. Трудность совмещения продаж в ЦО и регионах.

Сильной стороной является то, что в департаментах продаж ЦО находятся люди, владеющие продуктами и технологиями продаж.

Вторая модель управления региональными продажами значительно нивелирует слабые стороны первой за счет создания одного департамента региональных продаж, в котором функции администрирования филиалов и управления продажами сосредоточены в одном месте. Это означает, что департамент региональных продаж отвечает за планирование, организацию и контроль продаж в регионах, используя в том числе и административное управление.

Однако такая модель может функционировать эффективно, если функции операционной поддержки продаж (андеррайтинг, перестрахование, сопровождение договоров страхования) выведены из продающих подразделений центрального офиса в самостоятельный мидл-офис. Если этого нет, то неминуем конфликт между продавцами ЦО и регионов и «битва» за раздел объемов продаж и страховые премии.

Третья модель соотношения центральных и региональных продаж построена таким образом, что ЦО выполняет только административные и мидл-офисные функции (операционной поддержки), а продажи по месту нахождения ЦО осуществляет филиал компании, выполняющий точно такие же функции как и другие филиалы. В разных российских компаниях используются различные организационные структуры продаж.

Выбор модели зависит от многих факторов, таких как:

исторические особенности развития компании;

стратегия развития компании;

система операционной поддержки продаж;

уровень подготовленности персонала;

особенности корпоративной культуры;

разветвленность филиальной сети и др.

Мы уже отмечали ранее, что искусство менеджмента заключается не в поиске универсального средства, способного решить все задачи компании. Искусство и умение менеджмента страховой компании заключается в том, чтобы построить такую организационную структуру компании, которая была наиболее эффективна именно для своей компании.

18. СТРАТЕГИЧЕСКИЙ ПЛАН

В прошлом номере, показав общую модель стратегического управления, мы рассказали о первом его инструменте – ключевых ценностях. Сегодня наш разговор пойдет о не менее важном инструменте стратегического управления – стратегическом плане.

Четких шаблонов и жестких канонов по разработке стратегического плана не существует. Поскольку стратегия – дело творческое, план каждой компании может быть уникальным, отражая ее специфику и бизнес-амбиции на том или ином рынке. Тем не менее при составлении любого стратегического плана необходимо учитывать его обязательные критерии: основные бизнес-идеи, стратегические цели развития бизнеса, анализ макро- и микроэкономической среды, прогноз рынка, маркетинговую стратегию, функциональные стратегии в различных областях и, безусловно, ресурсное обеспечение реализации стратегии.

В зависимости от целей компания определяет, на какой срок составляется стратегический план. Как правило, план разрабатывается на 5 лет, со временем возможны корректировки. Но если, например, акционеры ставят перед собой задачу продать свой страховой бизнес через три года, то план составляется, безусловно, лишь на это время.

Конечной же целью составления стратегического плана всегда является капитализация страховой компании.

18.1. Основные бизнес-идеи

Начальный этап составления стратегического плана – основные бизнес-идеи компании – прописываются на базе ее ключевой идеологии: миссии, видении и ценностях. Здесь необходимо показать, как мы хотим достичь тех или иных целей.

Например, одна из основных бизнес-идей ФК «УРАЛСИБ» заключается в том, чтобы сформировать интегрированную в финансовую корпорацию группу страховых компаний, генерирующую бизнес во всех законодательно установленных отраслях страховой деятельности: рисковом страховании, страховании жизни, медицинском страховании и обязательном страховании. Другие бизнес-идеи корпорации ставят перед собой задачу снизить операционные и неоперационные издержки за счет интеграции страхового бизнеса, довести уровень качества клиентского сервиса до лучшего опыта на национальном страховом рынке, стать наиболее удобной для клиента страховой компанией, а также активно развивать розничное страхование, не теряя позиций по корпоративному страхованию.

На этой основе устанавливаются целевые ориентиры. Они прописываются в различных направлениях – в частности, в области рыночных позиций и географии деятельности, целевых клиентских сегментов, продуктов и услуг, по структуре портфеля, по рентабельности и др.

18.2. Целевые ориентиры в области целевых клиентских сегментов:

Страховая компания будет ориентироваться на предоставление услуг корпоративным клиентам, физическим лицам и реализацию государственных программ страхования как на федеральном, так и региональном уровнях.

Страховая компания будет работать со всеми группами корпоративных клиентов (крупными корпорациями, средними предприятиями и малым бизнесом).

Страховая компания в секторе розничных услуг будет ориентироваться на обслуживании средне- и высокодоходных клиентов, а также предлагать эксклюзивное обслуживание для VIP-клиентов.

Достигнуть оптимального соотношения корпоративных и розничных продаж по объему страховой премии 50/50% в 2005 г.

Следующий этап составления плана – анализ макроэкономической среды, по-научному PEST-анализ (Policy, Economy, Society, Technology) – исследование политических, экономических социальных и технологических факторов, которые могут повлиять на стратегию компании.

Рассмотрим, например, экономические факторы. Так, по оценкам российских и международных экспертов, в России в среднесрочной перспективе продолжится тенденция экономического роста, на протяжении трехлетнего периода сохраняется рост ВВП в сопоставимых ценах, прирост ВВП в среднем на 2004 – 2008 гг. прогнозируется в размере 5–7% в год. Также намечаются умеренные темпы инфляции с тенденцией снижения ее размера. Рост производства сохраняется не только в экспортно-ориентированных отраслях, но и в отраслях, ориентированных на внутренний спрос. Кроме того, наблюдается устойчивая ситуация на внутренних фондовом и валютном рынках. Таким образом, в среднесрочной и долгосрочной перспективе прогнозируется макроэкономическая стабильность и сохранение позитивной динамики.

Или, скажем, рассмотрим перспективу развития социально-политической ситуации в стране. Итак, в этом отношении предполагается рост реально располагаемых доходов населения (в ближайшие годы – 5–6%), последовательное повышение уровня социальной защищенности (рост пенсионных выплат, денежного довольствия военнослужащих, оплаты труда работников бюджетной сферы, рост бюджетных расходов на здравоохранение и обучение), а также снижение уровня безработицы и политическая стабильность в обществе. Одним словом, в этой составляющей макросреды тоже намечается стабильность.

Исходя из этих положительных прогнозов, в итоге можно отметить комплексное позитивное воздействие экономических, социально-политических или каких-либо иных факторов на развитие страховой отрасли. В среднесрочной перспективе значительный рост операций на страховом рынке будет обусловлен не только потребностями производителей в страховой защите бизнеса, но и реформами медико-социального страхования, пенсионного обеспечения, развитием различных форм комплексного страхования ответственности за нанесение вреда.

Важно отметить, что такой прогноз осуществляется либо самой компанией (к примеру, в «УралСибе» есть целое подразделение стратегического планирования и прогнозирования), либо отдается на аутсорсинг для подготовки независимыми внешними экспертами – аудиторскими или консалтинговыми компаниями.

Далее на основании прогноза развития макросреды – экономических, политических, социальных, правовых, технологических факторов – производится SWOT-анализ (Strengths, Weaknesses, Opportunities, Threats). Это анализ сильных и слабых сторон компании, а также возможностей и угроз, исходящих из его ближайшего окружения (внешней среды), в данном случае – страхового рынка. В самом общем смысле SWOT-анализ нацелен на выявление, структурирование и сравнение уже имеющихся сильных и слабых сторон компании, вероятных событий на рынке (возможности-угрозы), наступление которых может поспособствовать или воспрепятствовать реализации анализируемой идеи, структуры, процесса, явления.

Так, например, к сильным сторонам страховой компании может относиться наличие у нее основ корпоративной культуры, сильного состава менеджеров, системных комплексных программ по работе с клиентами, разветвленной сбытовой сети и т. п. А слабыми сторонами, к примеру, могут быть недостаточная известность бренда среди населения, недостроенная система мотивации персонала, нереализованная система послепродажного обслуживания клиентов, отсутствие совершенной корпоративной информационной системы и т. п. Исходя из этого, сильные стороны нужно усиливать, а слабые – нивелировать.

Далее определим потенциальные угрозы. Скажем, в качестве угрозы можно рассматривать вступление России в ВТО и, как следствие, приход на российский рынок западных страховых компаний. Анализ этой угрозы означает, что страховщики должны строить соответствующие технологии, готовить высокопрофесиональный персонал, создавать конкурентные иностранцам продуктовые предложения. Или, например, угрозами могут быть формирование новых альянсов банков и страховых компаний, а также рост «забюрократизированности» компании и преобладания «ведомственных» интересов внутри компании в ущерб интересам бизнеса.

И, наконец, оценим возможности. К примеру, вполне реальны такие процессы, как, в общем – хорошие перспективы роста страхового рынка и его большая потенциальная емкость, благоприятное страховое законодательство; так и в частности – привлечение инвестиций в компанию от собственника, формирование новой коренной компетенции компании на рынке или перекрестные продажи и повышение доходности бизнеса за счет его комплексности.

На основании SWOT-анализа вырабатывается общий прогноз развития страхового рынка. Опять же осуществляется он самостоятельно или посредством аутсорсинга на тот период, на который рассчитывается стратегический план. Этот прогноз составляется по разным параметрам: по объему страховой премии, по структуре рынка (корпоративное или розничное страхование), отраслям страхования (личное, имущественное, медицинское, жизни), тенденциями страхового рынка (его развития в Москве и регионах).

Проведенный анализ, а также позиционирование рыночных возможностей и угроз по степени их влияния на компанию и вероятности их осуществления позволяют сделать предположения о развитии ситуации на национальном страховом рынке. В зависимости от прогноза и анализа внешней среды страховая компания определяет свою долю на рынке, сегменты рынка, приоритетные регионы и продукты-локомотивы.

На основании вышеизложенного мы вырабатываем функциональные стратегии, которые осуществляются по видам деятельности. Таким образом, появляются стратегии в области HR, IT, операционной поддержки, финансов, менеджмента и маркетинга.

Остановимся подробнее на важнейшей из них – маркетинговой стратегии: как двигаться компании на постоянно изменяющемся рынке. Проще говоря, маркетинговая стратегия – это что, кому, как и по какой цене продавать: какие продукты, каким клиентским сегментам, в каких регионах. То есть маркетинговая стратегия будет означать пути и способы достижения тех стратегических целей, которые мы поставили: определенный объем рынка, желаемое количество клиентов, установленная капитализация компании и т.д.

Например, мы разработали план на 5 лет – с 2005 г. по 2009 г. Скажем, мы хотим собрать 7 млрд. долл. страховой премии (7% рынка). Для этого в маркетинговой стратегии мы должны описать целевые клиентские сегменты, приоритетные регионы, продукты для корпоративных и розничных клиентов, каналы и технологию продаж. Определив все это, мы уже выходим на план продаж, делая прогноз их объемов на 5 лет по годам.

18.6. Ресурсное обеспечение

Теперь под реализацию стратегии мы должны «подогнать» ресурсное обеспечение, то есть просчитать средства.

Логика определения необходимых ресурсов для реализации стратегии такова.

Сначала мы определяем потребность в необходимых ресурсах в натуральном выражении: количество человеческих, материальных и информационных ресурсов. Например, количество продавцов – клиентских менеджеров и агентов, количество точек продаж и так далее. А затем «обсчитываем» эти ресурсы в стоимостных показателях, т.е. разрабатываем финансовый план реализации стратегии или необходимые финансовые ресурсы.

Здесь нужно отметить, что операционный бюджет – это страховые премии за вычетом страховых выплат, комиссионного вознаграждения, дельты прироста управленческих резервов, а бюджет неоперационных расходов – это затраты на IT, персонал, маркетинг и т. д. И если расчеты покажут, что этих неоперационных расходов для достижения наших целей – 7 млрд. долл. (7% рынка) – не хватает, собственник неизбежно должен будет обратиться к инвестициям.

Следовательно, формируется бюджет развития – количество средств, которые должны быть инвестированы в компанию, чтобы она стоила, например, в 2009 г. определенную сумму. В бюджете развития появится расчет дополнительного количества и производительности точек продаж, агентов и клиентских менеджеров. Отсюда следуют затраты на персонал и информационно-технологические системы, маркетинг и др. Все это в результате позволит создать отчет о прибылях и убытках, на основании которого будет определена капитализация компании.

Технология продаж представляет собой упорядоченный и последовательный комплекс действий и мероприятий для осуществления продажи страховых продуктов.

Перед разработчиками той или иной технологии продаж ставится вопрос "как продавать?", ответ на который предполагает разработку и следование определенному алгоритму действий для доведения продукта до потребителя.

В теории и практике все технологии продаж условно подразделяются на четыре группы: по продукту, по отношению к договору страхования, по уровню автоматизации, по каналам продаж (табл. 1.6).

В зависимости от продукта технологии продаж включают:

1) монопродажи (продажа одного вида страховой услуги);

2) мультипродажи (продажа комплексных страховых услуг). Например, для банков это полис комплексного банковского страхования — Bankers

Blanket Bond] для заемщиков — ипотечное страхование, включающее в себя титульное страхование, страхование ипотеки и страхование жизни заемщика;

3) кросс-продажи (т.е. продажи дополнительных услуг покупателю их основного товара). Например, страховщики предлагают автовладельцу наряду с полисом ОСАГО приобрести добровольное страхование автогражданской ответственности с расширенным лимитом ответственности, а также страхование КАСКО и страхование жизни пассажиров.

а) технологии прямых продаж;

б) технологии посреднических (косвенных) продаж

По отношению к договору страхования страховщик прибегает либо к технологии новых продаж (для привлечения новых клиентов он использует рекламу, агентов, брокеров, почтовые рассылки, презентации), либо к технологии пролонгации существующих договоров страхования (для этого все усилия страховщик направляет на удержание имеющихся клиентов, что само по себе не просто, ведь, как свидетельствует статистика, процент ухода клиентов из страховой компании на второй год действия договора весьма внушителен).

По уровню автоматизации технологии продаж делятся:

- на продажи вручную с использованием бумажных справочников (страхователь вручную заполняет заявление па страхование и анкету, а сотрудник страховой компании выписывает ему страховой полис, в котором фиксирует существенные условия договора страхования. Данная технология крайне затратна по времени);

- автоматизированные продажи с участием продавца (продавец оформляет документы в компьютерной программе, которая осуществляет автоматический расчет страховой премии, полис распечатывается и вручается страхователю);

- полностью автоматизированные продажи (продавец не принимает участия в непосредственном контакте со страхователем. Эту технологию реализуют интернет-магазины. Зайдя на сайт страховой компании, клиент заполняет заявление, а компьютерная программа рассчитывает страховую премию. Далее он оплачивает полис безналичным платежом посредством пластиковой карты или электронного кошелька).

Если мы говорим о прямых каналах продаж, то страховщики прибегают к следующим технологиям:

1) персональных продаж (офисных и внеофисных);

2) управления ключевыми клиентами;

3) прямые почтовые и электронные рассылки;

4) телемаркетинг и факс-маркетинг;

В случае посреднических продаж используются технологии:

1) посреднических сетевых продаж;

2) продаж полисов на рабочих местах;

3) банковского страхования;

4) агентских продаж;

5) брокерских продаж.

Рассмотрим основные виды посредников. Можно выделить две основные категории посредников в страховании:

- специализированные страховые посредники, у которых операции по страхованию являются основным видом деятельности (агенты и брокеры);

— компании разных сфер деятельности, не связанных со страхованием, которые предлагают страхование как дополнительную, сопутствующую услугу при реализации товаров и услуг.

Классификация страховых посредников представлена в табл. 1.7.

Таблица 1.7.Классификация страховых посредников

Брокеры, входящие в холдинг

Задачами страховых агентов являются продвижение страховых услуг от страховщика к страхователям, помощь в заключении договоров страхования, содействие их исполнению. Основные функции агентов реализуются через:

— поиск и консультирование страхователей; оформление и подписание документации; обслуживание страхователя по договору. Опираясь на данные таблицы, можно выделить:

1) страховых агентов — физических лиц. Чаще они выполняют посредническую деятельность в мелких сделках в розничных видах страхования.

Круг лиц, с которыми они работают, небольшой, а спектр услуг, включая дополнительные, весьма узок;

2) страховых агентов — юридических лиц. Они специализируются на розничном страховании, у них преобладают мелкие и единичные сделки с физическими или юридическими лицами. Как правило, являясь представителем нескольких страховщиков, они получают от них вознаграждение, и спектр их услуг значительно шире.

Всех агентов можно условно разделить на две группы:

1) сотрудники страховщика, вознаграждение которых состоит из заработной платы и агентских комиссионных. К ним относятся прямые страховые агенты, которые состоят в штате страховой компании и имеют постоянную оплату труда. В этом случае они имеют право представлять только свою страховую компанию, от которой получают полномочия и комиссионное вознаграждение. Их деятельность полностью управляется и контролируется страховщиком посредством трудового договора и должностных обязанностей. Страховая компания несет постоянные расходы на содержание агентов: на обучение, выдачу заработной платы независимо от производительности труда;

2) независимые физические и юридические лица, которые представляют интересы страховщика на основании договора с ним. Такие посредники-агенты не являются штатными работниками страховой компании и получают за свою работу комиссионное вознаграждение. К ним относятся:

— генеральные страховые агенты. В задачу этих продавцов входит осуществление контакта с клиентами и передача готовых сделок в страховую компанию;

— мономандатные страховые агенты. Они связаны только с одной страховой компанией специальным контрактом и занимаются обслуживанием, как правило, частных клиентов. Их оплата состоит только из комиссионного вознаграждения пропорционально собранной страховой премии. Такие агенты имеют постоянные контакты с клиентами, прочные отношения с которыми позволяют в короткий срок довести до клиента сведения о повой услуге;

— многомандатные страховые агенты, которые имеют право работать на несколько страховых компаний, получая от них мандаты на свою деятельность. Такие агенты специализируются на одном или нескольких видах страхования. Удобство для страхователя при работе с ними состоит в том, что агент может предложить страховые продукты разных страховых компаний, обеспечивая тем самым страхователю альтернативу выбора.

Наряду с агентами страховая компания сотрудничает также со страховыми брокерами.

Брокерами могут выступать независимые юридические лица или индивидуальные предприниматели, которые представляют клиента либо страховщика. Если страховой агент действует от имени и по поручению страховщика, то страховой брокер самостоятельно размещает страховые риски от своего имени на основании поручений страхователя либо страховщика. Страховой брокер осуществляет самостоятельный выбор страховой компании, если страхователь не возражает. Далее он передает предложение от имени клиента в страховую компанию, которая анализирует его и дает свое согласие на заключение договора страхования. Брокеры, как правило, работают с юридическими лицами, часто их клиентами становятся перестраховочные компании.

Брокер выполняет следующие функции:

— выступает гарантом сделок;

— предоставляет гарантию заключения договора страхования с надежной компанией;

— значительно сокращает затраты времени и средств клиента при выборе оптимальных условий страхования;

- предоставляет экономию при оплате взносов за счет подбора минимальных тарифных ставок и скидок;

— оказывает помощь в оформлении документов и при получении страховой выплаты;

— предлагает юридическое сопровождение договора, а также текущие консультации при урегулировании спорных вопросов.

Однако, как правило, в международной практике брокер не несет юридической ответственности перед страховщиком. С другой стороны, он также не гарантирует платежеспособность страховщика (перестраховщика).

Страховые брокеры могут специализироваться на работе с корпоративными клиентами (см. табл. 1.7). В этом случае они предлагают посреднические услуги в корпоративном страховании и становятся представителем страхователя, получая вознаграждение за свои услуги от него. Те же функции выполняют брокеры, работающие в холдингах. Однако они занимаются обслуживанием интересов компаний, которые входят в единый холдинг. И тогда для них характерно единое информационное пространство, единая информационная система, в которой содержится информация о тех объектах страхования всех предприятий холдинга, которые уже страхуются брокерами.

Обобщая характеристику агентов и брокеров, следует особенно акцентировать внимание на их отличительных особенностях:

— страховой агент нацелен на продажу полиса своей страховой компании;

— страховой брокер нацелен на представление интересов клиента и предлагает самые выгодные условия страхования на основе анализа предложений разных страховщиков;

— агент апеллирует информацией, которая выгодна его страховой компании;

— брокер предоставляет объективную информацию о разных страховых компаниях;

2) страховая премия:

— агент не может манипулировать стоимостью полиса, он предлагает стандартные условия страхования;

— брокер сокращает расходы клиента при оплате страховой премии, предлагая скидку;

3) сопровождение договора:

— агент не может гарантировать исполнение страхового договора, не являясь непосредственно стороной договора;

- брокер сопровождает страховые выплаты и предлагает юридическую защиту клиентов.

Таблица 1.7 дает нам представление о широком разнообразии не только страховых агентов и брокеров, но и нестраховых посредников. К категории неспециализированных посредников относятся предприятия, организации различных сфер деятельности, при реализации товаров и услуг которых может возникнуть потребность в оказании услуг по страхованию.

Поскольку их перечень огромен и не ограничивается вышеприведенным списком, возникла необходимость классификации неспециализированных посредников:

1) по географическому признаку:

— федеральная (например, система Сбербанка России, Почты России и т.п. которые продают полисы страхования);

— региональная, городская, областная (отделения почты, салоны связи);

2) по организационной форме посредничества:

— продажа договорных услуг основана на отношениях между посредником и страховой компанией;

— организация кэптивного страхования (например, банк создает свою страховую компанию или компанию своего посредника: банка, лизинговой компании);

3) по сегментам рынка:

— продажа услуг юридическим лицам (страхование имущества предприятий, страхование ответственности директоров и менеджеров — Directors and officers liability insurance, страхование от перерывов в хозяйственной деятельности, страхование ответственности и др.);

— продажа услуг физическим лицам (страховые продукты для разных категорий страхователей: страхование детей к совершеннолетию, животных, страхование к бракосочетанию, страхование от потери работы и др.);

4) по видам страхования:

— имущественное страхование (например, автосалоны, банки, которые реализуют полисы страхования ОСАГО, КАСКО или страхования кредитов);

— личное страхование (например, туристические компании, продающие полис страхования медико-транспортных расходов туриста).

В последнее время очень активно в продаже страховых продуктов участвуют банки. На практике это получило название банкострахование (bancassurance). Банки таким образом диверсифицируют свою деятельность. Часто банки получают дополнительный охват рынка финансовых услуг путем не только сотрудничества со страховой компанией, но и создания собственной структуры — страховой компании. В обоих случаях страхователями выступают клиенты банка. Благодаря совмещению банковских и страховых услуг становится возможным организация "финансового супермаркета", предоставляющего физическим и юридическим лицам одновременно страховые, банковские, инвестиционные финансовые услуги.

Кроме банков активными распространителями страховых полисов среди нестраховых посредников являются продавцы автотехники (производители, дилеры, автосалоны). Продавцы транспортных средств могут предлагать страховые продукты (КАСКО, ОСАГО) при прямых продажах автотехники, а также обусловливать кредит на покупку автомобилей необходимостью страхования КАСКО.

Также весьма востребованным является комбинирование страхования с кредитованием. Для предприятий, испытывающих нужду в краткосрочных и долгосрочных кредитах для пополнения оборотных средств и инвестиций, страховщик может предоставить финансовое кредитное обслуживание и в качестве опций к нему — страховые услуги. Поскольку страховая компания не выдает кредиты, она привлекает свой аффилированный банк и осуществляет комплексное финансирование, в качестве обеспечения которого выступают резервы страховой компании.

Таким образом, страхование присоединяется к нестраховому продукту и выступает в виде дополнения к нему. Страхование при этом может быть реализовано по-разному. Так, страховой полис может быть продан в пакете с основной услугой или с продуктом по полной стоимости — например, продажа уже застрахованного имущества, билета па самолет или поезд со страховкой пассажира от несчастных случаев; доставка груза с оплаченным страхованием во время перевозки. Вторым вариантом является продажа страховки в пакете с основным продуктом со скидкой. В этом случае потребителю объясняют, что если он купит страховку отдельно, то заплатит дороже. Это мотивирует его на приобретение пакета целиком. Наконец, страхование может быть и бесплатной опцией к основному продукту, и тогда наличие страхового полиса повысит его потребительскую привлекательность. Например, банк может предоставлять своим вкладчикам бесплатный полис страхования путешественников при выезде за границу или дополнительное страхование депозита, если объем вклада будет соответствующим.

Если Вы заметили ошибку в тексте выделите слово и нажмите Shift + Enter