Категория: Бланки/Образцы

Олиус - странненько. Зачем две карточки? У нас одна, нотариальная, либо мы сами заверяем.

Marry_NТ.Е. я хотела спросить налоговая ставят отметку с ГРН на протоколе о назначении ЕИО.

Да - на протоколе или решении.

KoDmiВот бы на общефедеральном уровне такое действо узаконить. Когда клиент приносит кучу всяких изменений, и на доках основаниях не стоит номер, тяжело разобраться что к чему. Если бы ГРН везде ставили,в т.ч. и на изменениях не связанных с внесением в учредит.документы.

Den_ver Согласен. ТОлько ну уж очень не любят клиенты выписки носить. Клиенты по РКО, у которых открыты кредитные линии все ежеквартально приносят выписки - это обязаловка. Там уже и смотрим, были ли изменения и если что требуем документы.

Последний раз редактировалось solus rex ; 25.01.2006, 06:35.

ОлиусВторая карточка отдается в оперзал для операциониста. Первая заверенная храниться в юрделе. Мы требуем одну карточку (нотар. или завер. банком), снимаем с нее копию и заверяем. Оригинал отдаем операционисту, а вот уже заверенная копия хранится в деле.

MihalychУ нас оригинал хранится у операционистов. В случае замены карточки - старая подшивается в юрдело.

Обходя разложенные грабли - ты теряешь драгоценный ОПЫТ.

КомментарийПерсональный модератор ПОД/ФТ (aka KoDmi)

![]()

У нас у операционистов - копия, у контролера - подлинник. И в деле - тоже копия.

КомментарийНе подтвердил e-mail

KoDmi Про указания я в курсе . Мне ж практика интересна. Вот уже второй банк в котором по 2 экземпляра у клиента требуют (один не заверенный) .

Последний раз редактировалось Олиус ; 20.01.2006, 14:23.

КомментарийПерсональный модератор ПОД/ФТ (aka KoDmi)

![]()

Олиус ИМХО, Вы (и мы) вправе использовать только Карточки, оформленные в соответствии с Указанием. Следовательно, вторые экземпляры карточек - это просто бумажки, не обладающие какой-либо юридической силой и использовать их в работе нельзя. Заверяйте копии, в чем сложность-то?

Ну почему же сразу "просто бумажки". Карточка может быть заверена как нотариально, так и в банке. В принципе да, предоставляется только один экземпляр карточки, а потом делаются копии (1297-У). Но клиент может предоставить и две и три карточки. ИМХО нарушения здесь никакого - все карточки будут действительны. Вопрос в другом - какой в этом смысл?

ЗЫ. Мы берем одну карточку (нотариальную). Оригинал у операциониста, заверенная копия в юр.деле.

Комментарий![]()

Мы в большинстве случаев просим клиентов предоставить две карточки - одну заверен.нотариусом (для операциониста), а вторую с оригинальными подписями и печатью только без заверения(для контролера). Обе принимаются банком. Печать и подписи хорошо видны. По-моему, удобно! ))

КомментарийПерсональный модератор ПОД/ФТ (aka KoDmi)

![]()

Сообщение от Den_ver

Но клиент может предоставить и две и три карточки. ИМХО нарушения здесь никакого - все карточки будут действительны.

Если клиент открывает два и три счета, согласен, нарушения нет - все в рамках Указания. Буквальное прочтение Указания все-таки, ИМХО, позволяет сделать вывод, что "для использования в работе" вторая Карточка заверенная нотариусом/банком непригодна. Хотя логики в этом маловато, что и говорить . Одно дело карточка с "живыми" подписями, другое дело - "копия". Кроме того, две карточки - "два счетчика", в том смысле, что клиент дважды несет расходы (если не брать в расчет тот вариант, когда по тарифам банка заверение карточки бесплатно).

КомментарийОлиус Я бы сказал не "целесообразнее", а правильнее. А с какой карточки снимать копию, с нотариальной или с заверенной банком, разницы нет. Или Вы про то где должен хранится подлинник карточки? Здесь все зависит от политики банка. Почему у нас подлинник хранится у контролера? На основании внутреннего документа, регламентирующего порядок открытия счетов клиентам. Когда контролер ставит свою подпись в денежном чеке, он сверяет подпись лица с подписью клиента в подлиннике карточки.

КомментарийСообщение от Mihalych

Marry_Nа вторую с оригинальными подписями и печатью только без заверения(для контролера). А вторую кому? И вы как я понимаю карточки вообще не заверяете?

Заверяем конечно)))) и стараемся заверять два экземпляра (для операциониста и для контролера), если клиент использует наши бланки.

А в случае, если клиент заверяет карточки не в Банке, то просим одну нотариальную(для операц-та), а вторую - простой бланк с подписями и печатью (живыми) для контролера. Просто при копировании часто бывает, что печать плохо видна и т.п.

KoDmiЧто это значит "как бы для себя" У Вас и в тарифах так написано? У Вас же по факту две карточки? Две! Плату берете за одну? За одну! Недополученные доходы, однако. Я так понимаю, они одну карточку заверяют и берут плату, а на второй карточке клиенты ставят свои подписи, а заверки она не требует и плата не берется. Это является копией. Вот и получается "как бы для себя". Все верно, на мой взгляд.

Обходя разложенные грабли - ты теряешь драгоценный ОПЫТ.

КомментарийПерсональный модератор ПОД/ФТ (aka KoDmi)

![]()

Сообщение от Marry_N

мы вторую карточку как бы для себя заверяем

Соответственно, оказывают услугу, предусмотренную тарифами. А плату не берут.

Комментарий Пользователи, просматривающие эту тему© 1999 — 2016 ИА «Банкир.Ру»

При использовании материалов гиперссылка на Bankir.ru обязательна.

Bankir.Ru в социальных сетях:

Редакция BANKIR.RU не несет ответственности за мнения и информацию, обнародованные в комментариях к материалам. Мнение авторов публикуемых материалов не всегда совпадает с мнением редакции. Ответственность за информацию и оценки, высказанные в рамках интервью, лежит на интервьюируемых. При перепечатке материалов просим публиковать ссылку на портал Bankir.Ru с указанием гиперссылки.

Свидетельство о регистрации средства массовой информации ЭЛ № ФС 77 - 65029 от 10 марта 2016 года, выдано Роскомнадзором.

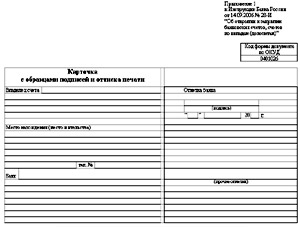

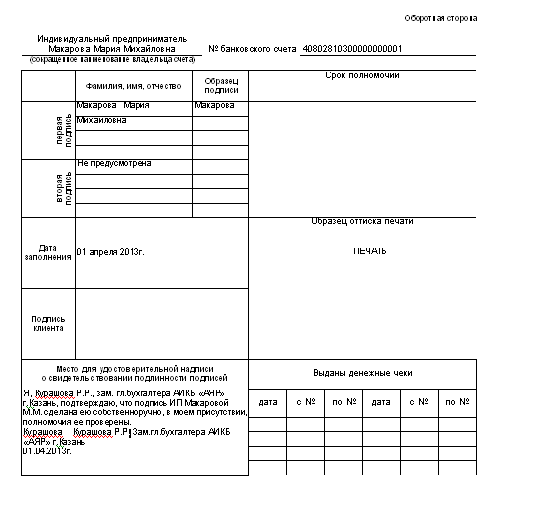

Скачать банковскую карточку

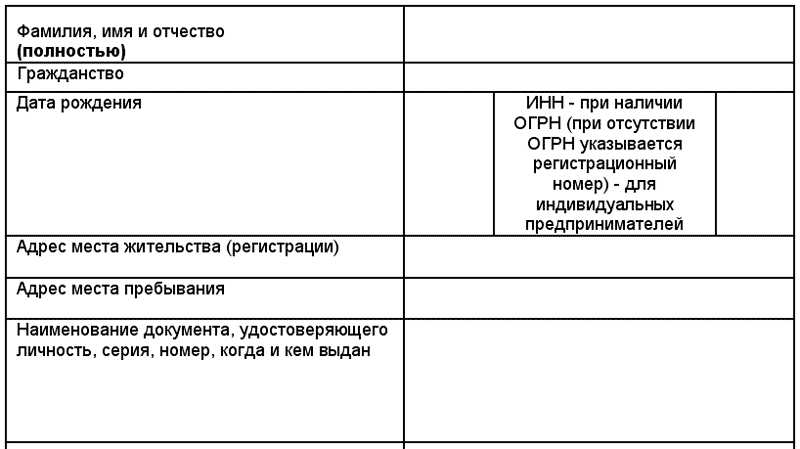

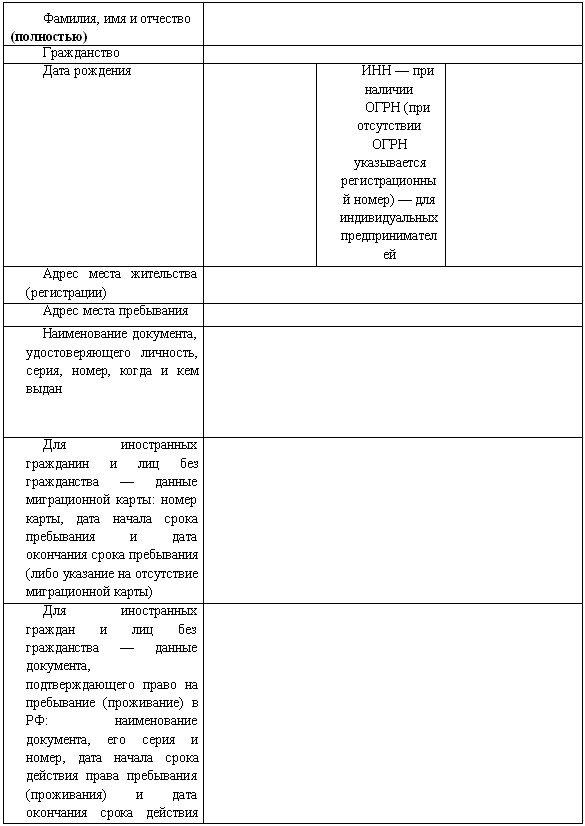

Список необходимых документов: Для индивидуальных предпринимателей:Банковская карточка с образцами подписей - один из обязательных документов, требуемых банком при открытии банковского счета или счета по вкладу (депозиту). Порядок и условия оформления и использования клиентами банковской карточки подписей прописаны в Инструкции Центрального Банка России «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)».

Банковская карточка с образцами подписей оформляется для проведения операций с денежными средствами, размещенными на счетах юридических лиц и индивидуальных предпринимателей. Заполняется банковская карточка по образцу, предусмотренному Инструкцией ЦБ России. При оформлении банковской карточки подписей необходимо строго придерживаться установленных ЦБ правил заполнения полей банковской карточки. Образец бланка утвержденной формы банковской карточки с образцами подписей представлен на нашем сайте в разделе «Образцы документов». Также на нашем сайте вы можете скачать банковскую карточку для самостоятельного заполнения.

Банковская карточка подписей может быть изготовлена как банком, так и клиентами. Непременное условие - строгое соответствие банковской карточки образцу формы по ОКУД, установленной приложением к Инструкции ЦБ.

Банковская карточка с образцами подписей может заполняться от руки (синими, черными или фиолетовыми чернилами) или при помощи компьютера. Факсимильные подписи при заполнении банковской карточки не допускаются. Банк не принимает банковские карточки подписей с другим расположением или количеством полей, чем указано в образце. В банковской карточке допускается произвольное количество строк лишь в случаях, предусмотренных Инструкцией ЦБ. Банковская карточка с образцами подписей может содержать подстрочный перевод полей на другие языки.

Для проведения банковских операций изготавливается необходимое количество копий банковской карточки подписей. Все копии банковской карточки заверяются подписью главного бухгалтера банка, либо подписью другого, уполномоченного на оформление банковской карточки, сотрудника банка. В случаях, предусмотренных правилами банка, допускается использование копий банковской карточки с образцами подписей в электронном виде, полученных с помощью сканирования. При необходимости такая копия должна воспроизводиться на бумажном носителе в соответствии с формой, установленной Инструкцией ЦБ. Вместо копий клиент может скачать банковскую карточку и оформить достаточное количество дополнительных экземпляров карточки. Подлинность подписей на каждой банковской карточке должна быть удостоверена в порядке, установленном Инструкцией ЦБ.

Если все банковские счета клиента обслуживает один сотрудник банка, и перечень должностных лиц, подлинность подписей которых свидетельствуется на банковской карточке, совпадает, банк не имеет права требовать от клиента оформления отдельной банковской карточки подписей к каждому счету.

Право первой подписи на банковской карточке индивидуального предпринимателя принадлежит индивидуальному предпринимателю или физическому лицу, действующему на основании доверенности от ИП. При свидетельствовании подлинности подписи на банковской карточке необходимо личное присутствие индивидуального предпринимателя, либо его представителя с действующей доверенностью, удостоверенной нотариально.

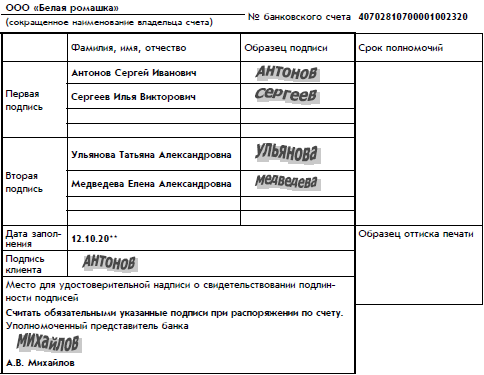

Правом первой подписи на банковской карточке с образцами подписей юридического лица принадлежит единоличному исполнительному органу (руководителю), а также иным уполномоченным лицам, наделенным правом первой подписи на основании распоряжения или доверенности, выданной юридическим лицом в установленном законом порядке. В случаях, предусмотренных Инструкцией ЦБ, право первой подписи на банковской карточке подписей также может принадлежать сотрудникам обособленного подразделения юридического лица.

Правом первой подписи не могут наделяться должностные лица, обладающие правом второй подписи на банковской карточке с образцами подписей.

Право первой подписи на банковской карточке может передаваться управляющему - индивидуальному предпринимателю или управляющей компании.

Право второй подписи на банковской карточке с образцами подписей принадлежит главному бухгалтеру юридического лица или другим лицам, осуществляющим ведение бухгалтерского учета, на основании распоряжения руководителя. В случае ведения бухгалтерского учета третьими лицами, право второй подписи на банковской карточке подписей предоставляется данным лицам.

Единоличный исполнительный орган, главный бухгалтер юридического лица и индивидуальный предприниматель могут не указываться в банковской карточке подписей, при условии свидетельствования подлинности подписей на банковской карточке иных лиц, наделенных правом первой и второй подписи.

Одно физическое лицо не может одновременно обладать правом первой и второй подписи на банковской карточке. Наделение правом первой или второй подписи одновременно нескольких должностных лиц юридического лица Инструкцией ЦБ допускается.

Если единоличный исполнительный орган (руководитель) юридического лица исполняет функции главного бухгалтера, в банковской карточке с образцами подписей указываются лица, обладающие правом только первой подписи.

Оттиск печати юридического лица на банковской карточке подписей должен строго соответствовать печати, которой владеет юридическое лицо.

Подлинность подписей на банковской карточке свидетельствуется нотариусом. Свидетельствование подлинности всех подписей на банковской карточке должно совершаться одним нотариусом. В противном случае банк не примет карточку.

Засвидетельствовать подлинность подписи на банковской карточке может и уполномоченный на совершение данных действий сотрудник банка.

Банковская карточка с образцами подписей действует:Методический журнал «Юридическая работа в кредитной организации» / С 25 ноября 2006 года вступила в силу новая Инструкция Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)», которая распространяет свое действие на счета, открываемые в рамках заключаемых договоров банковского счета, вклада (депозита).

М.Н. Дракина, ОАО «ИМПЭКСБАНК», филиал «Орловский», начальник юридического отдела

О.В. Коротченкова, ОАО «ИМПЭКСБАНК», филиал «Орловский», главный юрисконсульт

Со дня вступления в силу Инструкции от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» 1 (далее — Инструкция) признается утратившим силу Указание ЦБ РФ от 21.06.2003 № 1297-У, определявшее по-рядок оформления банковской карточки. Кроме того, с 26 ноября 2006 года вступило в силу Указание ЦБ РФ от 07.11.2006 № 1743-У 2. отменившее, в частности, Инструкцию Госбанка СССР от 30.10.1986 № 28 «О расчетных, текущих и бюджетных счетах, открываемых в учреждениях Госбанка СССР» (далее — Инструкция Госбанка СССР № 28), а также Указание ЦБ РФ от 30.01.2004 № 15-Т «По вопросу открытия кредитной организацией банковских счетов».

Таким образом, введен новый порядок работы банков с клиентами по открытию счетов.

Следует сразу оговориться, что банкам дается четырехмесячный срок, который исчисляется с момента вступления Инструкции в силу, для разработки и утверждения внутренних правил, содержащих положения:Новая Инструкция устанавливает, что банковские счета и счета по вкладам (депозитам) открываются в валюте Российской Федерации и иностранных валютах, а также называет субъектов, на порядок открытия и закрытия счетов которых она распространяет свое действие. Так, Инструкция устанавливает порядок открытия и закрытия банковских счетов, счетов по вкладам (депозитам) клиентов в рублях и иностранных валютах юридическим лицам, физическим лицам, индивидуальным предпринимателям, физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой (адвокатам, нотариусам и др.), кредитным организациям и их филиалам, доверительным управляющим, а также судам, подразделениям службы судебных приставов и правоохранительным органам.

Однако она не распространяется на случаи открытия и закрытия счетов, открываемых по иным основаниям, отличным от договора банковского счета, вклада (депозита).

По сравнению с ранее действовавшей Инструкцией Госбанка СССР № 28 новая Инструкция более предметно определяет виды счетов, которые могут быть открыты банком, и конкретизирует перечень документов, необходимых для открытия соответствующего счета.

В частности, Инструкция определяет, что расчетные счета открываются юридическим лицам, их обособленным подразделениям, а также индивидуальным предпринимателям и физическим лицам, занимающимся частной практикой. Цель открытия расчетных счетов для указанных лиц — совершение расчетов, связанных с предпринимательской деятельностью или частной практикой. Текущие счета открываются физическим лицам для осуществления расчетов, не связанных с предпринимательской деятельностью; корреспондентские счета и субсчета — соответственно кредитным организациям и их филиалам; счета доверительного управления — доверительному управляющему для осуществления расчетов, связанных с деятельностью по доверительному управлению; специальные банковские счета — юридическим и физическим лицам в случаях и порядке, установленном законодательством Российской Федерации для осуществления предусмотренных им операций соответствующего вида; депозитные счета — судам, подразделениям службы судебных приставов, правоохранительным органам, нотариусам для зачисления денежных средств, поступающих во временное распоряжение в установленных законодательством Российской Федерации случаях.

Ранее действовавшая Инструкция Госбанка СССР № 28 содержала понятие расчетного субсчета, который могли открывать предприятия по месту нахождения своих подразделений — филиалов, магазинов, складов и т.п. Новая Инструкция возможность открытия такого счета не предусматривает. Следует заметить. что Инструкция Госбанка СССР № 28 (подп. 3.2.1 и 3.2.3) также предусматривала открытие временного счета учредителям акционерного общества для зачисления первоначальных взносов учредителей и лиц, участвующих в подписке на акции, и участникам общества с ограниченной ответственностью для зачисления их вкладов до регистрации общества, устанавливала перечень документов, необходимых для открытия такого счета, и порядок его открытия и закрытия.

Новая Инструкция не содержит положений по открытию временного или накопительного счета вновь образуемому юридическому лицу, тем не менее согласно п. 1.16 Положения Банка России от 05.12.2002 № 205-П «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ» кредитные организации имеют право открывать на определенный срок накопительные счета юридическим и физическим лицам (клиентам) на том же балансовом счете, на котором предполагается открытие расчетного счета для зачисления средств. Расходование средств с накопительных счетов не допускается. Средства с накопительных счетов по истечении срока перечисляются на оформ-ленные в установленном порядке расчетные (текущие) счета клиентов.

Порядок открытия счетаОснованием открытия банковского счета, счета по вкладу (депозиту) является заключение соответствующего договора и представление всех установленных документов. По ранее действовавшей Инструкции Госбанка СССР № 28 счет открывался по разрешительной надписи уполномоченного должностного лица банка на заявлении на открытие счета.

Клиенту может быть отказано в открытии счета, если не представлены документы, подтверждающие сведения, необходимые для идентификации клиента. либо представлены недостоверные сведения, а также в иных случаях, предусмотренных законодательством. При открытии счета должностные лица банка проводят идентификацию клиента, а также проверяют наличие у клиента правоспособности (дееспособности).

Требования к идентификации кредитными организациями лиц, находящихся у них на обслуживании (клиентов), и выгодоприоб-ретателей установлены Положением ЦБ РФ от 19.08.2004 № 262-П «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Банк обязан идентифицировать не только своего клиента, то есть лицо, находящееся на обслуживании и совершающее банковские операции и иные сделки. но и установить и идентифицировать выгодоприоб-ретателя, то есть лицо, к выгоде которого действует клиент, в частности, на основании агентского договора, договоров поручения, комиссии и доверительного управления, при проведении банковских операций и иных сделок.

В банке должна быть разработана и утверждена руководителем программа идентификации клиентов, установления и идентификации выгодоприобретателей. Программа идентификации должна включать порядок идентификации клиентов, установления и идентификации выгодоприобретателей, в том числе порядок оценки степени (уровня) риска совершения клиентом операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма и основания оценки такого риска. Программа идентификации предусматривает сбор и фиксирование сведений о клиенте, его деятельности, операциях, которые клиент осуществляет через банк, и т.п. а также установление и сбор сведений о выгодоприобретателе.

Требование по идентификации считается выполненным, если банк может на основании соответствующих документов и сведений подтвердить, что предприняты обоснованные и доступные в сложившихся обстоятельствах меры по установлению и идентификации выгодоприобретателей. В целях идентификации клиента, установления и идентификации выгодоприобретателя кредитной организацией осуществляется сбор сведений и документов, указанных выше, а также документов, являющихся основанием совершения банковских операций и иных сделок, а также другой необходимой информации и документов.

При открытии банковского счета, счета по вкладу (депозиту) должностное лицо банка должно не только идентифицировать клиента (выгодоприобретателя), проверить наличие у клиента правоспособности (дееспособности), но и установить, действует ли лицо, обратившееся для открытия счета, от своего имени или по поручению и от имени другого лица, которое будет являться клиентом.

В случае если обратившееся для открытия счета лицо является представителем клиента, должностные лица банка обязаны установить личность представителя клиента, а также получить документы, подтверждающие наличие у него соответствующих полномочий.

Одним из нововведений Инструкции является использование аналога собственноручной подписи при установлении личности лиц, обратившихся в банк. Так, при установлении личности лиц, наделенных правом первой или второй подписи, а также лиц, уполномоченных распоряжаться денежными средствами, находящимися на счете, должностные лица банка могут использовать аналог собственноручной подписи вышеперечисленных лиц, коды, пароли и иные средства, подтверждающие наличие указанных полномочий.

Данное положение Инструкции корреспондирует с положениями п. 2 ст. 160 и п. 3 ст. 847 Гражданского кодекса Российской Федерации (далее — ГК РФ), допускающими использование при совершении сделок как самой подписи, так и ее аналогов. Пункт 2 ст. 160 ГК РФ к числу аналогов собственноручной подписи относит факсимильное воспроизведение подписи с помощью средств механического или иного копирования электронно-цифровой подписи либо иного аналога собственноручной подписи.

Инструкция обязывает банки располагать копиями документов, удостоверяющих личность идентифицируемого банком лица или личность которого необходимо установить при открытии банковского счета, счета по вкладу, документировать сведения, устанавливаемые банком при открытии банковских счетов, а также систематически обнов-лять информацию о клиентах и выгодоприобретателях.

Документы, необходимые для открытия банковского счетаПо сравнению с ранее действовавшими нормативными актами новая Инструкция содержит детальные требования к порядку оформления и перечню документов, представляемых для открытия банковского счета.

Во-первых, для открытия банковского счета, счета по вкладу (депозиту) в банк представляются оригиналы документов или их копии. заверенные в порядке, установ-ленном законодательством, то есть нотариально удостоверенные либо удостоверенные органом, выдавшим документ.

Инструкция предусматривает возможность применения банком иных способов оформления копий документов. Так, для юридических лиц предусматривается возможность изготовления и заверения копий документов самим клиентом, банк при этом устанавливает соответствие копий оригиналам документов, проверяет наличие в них подписи лица, заверившего копию документа, его фамилии, имени, отчества и должности, а также оттиска печати клиента. После этого на изготовленной клиентом копии документа должностное лицо банка делает надпись «сверено с оригиналом» и проставляет свою подпись с указанием фамилии, имени, отчества и должности, а также оттиск печати или штампа банка, установленного для этих целей распорядительным актом банка.

Кроме того, должностное лицо банка может самостоятельно изготовить и заверить копии с документов, представленных клиентом, сделав на копии документа надпись «копия верна» и проставив свою подпись с указанием фамилии, имени, отчества (при наличии) и должности, а также оттиск печати или штампа банка, установленного для этих целей распорядительным актом банка.

Во-вторых, в Инструкции содержится специальное указание по поводу документов, представленных на иностранном языке, — документы, составленные на иностранном языке, должны сопровождаться переводом на русский язык, заверенным в порядке, установленном законодательством Российской Федерации. В случаях, предусмотренных законодательством Российской Федерации, документы, представляемые при открытии банковского счета, счета по вкладу (депозиту), должны быть легализованы.

В настоящее время действует следующий порядок легализации документов.

Документы, присланные (ввезенные) из-за границы, должны быть легализованы в посольстве (консульстве) РФ за границей или в посольстве (консульстве) иностранного государства в РФ. Легализации документов не требуется, если эти документы были оформлены на территории:Документы, составленные на иностранном языке, представляются с переводом на русский язык. Подлинность подписи переводчика заверяется нотариально.

В-третьих, при открытии банковского счета, счета по вкладу (депозиту) клиент обязан представить все документы, содержащие достоверные сведения и необходимые для открытия соответствующего счета в соответствии с гл. 3–6 Инструкции. Как уже отмечалось, непредставление документов, подтверждающих сведения, необходимые для идентификации клиента, либо представление недостоверных сведений, может служить основанием для отказа клиенту в открытии банковского счета, счета по вкладу (депозиту).

Следует отметить, что перечень документов, перечисленных в Инструкции, не является исчерпывающим, поскольку п. 1.12 подчеркивает, что клиент обязан представить и иные документы в случаях, когда законодательством РФ открытие банковского счета, счета по вкладу (депозиту) обусловлено наличием документов, не указанных в Инструкции.

В отличие от требований ранее действовавшей Инструкции Госбанка СССР № 28 об обязательном оформлении заявления на открытие счета, новая Инструкция такого положения не содержит. Согласно Инструкции счет является открытым с момента внесения записи в Книгу регистрации открытых счетов. Внести запись об открытии счета банк должен не позднее рабочего дня, следующего за днем заключения соответствующего договора.

Карточка с образцами подписей и оттиска печатиОдним из обязательных документов, представляемых для открытия счета, является карточка с образцами подписей и оттиска печати. Теперь карточка с образцами подписей и оттиска печати оформляется и физическими лицами при открытии текущих счетов, счетов по вкладам.

Новая Инструкция признала утратившими силу Указание Банка России от 21.06.2003 № 1297-У «О порядке оформления карточки с образцами подписей и оттиска печати» и Указание Банка России от 25.03.2004 № 1403-У «О внесении изменений в Указание Банка России от 21 июня 2003 г. № 1297-У “О порядке оформления карточки с образцами подписей и оттиска печати”». Вместе с тем Инструкция предусмотрела, что переоформление карточек, представленных в банк до 25 ноября 2006 года, то есть до даты вступления Инструкции в силу, не требуется.

Новая Инструкция наряду с ранее действовавшими требованиями в целом сохранила форму карточки с образцами подписей и оттиска печати (применяется форма 0401026 по ОКУД Общероссийского классификатора управленческой документации ОК 011-93), за исключением незначительных изменений. Поле «Краткое наименование владельца счета» переименовано на «Сокращенное наименование владельца счета», поле «Срок полномочий лиц, временно пользующихся правом подписи» на «Срок полномочий», исключено поле «Должность».

Исключение последнего поля, на наш взгляд, вполне целесообразно, поскольку, во-первых, ни Положение ЦБ РФ от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации», ни Положение ЦБ РФ от 01.04.2003 № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» не устанавливают, что для совершения платежа уполномоченные лица должны указывать свою должность; во-вторых, в случае изменения наименования должности уполномоченного лица, а также при переводе уполномоченного работника на иную должность устраняется необходимость замены карточки с образцами подписей и оттиска печати.

Также сохранено положение о том, что карточка заполняется с применением пишущей или электронно-вычислительной машины шрифтом черного цвета либо ручкой с пастой (чернилами) черного, синего или фиолетового цвета. Указанный подход к заполнению карточки с образцами подписей и оттиска печати аналогичен порядку заполнения расчетных документов, предусмотренному п. 2.8 Положения ЦБ РФ от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» и подп. 1.1.9 Положения ЦБ РФ от 01.04.2003 № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации».

По общему правилу, действовавшему и ранее, бланки карточек могут изготавливаться как клиентами, так и банком самостоятельно. Банк также изготавливает необходимое для использования в работе количество копий карточки.

Новой Инструкцией дополнен список лиц, имеющих право заверять копии карточек. Данные копии в настоящее время могут быть заверены подписью как главного бухгалтера банка или его заместителя, так и сотрудником банка, уполномоченным распорядительным актом банка оформлять карточку, но только в том случае, если карточка с образцами подписей и оттиска печати оформляется в присутствии уполномоченного сотрудника кредитной организации (филиала) либо под-разделения расчетной сети Банка России.

Следует отметить, что ни новая Инструкция, ни ранее действовавшее Указание Банка России от 21.06.2003 № 1297-У не позволяют применить данную конструкцию в случаях представления клиентом нотариально заверенной карточки с образцами подписей и оттиска печати. Некоторые авторы предлагают внести изменения в порядок оформления банковских карточек и предоставить право уполномоченному сотруднику кредитной организации (филиала) заверять необходимое количество копий карточек с образцами подписей и оттиска печати как в отношении карточек с образцами подписей и оттиска печати, оформленных в его присутствии, так и в отношении нотариально заверенных карточек с образцами подписей и оттиска печати 3. Одной из новелл Инструкции является использование при изготовлении карточки подстрочного указания перевода полей карточки на языках народов Российской Федерации, а также на иностранных языках.

Произвольное количество строк теперь допускается не только в полях «Владелец счета», «Фамилия, имя, отчество» и «Образец подписи» с учетом количества лиц, наделенных правами первой или второй подписи, но и в поле «№ банковского счета». Изменилось заполнение поля «Владелец счета»: — в случае открытия счета юридическому лицу для совершения операций его филиалом, представительством, в частности, вначале указывается полное наименование юридического лица в соответствии с его учредительными документами, а потом после запятой — полное наименование обособленного подразделения в соответствии с утвержденным юридическим лицом положением об обособленном подразделении (согласно ранее действовавшему порядку указывалось наименование обособленного подразделения юридического лица);

— клиент — физическое лицо, занимающееся в установленном законодательством порядке частной практикой (адвокат, нотариус и др.), указывает полностью свои фамилию, имя, отчество (при наличии), дату рождения, реквизиты документа, удостоверяющего личность, а также указывает вид деятельности.

Инструкцией введено новое правило по внесению изменений в поля банковской карточки. Такие изменения могут быть внесены как по заявлению клиента, так и банком самостоятельно. По письменному заявлению клиента банк вправе вносить изменения в поля «Место нахождения (место жительства)», «тел. №», «Срок полномочий» карточки, оформленной уполномоченным лицом банка в установленном порядке. Случаи, когда допускается внесение изменений в поля «Место нахождения (место жительства)», «тел. №» карточки, определяются банком в банковских правилах.

Банк вправе самостоятельно внести соответствующие изменения в поля «№ банковского счета» и «Отметка банка» в случае, когда изменение номера счета клиента обусловлено требованиями законодательства Российской Федерации. Порядок внесения изменений в указанные поля карточки определяется банком самостоятельно в банковских правилах. При внесении изменений зачеркивание текста осуществляется уполномоченным лицом тонкой чертой так, чтобы можно было прочитать зачеркнутое.

Особого внимания заслуживают положения, касающиеся проставления подписи на банковской карточке.

1. Допуская использование аналогов собственноручной подписи представителем клиента или лицом, уполномоченным распоряжаться денежными средствами, находящимися на счете, а также лицами, наделенными правом первой или второй подписи, Инструкция не распространяет данное правило на банковскую карточку.

Вслед за ранее действовавшим Указанием ЦБ РФ от 21.06.2003 № 1297-У «О порядке оформления карточки с образцами подписей и оттиска печати» Инструкция запрещает применение такого аналога собственноручной подписи, как факсимильная подпись. Запрет вполне обоснован, поскольку крайне сложно будет при необходимости провести почерковедческую или технико-криминалистическую экспертизу в случаях списания денежных средств по подложному платежному поручению.

2. До вступления в силу Инструкции право первой подписи принадлежало руководителю клиента — юридического лица, которому открывается счет, а также иным лицам, обладающим организационно-распорядительными и административно-хозяственными функциями и уполномоченным на основании письменного распоряжения (приказа) юридического лица или соответствующей доверенности. Сейчас, наряду с руководителем, правом первой подписи могут быть наделены иные лица независимо от выполняемой функции, за исключением лиц, наделенных правом второй подписи.

Круг лиц, обладающих правом первой подписи, дополнен новыми субъектами. Право первой подписи в случаях и в порядке, предусмотренном законодательством Российской Федерации, может быть передано управляющему, управляющей организации или единоличному исполнительному органу управляющей организации. В связи с данными изменениями в поле карточки «Подпись клиента» проставляется соответственно подпись управляющего или руководителя управляющей организации.

Право второй подписи, по общему правилу, принадлежит главному бухгалтеру клиента — юридического лица и (или) лицам. уполномоченным на ведение бухгалтерского учета, на основании распорядительного акта руководителя юридического лица.

Интересная оговорка включена в Инструкцию в отношении третьих лиц, наделенных правом второй подписи. Согласно Инструкции третьим лицам может быть предоставлено право второй подписи на основании распорядительного акта руководителя клиента — юридического лица, но только в случаях, если ведение бухгалтерского учета передано им в порядке, установленном законодательством Российской Федерации.

Если руководитель клиента — юридического лица ведет бухгалтерский учет лично, то в карточке проставляется собственноручная подпись руководителя и в поле «Вторая подпись» совершается запись о том, что лицо, наделенное правом второй подписи, отсутствует, вместо вносимой ранее записи «бухгалтерский работник в штате не предусмотрен».

Нововведением Инструкции является требование об указании при заполнении поля «Подпись клиента» номера и даты доверенности, в случаях если в банк обращается представитель клиента, действующий на основании доверенности на открытие счета.

Порядок удостоверения подлинности подписи лиц, наделенных правом первой или второй подписи, в целом не изменился: подлинность подписей указанных лиц может быть удостоверена нотариально либо уполномоченным лицом банка.

Инструкция содержит ряд новых норм, касающихся проставления печати на банковской карточке:Инструкцией определен срок действия карточки — карточка действует до прекращения договора банковского счета, закрытия счета по вкладу (депозиту) либо до ее замены новой карточкой.

Закрытие банковского счета, счета по вкладу (депозиту)Основанием для закрытия банковского счета, счета по вкладу (депозиту) является прекращение договора банковского счета, счета по вкладу (депозиту).

В отличие от Инструкции Госбанка СССР № 28 новая Инструкция не перечисляет конкретные случаи, когда закрывается счет (по заявлению владельца счета, по решению органа, создавшего организацию, при ликвидации), ограничиваясь только одним основанием — прекращением договора банковского счета или договора вклада (депозита). Данное положение вполне объяснимо, поскольку в настоящее время действующее законодательство достаточно подробно описывает случаи и условия, при которых прекращаются обязательства, в том числе и вышеназванные договоры. В связи с этим в указанной ситуации следует руководствоваться как общими положениями (гл. 26 ГК РФ «Прекращение обязательств»), так и специальными нормами ГК РФ, предусматривающими основания для расторжения договора банковского счета или договора вклада (ст. 835, 840, 859).

После прекращения договора банковского счета наступают следующие правовые последствия:Закрытие банковского счета осуществляется внесением записи о закрытии соответствующего банковского счета в Книгу регистрации открытых счетов не позднее рабочего дня, следующего за днем прекращения соответствующего договора, если законодательством РФ не установлено иное.

Причем в Инструкции подчеркивается, что наличие неисполненных расчетных документов не препятствует прекращению договора банковского счета и исключению банковского счета из Книги регистрации открытых счетов.

Исключение счета по вкладу (депозиту) из Книги регистрации открытых счетов осуществляется банком в день возникновения нулевого остатка на счете вклада (депозита), если иное не установлено договором вклада (депозита).

Юридическое делоИнструкцией определено, что по каждому открытому банковскому счету, счету по вкладу (депозиту) клиента банком должно быть сформировано юридическое дело. При наличии у клиента нескольких счетов, открытых в одном банке, допускается формирование одного юридического дела по этим счетам. В юридическом деле должны храниться документы, представляемые клиентом при открытии счета; договоры, определяющие отношения между банком и клиентом по открытию, ведению и закрытию счета, со всеми изменениями и дополнениями; документы, касающиеся направления банком сообщений налоговому органу об открытии (закрытии) банковского счета; утратившие силу карточки; переписка банка с клиентом и иные документы. Банк обязан разработать правила, исключающие несанкционированный доступ к юридическим делам клиентов.

Таким образом, новые положения об открытии и закрытии банковских счетов, несомненно, будут способствовать эффективному взаимодействию банков и их клиентов, тем более что работу по регламентации правил, касающихся порядка открытия и закрытия счетов, должны проделать сами банки. 1 Вестник Банка России. 2006. № 57.

2 Указание ЦБ РФ от 07.11.2006 № 1743-У «О неприменении на территории Российской Федерации отдельных актов Госбанка СССР и об упорядочении отдельных актов Банка России».

3 Постатейный комментарий Указания ЦБ РФ от 21.06.2003 № 1297-У «О порядке оформления карточки с образцами подписей и оттиска печати» // под редакцией Голубева С.А. Юридическая работа в кредитной организации. 2006. № 4. С. 27.

Статья получена: Клерк.Ру

1. Новое в системе бюджетной отчетности финансовых органов субъектов Российской Федерации

Журнал "Бюджетный учет" / Отчетность финансовых органов субъектов Российской Федерации является наряду с отчетностью главных распорядителей средств федерального бюджета, органов Федерального казначейства основой для формирования Федеральным.

2. Следует ли при открытии депозитного счета уведомлять налоговую инспекцию?

ИА "Клерк.Ру". Отдел новостей / Следует ли при открытии депозитного счета уведомлять налоговую инспекцию? Статьей 23, п. 2 Налогового кодекса, предусмотрена обязанность налогоплательщика письменно сообщать налоговому органу об открытии или закрыт.

3. Принципы налогообложения дохода, полученного иностранными организациями от источников в РФ

Материалы подготовлены группой консультантов-методологов «BKR-Интерком-Аудит»тел/факс (095) 937-3451 / В соответствии со статьей 246 НК РФ иностранные организации признаются плательщиками налога на прибыль. При этом как налогоплательщики они могут в.

4. Бюджетная классификация: отдельные вопросы применения

Международный еженедельник "Финансовая газета" / И. КУЗЬМИН, консультант Минфин России ВОПРОС. Управление лесного хозяйства субъекта Российской Федерации заключает с юридическими лицами договоры аренды лесного фонда в целях испол.

5. Если работает иностранец

Материалы подготовлены группой консультантов-методологов «BKR-Интерком-Аудит»тел/факс (095) 937-3451 / Использование труда иностранных граждан в такой отрасли, как строительство, достаточно распространено. Необходимо соблюдение требований дейст.

Рейтинг: 2.9 /5 (36 голосов)

Последние статьи

1: Автоматическая сверка счетов-фактур – новые возможности «1С:Бухгалтерии 8» ред. 3.0

2: Возможности CRM в 1С «Управление торговлей»

3: Настройка отчетов 1С

4: Как отразить доп. расходы в 1С?

5: Взаимозачет в 1С

Делец в Удмуртии на госденьги открыл нарколабораторию - УФСБ

МОСКВА, 2 ноя - РИА Новости. Следствие заподозрило жителя Удмуртии в организации нарколаборатории на полученные от государства деньги, сообщает в пятн.

Сотрудница томского вуза продавала героин около общежития

ТОМСК, 2 ноя – РИА Новости, Сергей Леваненков. Полиция задержала 58-летнюю томичку при попытке продать героин, возбуждено уголовное дело, сообщи.

Молодежную премию наноиндустрии получил автор технологии для наркоза

© РИА Новости. Сергей ПятаковМОСКВА, 1 ноя - РИА Новости. Лауреатом Российской молодежной премии в области наноиндустрии 2012 года стал заместитель ге.

Жители еще одного мексиканского города взялись за борьбу с наркомафией

МЕХИКО, 2 ноя - РИА Новости, Дмитрий Знаменский. Жители города Олинала в мексиканском штате Герреро взяли в руки оружие, чтобы противостоять попыткам.

Бразильские студенты получали наркотики по специально вырытому туннелю

© РИА Новости. Артур ГабдрахмановМЕХИКО, 2 ноя - РИА Новости, Дмитрий Знаменский. Оригинальный способ доставки наркотиков в университет крупнейшего бр.