Категория: Бланки/Образцы

Каждый налоговый агент РФ в соответствии с нормами законодательства обязан предоставлять в ФНС сведения по этой форме. Основные требования, действующие с 2016 г. изложены в приказе № ММВ-7-11/450@ от 14.10.2015. В этой статье подробно рассмотрено, как оформляется в 6 НДФЛ больничный лист с учетом актуальных официальных разъяснений государственных органов по данной тематике.

Как отразить больничный в 6 НДФЛ: основные положенияПри заполнении этой формы во всех случаях нужно учитывать следующие общие требования:

Отчет сдают поквартально, не позднее определенных сроков: 04.05.2016; 01.08.2016; 31.10.2016; 01.04.2017.

Отчет сдают поквартально, не позднее определенных сроков: 04.05.2016; 01.08.2016; 31.10.2016; 01.04.2017.Отдельно подчеркнем, что несвоевременное предоставление отчетности карается не только штрафами, но и блокировкой счета. Поэтому отражение больничных в 6 НДФЛ и занесение других данных лучше выполнять правильно. В противном случае могут возникнуть убытки, ухудшающие экономические показатели коммерческой деятельности.

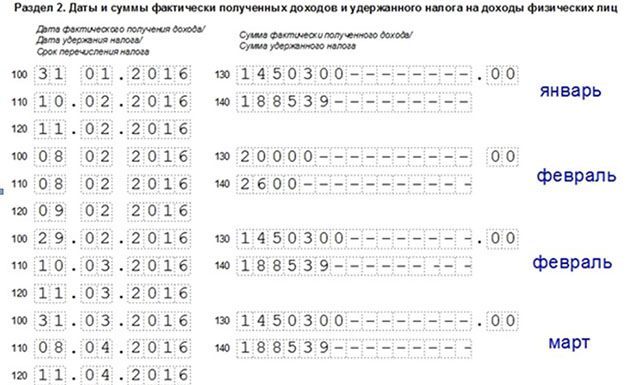

Пример заполнения формы Как отразить больничный в 6 НДФЛ: заполнения бланка и другие важные сведенияЧтобы не совершать ошибок, следует изучать рекомендации, которые дают ответственные сотрудники ФНС в официальных письмах. По данной теме были предоставлены ответы в документе № БС-4-11/13984@ от 01.08.2016 г. Они использованы при составлении следующего примера.

Начнем с оформления титульного листа:

Следует помнить о необходимости соблюдения сроков подачи отчетности. В данном случае контрольная дата – 01.08. 2016 г. Если документы передаются не лично, то надо сохранить подтверждающий документ из почтового отделения. При использовании цифрового документооборота фиксация дат происходит автоматически.

Перед изучением следующей страницы сделаем несколько допущений. Предположим, что наш работник был нетрудоспособным в марте, и в этом же месяце было произведено начисление компенсации. Однако сам перевод на его счет банковской карточки произошел в апреле.

Подобный пример рассмотрен в официальном письме ФНС, упомянутом выше. На его основании делаем выводы о том, что эта операция не учитывается в отчетной документации, предоставленной за первый квартал. Соответствующие данные вписывают в настоящий документ (за полугодие):

Следующий пример поясняет, каким образом надо оформлять больничный в 6 НДФЛ, если выплаты сделаны из разных источников. Перечислим исходные данные для расчета:

Налоги

Налоги

Федеральная налоговая служба продолжает «серию публикаций» о заполнении формы 6-НДФЛ. Чиновники напоминают, что расчет по форме 6-НДФЛ заполняется на каждую отчетную дату (на 31 марта, 30 июня, 30 сентября, 31 декабря). Следовательно, все их рекомендации будут полезны в любом отчетном периоде.

Последние разъяснения касаются, в частности, следующих вопросов: что, если зарплата, которая относится к одному кварталу, выплачена в следующем; когда следует удерживать НДФЛ; как заполнить форму, если сотрудник получал вычеты и т. д.

По «переходящему» налогу «уточненку» по 6-НДФЛ не сдаютРаздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. По строке 070 «Сумма удержанного налога» раздела 1 указывается общая сумма налога, удержанная на отчетную дату, нарастающим итогом с начала налогового периода.

В ситуации, когда зарплата, которая относится к одному кварталу, выплачена в следующем (например, зарплата за март выплачена в апреле, зарплата за июнь выплачена в июле и т. д.), в строке 070 «Сумма удержанного налога» расчета 6-НДФЛ за период, к которому относится зарплата, проставляется «0». При этом не нужно представлять уточненный расчет за тот же период после того, как налог будет удержан, с отражением суммы НДФЛ в строке 070. Такой вывод следует из письма ФНС России от 01.07.16 № БС-4-11/11886@.

Дата удержания и перечисления налога с зарплатыВ письме от 30.05.2016 №БС-4-11/9532@ налоговики настоятельно рекомендуют учитывать позицию Минфина России, изложенную в письме от 27.10.2015 № 03-04-07/61550, при определении дат исчисления, удержания и перечисления в бюджет сумм НДФЛ с доходов сотрудников в виде оплаты труда.

Позиция Минфина состоит в следующем: так как доход в виде оплаты труда не может считаться полученным до истечения месяца, то до этого момента НДФЛ с зарплаты не может быть исчислен и удержан.

Удерживать НДФЛ с зарплаты следует один раз при окончательном расчете дохода работника за весь месяц – в последний день месяца или в следующем месяце.

Воспользуйтесь онлайн калькулятором для расчета НДФЛ

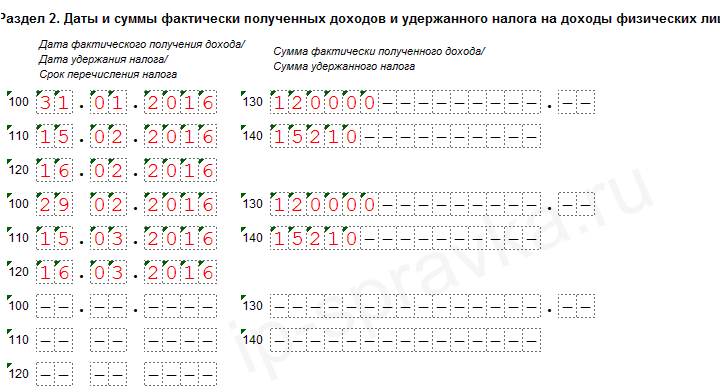

Отпускные в 6-НДФЛ: последний день месяца – выходнойВ письме от 16.05.2016 № БС-4-11/8568@ ФНС России разъяснила, как заполнить раздел 2 формы 6-НДФЛ за первый квартал 2016 года по доходам в виде январских отпускных.

Строка 100: для отпускных датой фактического получения является дата их выплаты, в том числе перечисления на банковский счет сотрудника (подп. 1 п. 1 ст. 223 НК РФ, письмо Минфина России от 10.10.2007 № 03-04-06-01/349).

Строка 110: с доходов в виде опускных начисленную сумму НДФЛ удерживают при их фактической выплате (п. 4 ст. 226 НК РФ, письмо Минфина России от 01.02.2016 № 03-04-06/4321).

Строка 120: с дохода в виде отпускных суммы НДФЛ полагается перечислять в бюджет не позднее последнего числа месяца, в котором выплачены отпускные (п. 6 ст. 226 НК РФ).

Если срок перечисления НДФЛ выпадает на выходной день, то при заполнении строки 120 применяется правило пункта 7 статьи 6.1 Налогового кодекса РФ о переносе срока с выходного или нерабочего праздничного дня на следующий за ним рабочий день. То есть по январским отпускным в строке 120 следует указать дату 01.02.2016.

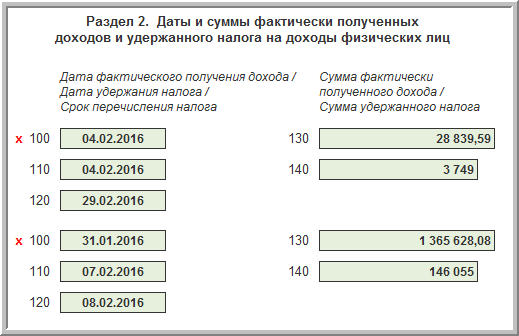

Как заполнить форму 6-НДФЛ, если сотрудник получал вычетыВ письме от 20.06.2016 № БС-4-11/10956@ чиновники ответили на несколько вопросов налогового агента. Первый – о заполнении строки 020 раздела 1 и строки 130 раздела 2 формы 6-НДФЛ по доходу в виде зарплаты за март 2016 года с предоставлением имущественного вычета за февраль 2016 года. Поясним на числах.

В марте 2016 года сотруднику начислен оклад 100 000 рублей и предоставлен имущественный вычет за февраль 2016 года в сумме 100 000 рублей.

Тогда в форме 6-НДФЛ за I квартал 2016 года следует указать:

Второй вопрос касался заполнения разделов 1 и 2 формы 6-НДФЛ за I квартал 2016 года по доходу в виде зарплаты за февраль 2016 года с предоставлением стандартного вычета за январь 2016 года. Поясним на примере.

Как заполнить форму 6-НДФЛ по иностранцу на патентеВ письме от 17.05.2016 № БС-4-11/8718@ ФНС России сообщила, как заполнять форму 6-НДФЛ по доходам в виде зарплаты иностранного сотрудника, работающего на патенте, когда сумма НДФЛ с зарплаты уменьшена на сумму фиксированных авансовых платежей.

Напомним: иностранные граждане, прибывшие в РФ в порядке, не требующем получения визы и достигшие возраста восемнадцати лет, могут работать по найму в РФ только на основании патента (п. п. 1, 5 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Особенности исчисления НДФЛ с зарплаты таких работников прописаны в статье 227.1 Налогового кодекса РФ. Эти особенности распространяются, в том числе, на иностранцев, которые работают по найму в организациях и у индивидуальных предпринимателей.

Такие иностранцы вносят фиксированный авансовый платеж по НДФЛ до дня начала срока, на который выдается (продлевается), переоформляется патент (п. п. 1, 4 ст. 227.1 НК РФ). А затем работодатели, исполняя обязанности налогового агента по НДФЛ, уменьшают общую сумму налога с доходов иностранцев на сумму фиксированных авансовых платежей, уплаченных за период действия патента применительно к соответствующему налоговому периоду.

В форме 6-НДФЛ показатели такой операции формируют следующие данные:

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями - максимум полезной и нужной информации на одном портале.

Получите доступ >>

Не позднее 4 мая налоговым агентам нужно предоставить в налоговые органы расчет по форме 6-НДФЛ за I квартал 2016 г. Отчетность введена в этом году: о том, кто, когда, куда и как ее подает, расскажет система КонсультантПлюс.

Рекомендуем материалы по теме:

В системе КонсультантПлюс также доступна сама форма 6-НДФЛ (в TIF и PDF для дальнейшего заполнения).

Поиск в системе КонсультантПлюс по запросу «6-НДФЛ».

Новости КонсультантПлюс смотрите также на наших официальных страницах в соцсетях:

29 февраля, 2016 - 12:30

Раздел 1 формы 6-НДФЛ за первый квартал, полугодие, девять месяцев и год заполняется нарастающим итогом, а в разделе 2 указываются только выплаты за последние три месяца отчетного периода.

Как известно, с этого года налоговые агенты обязаны представлять ежеквартальный расчет по форме 6-НДФЛ. В него включается обобщенная информация по всем физическим лицам, получившим доход от налогового агента. Расчет по форме 6-НДФЛ заполняется на отчетную дату (соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря).

Раздел 1 расчета заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. А в разделе 2 расчета за соответствующий отчетный период нужно отражать только те операции, которые произведены за последние три месяца этого периода. Если же операция начата в одном отчетном периоде, а завершена в другом отчетном периоде, то она отражается в периоде завершения.

Например, зарплата за март 2016 года будет выплачена 5 апреля, а налог на доходы физических лиц перечислят 6 апреля. В этом случае сумма удержанного и перечисленного налога на доходы физических лиц включается только в раздел 1 расчета за I квартал, а включать ее в раздел 2 необязательно. Отразить данную операцию нужно будет в расчете за полугодие 2016 года. А именно:

Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (п. 2 ст. 223 НК РФ ). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ ). При этом перечислить налог нужно не позднее дня, следующего за днем выплаты физическому лицу дохода.

При выплате работнику пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных налог на доходы физических лиц перечисляется не позднее последнего числа месяца, в котором производились такие выплаты.

В первом квартале СБИС отработал по материальной выгоде

100 31.01.2016

110 14.02.2016

120 15.02.2016

В втором квартале (версия 383)

100 30.04.2016

110 30.04.2016

120 04.05.2016

Вопрос: А как правильно?

Главбух №9 май 2016

.

Доход в виде материальной выгоды от экономии на процентах признают в последний день каждого месяца в течение срока, на который выдали физлицу заем или кредит (подп. 7 п. 1 ст. 223 НК РФ). Как отразить этот доход в 6-НДФЛ, зависит от того, есть ли у компании возможность удержать налог (письмо ФНС России от 18 марта 2016 г. № БС-4-11/4538).

Заем получил сотрудник. В этом случае НДФЛ с материальной выгоды удерживают в день ближайшей выдачи работнику зарплаты, аванса или другого дохода. В разделе 1 приведите начисленный доход, рассчитанный и удержанный с него налог. В разделе 2 в качестве даты фактического получения дохода покажите последний день месяца, за который рассчитали материальную выгоду.

Приведен пример заполнения

100 29.02.2016

110 04.03.2016

120 05.03.2016

Смотрим другой источник «Как составить и сдать расчет по форме 6-НДФЛ». А.С. Кизимов

Одному из сотрудников в марте был начислен доход в виде материальной выгоды (беспроцентный заем) в размере 56 000 руб. Сумма НДФЛ – 19 600 руб. (по ставке 35%). Данные для заполнения формы 6-НДФЛ:

– дата фактического получения дохода – 31 марта 2016 года (последний день каждого месяца в течение срока, на который был предоставлен заем);

– дата удержания НДФЛ – 1 апреля 2016 года ( день выплаты зарплаты за март );

– срок перечисления НДФЛ – не позднее 4 апреля 2016 года ( день, следующий за днем выплаты зарплаты ).

© Материал из БСС «Система Главбух».

Подробнее: http://www.1gl.ru/#/document/11/16079/b. 2cc50ac504

Получается что в первом квартале сдали все правильно.

Что побудило исправить во втором квартале. Каким источником воспользовались?

Мартовская материальная выгода не вошла в раздел 2.

При ручной вставке не сортируются записи.

Отражение сумм по матвыгоде согласно этим письмам сделаем в отчетности за следующий квартал.

Сортировка работает как в любом реестре документов - мышкой на нужной колонке или с клавиатуры Shift+"стрелка вниз".

Спасибо, что не в четвертом квартале свои ошибки будете исправлять.

Даты по материальной выгоде во втором разделе формируются неправильно, в отчет за 9 месяцев не вошла материальная выгода удержанная в июне, но зато вошла материальная выгода удержанная в сентябре.

СБИС формирует 31.08.2016 31.08.2016 01.09.2016

Правильно:

31.08.2016 05.09.2016 06.09.2016

.

Матвыгода от экономии на процентах по займам. Последний день каждого месяца в течение срока, на который организация предоставила заем. Следующий день после выплаты денежного дохода, из которого можно удержать налог. (***подп. 7 п. 1 ст. 223, абз. 2 п. 4 ст. 226 НК РФ)

Матвыгоду получили в августе 2016 года.

Зарплату, за счет которой можно удержать налог:

начислили – 31.08.2016;

выплатили – 05.09.2016.

Крайний срок уплаты налога – 06.09.2016.

«НДФЛ с доходов сотрудников: точные сроки и образцы платежек»

© Материал из БСС «Система Главбух».

Подробнее: http://www.1gl.ru/#/document/117/22136/. b5585ef190

Одному из сотрудников в марте был начислен доход в виде материальной выгоды (беспроцентный заем) в размере 56 000 руб. Сумма НДФЛ – 19 600 руб. (по ставке 35%). Данные для заполнения формы 6-НДФЛ:

– дата фактического получения дохода – 31 марта 2016 года (последний день каждого месяца в течение срока, на который был предоставлен заем);

– дата удержания НДФЛ – 1 апреля 2016 года (день выплаты зарплаты за март);

– срок перечисления НДФЛ – не позднее 4 апреля 2016 года (день, следующий за днем выплаты зарплаты).

Поскольку налог с материальной выгоды удержан в апреле при выплате зарплаты за март, в расчете за I квартал эту выплату бухгалтер указал только в разделе 1. Даты фактического получения дохода, удержания налога и срок перечисления НДФЛ в бюджет отражены в расчете за полугодие.

«Как составить и сдать расчет по форме 6-НДФЛ». А.С. Кизимов

© Материал из БСС «Система Главбух».

Подробнее: http://www.1gl.ru/#/document/11/16317/b. bddfa418b3